La festa del Ringraziamento dovrebbe essere salva. La fine dello shutdown firmata da Donald Trump avverrà con una contestuale riapertura delle attività federali e con diversi dipendenti pubblici che potranno tornare al lavoro, ma anche con gli aiuti alimentari a tante famiglie in stato di bisogno che potranno ritornare a essere depositati sui conti correnti.

Per chi sta sui mercati saranno soprattutto i dati macroeconomici assenti da molto tempo a essere osservati con estrema attenzione. Soprattutto i dati sull’occupazione si teme daranno risposte non positive vista l’inattività di diversi servizi federali con ricadute inevitabili anche su quelli privati.

Anche la Federal Reserve si metterà al lavoro per estrapolare tutte le informazioni che servono per arrivare al prossimo FOMC preparata e prendere la decisione migliore. Che potrebbe essere quella di un taglio dei tassi salvo rigurgito dell’inflazione di novembre, ma anche un nulla di fatto come diversi esponenti della banca centrale (e lo stesso mercato che sconta una probabilità del 50% di taglio) lasciano trapelare.

Una situazione di stallo che non ha influenzato i listini azionari dove si sta però assistendo ad una rotazione settoriale evidente con il ritorno dei farmaceutici e dello stile value a discapito del growth.

Nulla di nuovo dall’Europa dove l’indice Zew tedesco non ha mostrato numeri particolarmente incoraggianti ma che non cambieranno la decisione di stabilità della BCE nel prossimo meeting di politica monetaria. Chi taglierà a dicembre dovrebbe essere invece la Bank of England che attenderà la presentazione del budget di bilancio governativo a fine novembre prima di abbassare i tassi visto la stato abbastanza fiacco dell’economia britannica.

Osservando il grafico del Dollar Index, ovvero quell’indice che sintetizza il valore spot del dollaro contro le principali valute mondiali (l’euro ha il peso maggiore seguito dallo yen), vediamo come il bel tentativo di reazione del biglietto verde è naufragato proprio sul più bello.

Il doppio minimo di giugno-settembre sembrava essere in procinto di essere formalizzato con tanto di ipotesi di rally misurabile in circa il 3-4% verso l’alto, ma niente di questo è avvenuto. Un ripiegamento quello che stiamo vedendo che fa pensare a una trappola per tori per il Dollar Index, con la resistenza di quota 100 che si dimostra ancora invalicabile. Un ritorno nella parte bassa di questo range non è improbabile a questo punto.

Non è andato oltre i primi supporti di 1.15 EurUsd e questo, in un contesto stagionalmente favorevole al dollaro, fa riflettere.

Gli oscillatori si sono resettati e attendiamo la graduale ripresa delle pubblicazioni delle esposizioni net long e short sui mercati futures per capire dove si sono posizionati speculatori e arbitraggisti. Certamente il sentiment negativo verso il dollaro è decisamente ridimensionato e questo offrirebbe carburante all’euro per salire.

Intanto un oscillatore come lo Stochastic Momentum Index sembra offrire segnali bullish che potrebbero proiettare il cambio verso quell’area di 1,18/1,19 che ha fatto da prima barriera nel precedente tentativo dell’euro.

Donald Trump esce sconfitto dalle elezioni di sindaco della città di New York e non la prende bene incolpando lo shutdown come causa principale dell’affermazione dei democratici. Un segnale da non sottovalutare per il tycoon in vista delle elezioni di medio termine del prossimo anno e che si inserisce in una fase di incertezza ancora più alta causata dall’assenza di dati macro provenienti dal mercato, dall’assenza di informazioni sul posizionamento di speculatori e operatori istituzionali sul mercato futures, dal giudizio sospeso circa la legittimità dei dazi che arriverà dalla Corte Suprema, e infine da un Powell più falco del solito che ha allontanato i rendimenti a scadenza decennale dalla soglia del 4% favorendo il dollaro.

Un po’ di risk off da parte del mercato dopo l’ennesima chiusura di mese positiva ad ottobre ha fatto il resto con il denaro tornato sul biglietto verde visto come safe haven decisamente più di Bitcoin crollato di oltre il 20% in un mese.

Tra i pochi dati macro usciti di fonte non federale, l’Ism manifatturiero sceso più delle previsioni e sempre sotto i 50 punti. La risalita del rapporto nuovi ordini-scorte suggerisce che le aziende stanno vedendo migliorare le prospettive sull’inizio del 2026. Importante anche il dato sull’Ism prezzi sceso ulteriormente sotto quota 60.

Questo appare un buon viatico per confidare in un nuovo taglio nei tassi FED il 10 dicembre nonostante le parole più hawkins che stanno uscendo da alcuni membri del FOMC.

Tra gli altri dati l’ADP di ottobre ha confermato un mercato del lavoro non frizzante ma nemmeno che perde posti di lavoro. Infine, l’ISM servizi che ha battuto le stime degli analisti.

Dall’Europa poche novità se non la grande attesa che circonda la presentazione del nuovo piano di bilancio inglese, nell’ultimo tempo sempre fattore in grado di generare parecchia volatilità su bond e sterlina.

Le ultime affermazioni del Presidente della FED, decisamente meno dovish rispetto alle settimane precedenti, hanno favorito un riallargamento degli spread di tasso tra decennale americano e tedesco.

Un differenziale di tassi che sembra aver trovato in 140 punti base un punto di sostegno importante e che ha coinciso con la vigorosa reazione del dollaro riportatosi a ridosso di 1,15 nel rapporto con l’euro. Come vedremo tra poco la soglia tecnica di supporto è molto importante in chiave prospettica.

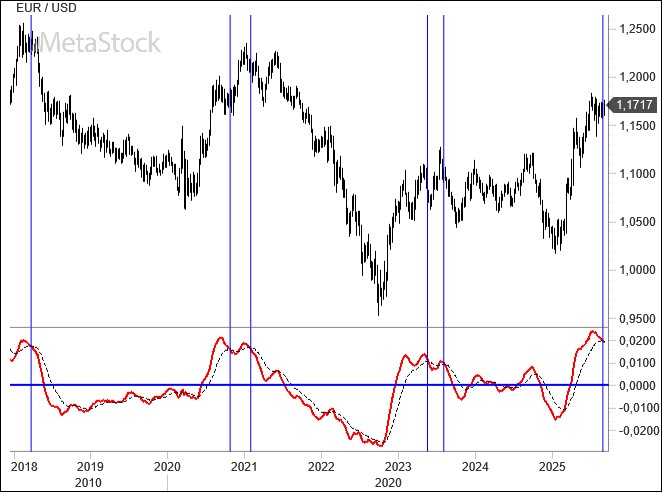

Il grafico giornaliero ci fa apprezzare il momento tecnico che sta vivendo EurUsd.

Da metà settembre in avanti il cambio ha innestato la retromarcia dopo aver toccato con precisione chirurgica le resistenze di area 1,19. Al momento possiamo catalogare questa fase come semplice correzione che rimarrà tale fino a quando i supporti di 1,14 (media mobile a 200 giorni e minimi di luglio) reggeranno. Perdere questo supporto ci proietterebbe in zona 1,126 dove presumibilmente tornerebbero a montare le pressioni in vendita sul biglietto verde. Scenario che riteniamo al momento poco probabile.

Il tour asiatico di Trump conferma quanto importanti siano le alleanze dell’area pacifica rafforzando i legami con Giappone e Corea del Sud protagoniste di tensioni commerciali sui dazi nei mesi scorsi. Ma conferma anche la volontà dello stesso Trump di andare ad un accordo con la Cina incontrando il Presidente Xi e smussando alcune delle frizioni che avevano portato a maxi dazi nei confronti di Pechino. Dazi ridotti del 10% in cambio di forniture agricole ed accordi sul tech. Silenzio però su Ucraina e Taiwan che lascia aperti potenziali terreni di scontro in futuro.

All’interno dei confini americani la FED accontenta il tycoon tagliando il costo del denaro di 25 punti base confidando in un’inflazione sotto controllo e sostenendo il mercato del lavoro. Powell sparge però qualche pillola hawkins che non rende certo un nuovo taglio a dicembre e questo ha favorito il dollaro. Purtroppo, si naviga a vista per quello che riguarda i dati macroeconomici. Lo shutdown americano persiste e si rischia di arrivare al fermo dell’attività federale più lungo della storia.

Evidentemente il mercato non teme un rallentamento economico così marcato preferendo guardare alle trimestrali record presentate dalle big cap di Wall Street e alle prospettive di aumento della produttività che l’intelligenza artificiale prospetta per il futuro.

In Europa la BCE mantiene inviariati i tassi come da attese, confidente in un’inflazione tornata sotto controllo dopo il dato di settembre di +2,1%, senza però avvertire la necessità di ulteriori mosse di easing in questo clima di incertezza geopolitica.

Sembra per ora passata la tempesta francese in attesa di una manovra di bilancio che dovrà comunque passare per un Parlamento diviso e che metterà alla prova la tenuta degli alleati di Macron.

Tecnicamente il dollaro è stato incapace di spingersi finora verso quella zona di supporto che sembrava essere alla portata in questa fase di mercato, ovvero area 1,125.

Il mese di novembre rimane teoricamente ancora favorevole al biglietto verde prima di un dicembre stagionalmente impegnativo.

A 1,125 troviamo il 38,2% di ritracciamento di Fibonacci del recente rialzo e questo per ora può essere il livello massimo a cui potrebbe ambire il biglietto verde. Sopra 1,18/1,19 l’allungo si farebbe più consistente con target 1,25.

Non sembra comunque scontato che l’euro riparta fin da subito. Il grafico su scala settimanale mette in evidenza come l’Rsi si stia ridimensionando offrendo una prospettiva un po’ diversa rispetto ai prezzi e avvalorando la tesi che ancora degli spazi per scendere in basso ci sono per EurUsd.

Per questo la correzione fino a 1,12/1,13 non va esclusa a priori almeno fino a quando l’euro non supererà le resistenze di 1,18/1,19.

Mentre Trump festeggia il raggiunto accordo di pace tra Israele e i terroristi di Hamas che dovrebbe garantire un periodo di tregua per Gaza continuando a tessere la tela diplomatica per arrivare ad una tregua tra Russia e Ucraina, emerge con chiarezza che al mercato non dispiace affatto lo shutdown che dal primo ottobre sta bloccando l’attività ordinaria del settore pubblico.

Nella sua perversa logica, una situazione che ha portato al fermo di diverse attività federali secondo gli analisti è un’ottima notizia. Rallentando l’economia e la generazione di posti di lavoro la FED sarà costretta a ridurre ancora i tassi.

E in effetti dalla pubblicazione dei verbali della riunione del Federal Open Market Committee del 16-17 settembre è emerso come la maggior parte dei funzionari della Federal Reserve ritenga doveroso allentare ulteriormente il costo del denaro nei pochi mesi che ci separano dalla fine del 2025, almeno un altro paio di volte.

Manca ovviamente la prova certificata dei dati macro che possa fornire supporto a una tesi che non dovrebbe essere pro dollaro.

Intanto Trump scatena la sua ira contro la Cina, responsabile a suo dire di atti ostili nei confronti del commercio mondiale. Per ora la minaccia è di dazi al 100% su tutti i prodotti in ingresso dalla Cina a partire da novembre e uno stretto controllo sul software esportato dagli Stati Uniti. Cina che stretta nella morsa della deflazione anche a settembre, dichiara che sarà guerra commerciale con gli USA se Trump non farà passi indietro. A breve un incontro in Corea del Sud tra i due Presidenti potrebbe affievolire le tensioni.

I tormenti politici francesi intanto impediscono all’euro di affondare il colpo su un dollaro debole.

All’Eliseo Macron cerca di arrivare ad un Governo di scopo con alla guida sempre Lecornu che ha già annunciato il rinvio della riforma delle pensioni a dopo il 2027.

Avevamo anticipato un EurUsd con qualche difficoltà nel breve periodo e così sta accadendo. Stagionalità e sentiment non sono finora dalla parte dell’euro e la politica francese pesa nei giudizi. In America però shutdown e Fed impediscono al dollaro di affondare il colpo. Il risultato è neutralità assoluta.

Tecnicamente le divergenze tra prezzi e oscillatori settimanali faceva presagire una correzione che dovrebbe aver trovato dalle parti di 1.15-1.157 una prima importante zona di sostegno. Così è stato almeno finora. Se i supporti dovessero essere violati si aprirebbero le porte ad un ribasso fino a 1.125 in quella che crediamo sarebbe la massima ambizione per il biglietto verde.

EurUsd è privo di direzione stretto tra livelli tecnici decisivi nel definire il prossimo trend dominante.

La volatilità certifica questo contesto con le bande di Bollinger superiore ed inferiore sempre più vicine. In passato una compressione di questo tipo della volatilità ha sempre portato a movimenti importanti nei mesi successivi.

Probabile che si tratterà di un movimento verso l’alto se la FED taglierà ancora i tassi.

Servono però conferme e queste potrebbero arrivare nel momento in cui terminato lo shutdown verranno pubblicati i dati macro americani.

Il trimestre settembre-novembre in media offre le migliori soddisfazioni stagionali a chi possiede dollari americani. Settembre è ormai andato in archivio nell’irrilevanza e ora tocca al bimestre ottobre-novembre risollevare il dollaro prima di un dicembre solitamente impegnativo.

Se non dovesse arrivare una reazione in questo periodo teoricamente favorevole, il 2026 del biglietto verde, almeno nella sua parte iniziale, rischia di rivelarsi impegnativo.

La settimana del dato sull’occupazione è stata offuscata dallo shutdown americano, ovvero il blocco progressivo di alcune attività dell’amministrazione federale.

Privando la FED e il mercato di un importante dato che indubbiamente influenza la politica monetaria, il mercato si è concentrato sulle conseguenze che questo shutdown potrebbe avere sull’economia americana e il dollaro.

Evento irrilevante per il dollaro quello occorso precedentemente tra dicembre 2018 e gennaio 2019, con il Congressional Budget Office che stimò al tempo una perdita di Pil di appena lo 0,2% per l’economia USA, ma che comunque rende più probabile un intervento di taglio dei tassi da parte della FED entro fine anno visti i rischi al ribasso per la crescita stessa.

A tutto questo si è aggiunta una lenzuolata di nuove tariffe doganali volute da Trump tra cui quello sull’importazione di legname da conifere che colpisce duramente il vicino paese canadese dal quale proviene il 50% del materiale.

In Europa inflazione che conferma le attese.

Il 2,2% del dato headline e il 2,3% del dato core mettono la BCE nelle condizioni di mantenere fermi i tassi al 2% fino alla fine del 2025. Supportando così l’euro.

Tecnicamente ci sono pochi dubbi sulla rilevanza dei livelli raggiunti dal dollaro.

Qui senza pensarci troppo ci sarebbe da andare lunghi di biglietti verdi nella convinzione che il trend cominciato nel 2011 proseguirà nella sua marcia rialzista anche nei prossimi anni.

Il sentiment negativo verso il dollaro confermerebbe la possibilità di un recupero che, come abbiamo visto anche la stagionalità, sembrerebbe supportare.

In gioco però ci sono fattori che potrebbero alterare questo percorso.

Oltre all’immancabile incertezza dello shutdown, la questione dazi ancora aperta e una politica monetaria che a differenza di altre aree del mondo (vedi Europa) potrebbe essere solo all’inizio di un percorso di ridimensionamento del costo del denaro sulle pressioni di un Presidente che vuole spingere a tutti i costi sulla crescita, stanno lì a zavorrare le quotazioni del biglietto verde.

La doppia zampata ribassista dell’ipervenduto settimanale per il Dollar Index storicamente è stato uno dei fattori che hanno accompagnato la reazione del dollaro in passato.

Non dovesse essere così le prospettive per la valuta americana in ottica 2026 si farebbero alquanto grame.

Solo la settimana scorsa avevamo commentato l’importanza per EurUsd della media mobile a 50 giorni e puntualmente il mercato ha rafforzato la tesi che solo uno sfondamento verso il basso (sotto 1,168) apporterebbe un maggior vigore al biglietto verde con un ragionevole obiettivo da posizionare attorno a 1,14.

Parola ad un mercato che per ora si rifiuta di azzardare la rottura ribassista.

Il mercato continua ad attendersi una FED orientata verso una politica monetaria più espansiva con nuove manovre di riduzione dei tassi all’orizzonte.

Questo spiega perché, nonostante tassi americani di interesse più alti della “concorrenza”, il dollaro si mostri incapace di reagire mantenendosi sui minimi dell’anno. E lo fa in un contesto globale di politiche monetarie in cui l’easing è dominante rispetto al tightening.

La sensazione su questo fronte è che il dollaro americano abbia già scontato parecchio (e lo si vede anche nell’esposizione short dei non commercials sul mercato futures) della futura politica monetaria della FED, con Powell che occasionalmente fa da pompiere per evitare una caduta più rovinosa ad un dollaro sul quale evidentemente la fiducia negli ultimi mesi è scemata decisamente. La scorsa settimana il Presidente della FED non ha mancato di ricordare che sì, il mercato del lavoro richiede un aggiustamento sui tassi, ma il processo di raffreddamento dell’inflazione non è ancora terminato e potrebbero riaccendersi tensioni tali da non giustificare una politica troppo espansiva fin da subito. Le ultime decisioni di Trump sui dazi di farmaci, mobili e veicoli pesanti non aiuta la FED.

L’indice IFO tedesco peggiore delle aspettative ha completato l’opera respingendo l’ennesimo assalto dell’euro a 1.18.

L’eccessivo sentiment negativo che ruota attorno al biglietto verde, combinato al perenne clima di tensione geopolitica che si respira soprattutto in Europa, impedisce per il momento al cambio EurUsd di sviluppare quella nuova gamba rialzista che sembra però attesa dalla maggior parte degli operatori.

Cosa potrebbe cambiare questa idea al momento radicata tra gli operatori? Un Europa che riprende ad abbassare i tassi in stile giapponese, oppure un’impennata dell’inflazione negli Stati Uniti? I dati sull’occupazione americana di inizio ottobre saranno decisivi per capire come si comporterà la FED sui tassi in questo ultimo scampolo di 2025.

L’incertezza su EurUsd è evidente ormai da diverse settimane.

Dal grafico su scala weekly si può apprezzare come si stiano alternando settimane volatili a settimane statiche, ma sempre con chiusure abbastanza ravvicinate e che faticano a staccarsi da quella zona di 1,17/1,18 che per gli analisti è preparatoria ad una nuova fase di slancio verso l’alto. A nostro modo di vedere non ci sono ancora le condizioni per un movimento di questo tipo ma certamente lo stallo tra gli operatori è palese in attesa di qualche market mover che offra la scusa buona per vendere (o comprare) dollari.

Per ora da preferire lo scenario di long EurUsd sulle correzioni a ridosso di 1,16.

La media mobile a 50 giorni dalla fine del mese di agosto, data in cui si è tenuta l’attesa riunione di Jackson Hole, sostiene il rally di un euro che senza convinzione tenta di superare le resistenze cruciali di zona 1,18/1,19.

Al momento la media mobile di questo trend di brevissimo passa da 1,168 e ha svolto un egregio lavoro di contenimento. Scendere sotto questo supporto dinamico aprirebbe qualche crepa nel bull market. A quel punto non è escluso un affondo del dollaro almeno fino a 1,14.

Secondo molti analisti dal taglio dei tassi che la FED certamente ufficializzerà questa settimana potrebbe partire una nuova ondata di svalutazione del dollaro. Che rimane sopravvalutato.

Era prevedibile assistere comunque ad una fase di stallo di EurUsd.

Un sentiment eccessivamente negativo e un certo ipervenduto da smaltire, una sopravalutazione del biglietto verde, una convergenza della crescita economica nei prossimi mesi con gli altri paesi del blocco occidentale e infine un differenziale di rendimento obbligazionario destinato ad avvicinarsi rendendo meno appetibili le obbligazioni americane, sono tutti ingredienti con i quali il mercato si confronterà nelle prossime settimane.

Il long euro rimane comunque strategicamente confermato grazie anche ad una crescita dei rendimenti reali e ad un probabile stop nel ribasso dei tassi da parte della BCE.

Se negli Stati Uniti il rallentamento del mercato del lavoro potrebbe offrire la sponda anche ad un rallentamento dei salari (e quindi dell’inflazione) permettendo a Powell di diminuire il costo del denaro per contrastare gli effetti dei dazi, in Europa il timore di un allargamento dello scontro bellico con la Russia aumenta.

L’invasione dello spazio aereo polacco da parte di droni russi ha riacceso lo scontro con Mosca ed il rischio di un incidente militare ai confini aumenta. La NATO schiera le sue difese. Il silenzio americano è assordante e le divisioni politiche all’interno dell’Europa complice anche l’instabilità politica francese, alimentano l’incertezza.

Macron, dopo le dimissioni del premier in carica Bayrou, ha preferito conferire un nuovo mandato ad un fedelissimo come Lecornu, ma tutta da verificare la maggioranza che eventualmente lo sosterrà in Parlamento. La speculazione sui titoli di stato francesi per il momento non è sfociata in panico, ma indubbiamente le sfide a cui deve far fronte l’Europa non sono più solo economiche ma anche politiche.

La volatilità su EurUsd nonostante tutti gli eventi è in evidente fase di contrazione. Ormai da diverse settimane le distanze tra massimi e minimi intraweekly si stanno riducendo.

Si attende la FED e il suo orientamento di politica monetaria. Si attende anche l’evoluzione politica francese. Ed ora si attende anche lo svilupparsi delle tensioni belliche con la Russia.

Un clima di incertezza che non spinge gli investitori, comunque, verso il dollaro americano che a nostro parere rimane una valuta destinata a perdere terreno nei prossimi mesi dopo aver smaltito gli eccessi di ipercomprato del poderoso rally che ha trovato in estate un massimo in area 1,18.

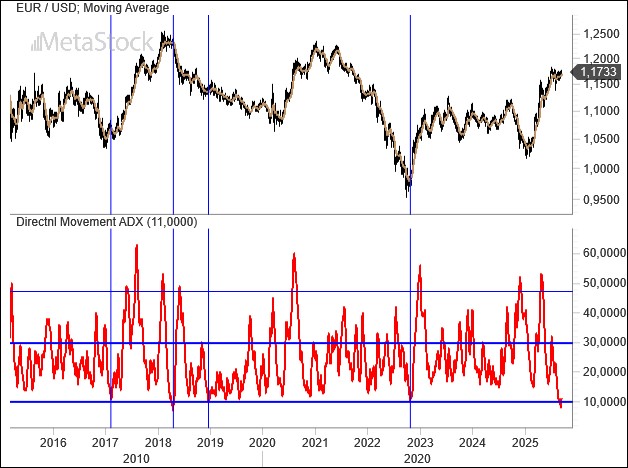

Non serve molto per comprendere che l’incertezza sulla direzione futura di EurUsd è arrivata ad un punto di svolta osservando il grafico che mette in parallelo il cambio con l’Adx, tipico indicatore di forza del trend.

Scendendo sotto quota 10, come ha fatto pochissime volte negli ultimi 10 anni, per EurUsd abbiamo la certificazione dell’incertezza totale e dell’assenza di un trend che sta avvolgendo il cambio più importante del pianeta.

Obiettivamente le probabilità che da qui l’euro scenda o salga sono le stesse anche se le condizioni rimangono a nostro modo di vedere favorevoli a un proseguimento del rialzo. Comunque sia la volatilità su EurUsd è prossima ad esplodere e questo sarà pane per trader. Sopra 1,18 il long euro sarà da considerare con attenzione. Sotto 1,14 preferibile il lato short.

Era il dato cruciale della settimana quello sullo stato dell’occupazione a stelle e strisce. Le attese sono andate deluse con poco più di 20 mila nuovi posti di lavoro creati ma soprattutto con un tasso di disoccupazione risalito ai massimi da fine 2021. La Casa Bianca non attendeva altro ed ora che è stato certificato il rallentamento economico a causa dei tassi? (ovviamente i dazi non sono contemplati), il prossimo FOMC di settembre avrà una decisione già certa.

La fiacchezza dell’indice ISM manifatturiero in leggera risalita ma sotto i 50 punti (bene i nuovi ordini, meno bene l’occupazione) sembra avvalorare quindi la tesi di un taglio nei tassi da 25 punti base nel FOMC del 16 e 17 settembre.

La preoccupazione di Powell per l’inflazione non è comunque svanita visto che tra le sottocomponenti dell’ISM quella prezzi rimane la più elevata.

Mettendo in parallelo l’andamento del Dollar Index con quello dei tassi a 10 anni americani comprendiamo bene la disaffezione degli investitori per il biglietto verde. Nonostante remunerazioni nominali che pur dopo la correzione di venerdì rimangono sopra al 4%, il dollaro ha subito una caduta ben più marcato di quello che ci si poteva aspettare.

In realtà gli spread di rendimento con i titoli di stato europei si sono ristretti, ma non a livelli tali da giustificare un EurUsd in questa posizione. Evidentemente il mercato prende in considerazione anche altro.

In Europa tiene intanto banco la questione politica francese con il voto di fiducia all’attuale Governo in carica che rischia di ridisegnare l’assetto politico francese dei prossimi mesi. Mentre Macron tenta di tessere la tela dei volenterosi sulla questione ucraina, il rischio di nuove elezioni mina seriamente le valutazioni del debito di Parigi, fattore che qualunque colore avrà il prossimo esecutivo non potrà essere ignorata.

Riproponiamo il grafico di EurUsd della scorsa settimana perché è molto interessante notare quanto si stia comprimendo la volatilità con il cambio compresso tra la resistenza dettata da massimi decrescenti e la media mobile a 50 giorni che da agosto impedisce al cambio di rientrare sotto 1,16. Partita quindi che si gioca tra 1,175 (testato venerdì scorso) e 1,16. Superare uno di questi livelli avrebbe implicazioni rispettivamente bullish e bearish molto interessanti per i prossimi mesi. La sensazione è che la svolta arriverà verso l’alto.

Un alert alle aspettative citate sopra e di chi immagina un euro pronto a scattare subito sopra 1,20 arriva dall’oscillatore settimanale Macd.

Come si può apprezzare dal grafico c’è stato un taglio verso il basso da parte del Macd che negli ultimi anni ha sempre contraddistinto le fasi più bullish per il biglietto verde.

Sarebbe una sorpresa assistere ad una ripresa consistente del dollafro e quindi diamo più probabile una fase laterale che permetta agli oscillatori di scaricarsi.

Dovesse essere perso il supporto di 1,14 solo allora per il dollaro si aprirebbero prospettive interessanti.

Dopo che Powell ha mostrato atteggiamenti da “colomba” in quel di Jackson Hole e dopo l’attacco frontale alla FED da parte della Casa Bianca con le richieste di licenziamento della Governatrice Cook per frode, sempre che l’opera di incentivo neanche tanto gentile verso una politica monetaria più accomodante da parte di Donald Trump stia prendendo corpo.

Mettendo ancora più sotto controllo la Casa Bianca la futura politica monetaria è un obiettivo dichiarato e pazienza se questo significherò far perdere autorevolezza e indipendenza alla FED e quindi rischiare grosso sulle valutazioni del dollaro.

Il dollaro ha preso atto di ciò e solo grazie ad un fattore esogeno ha evitato l’assalto alle ultime resistenze prima di 1,20.

La crisi politica francese con la volontà del Governo in carica di mettere il Parlamento di fronte ad una scottante realtà circa l’evoluzione dei conti pubblici, ha frenato la corsa di una moneta unica che aveva e avrà bisogno di un pò di tempo per smaltire gli eccessi bullish prima di ripartire verso l’alto.

E la scusa buona è arrivata grazie ad uno spread tra tassi decennali francesi e tedeschi schizzati nuovamente in zona 80 punti base come già accaduto ad inizio 2025.

Al momento sembra molto complicato per il Governo francese in carica riuscire a strappare la fiducia in Parlamento l’8 settembre e le elezioni anticipate sono un rischio non così remoto mettendo Macron in seria difficoltà.

L’euro paga di conseguenza questa fase di incertezza che costringerà la BCE ad un atteggiamento prudente, mentre per ora pochi dubbi sembrano esserci sul nuovo taglio dei tassi che apporterà la FED salvo clamorosi quanto positivi dati sulla disoccupazione americana di agosto.

Il tentativo di violare al rialzo la down trend line che guida il ribasso temporaneo di EurUsd da fine giugno ha trovato nella crisi francese un prezioso alleato che ha rispedito il cambio a ridosso della media mobile a 50 giorni, molto abile nel contenere il ribasso da marzo in avanti.

L’impressione è che la scarsa incisività della forza del dollaro nonostante la crisi francese possa essere un sintomo di nuova debolezza in arrivo sul biglietto verde.

Evidente come il superamento delle resistenze poste poco sopra 1,18 aprirebbe le porte ad un allungo anche oltre 1,20.

Come detto l’euro deve smaltire molti eccessi bullish accumulati nei mesi precedenti e uno degli indicatori che sembra voler segnalare questa necessità prima di una spinta verso l’alto più convinta è il price oscillator.

La differenza tra prezzo spot e media mobile a 200 giorni tocca ancora oggi livelli che in passato hanno favorito un riprezzamento del dollaro. Sarebbe molto grave se il biglietto verde perdesse fin da subito terreno nonostante queste condizioni tecniche. A quel punto avremmo un segnale inequivocabile che lo short dollaro sarebbe il trade ideale di questo finale di 2025.

Poche ore, questa è stata la durata dell’illusorio rafforzamento di un dollaro americano che conferma la sua debolezza strutturale reagendo male ogni volta che le dichiarazioni sui dazi di Trump si abbattono sul mercato con il suo carico di incertezze e caos.

Terminato il periodo di riflessione (che si prolungherà per alcuni paesi più critici come Messico e Cina), alcuni accordi sono arrivati alla spicciolata anche se non si comprende bene in che modo verranno effettivamente applicati.

La mancanza di dettaglio è tuttavia cosa migliore rispetto a chi, come la Svizzera, il Brasile e l’India, si è visto recapitare lettere shock.

Il mercato continua, comunque, a guardare ai fondamentali e dopo il dato sull’occupazione statunitense le attese per una riduzione dei tassi a settembre sono aumentate riducendo ulteriormente il vantaggio di tasso dei rendimenti americani sulla parte più breve della curva rispetto a quelli offerti dal blocco G10.

E il risultato non poteva che essere un ritorno della debolezza sul biglietto verde.

Se i mercati azionari non sembrano quindi infastiditi dal clima di incertezza commerciale che avvolge i mercati confidenti in un aumento degli utili in prospettiva, quelli valutari vivono un momento delicato con divise come lo yen giapponese ancora sotto pressione, oltre naturalmente al dollaro americano.

A Francoforte si guarda al rafforzamento dell’euro con attenzione perché il rischio è quello di incidere sui margini di esportatori già provati dalla nuova tariffa del 15%. Certamente questa prova di forza sulla moneta unica sta agevolando il lavoro quanto a contenimento dell’inflazione.

L’incontro di Ferragosto tra Trump e Putin potrebbe intanto aprire una nuova fase nella guerra ucraino-russa.

L’attesa non è per una ripartenza immediata dell’euro. Ci sono alcuni aspetti tecnici da sistemare, dal sentiment alla stagionalità, passando dagli oscillatori. Certamente più passa il tempo e meno profondo sarà il recupero del dollaro Usa.

Se prendiamo ad esempio il grafico settimanale basato sulle bande di Bollinger scopriamo che i picchi di volatilità anticipano i top primari. Nel 2020 e nel 2023 è andata in questo modo e il copione sembra ripresentarsi adesso con le due bande inferiore e superiore che stanno convergendo appiattendo la volatilità ed impedendo all’euro di spingere ulteriormente sopra 1,18.

Nel momento in cui le bande si avvicineranno a livelli minimi comincerà probabilmente il conto alla rovescia per un nuovo spunto bullish della moneta unica. Rischi che per il momento rimangono confinati all’importante zona di supporto di 1,12/1,13.

In una manciata di sedute l’euro si è riportato sopra quella media mobile a 50 giorni che ha sostenuto finora il bull market. Con una breve pausa, poi rivelatosi trappola per orsi post accordo con la UE sui dazi, EurUsd ha ripreso la sua marcia rialzista e sarà molto interessante verificare se la moneta unica europea saprà aggredire le resistenze e superarle al primo colpo. Area 1,17 e 1,18 sono critiche sotto questa prospettiva. L’idea di fondo rimane quella, comunque, del proseguimento di un trading range non direzionale fino a settembre, quando la FED scioglierà le sue riserve sui tassi.