La FED ritorna a tagliare i tassi di interesse facendo ciò che il mercato (e Trump) si attendeva. Con la prima limatura del 2025 di 25 punti base la Federal Reserve ha portato il costo del denaro al 4%/4.25%, decisione quasi unanime visto il voto contrario del nuovo consigliere Stephen Miran appena entrato nel board e fedelissimo di Donald Trump la cui preferenza era per una riduzione da 50 punti base.

Una decisione presa soprattutto per i maggiori rischi sull’occupazione mentre, pur rimanendo elevata, l’inflazione sembra subire effetti una tantum a causa dei dazi, ma non strutturali. Sarà così ma l’inflazione media americana degli ultimi 10 anni è stata del 3% e non del 2% target fissato dalla FED. Da gennaio 2020 addirittura del 4%.

I “dots”, il grafico a punti trimestrale che indica le previsioni dei singoli governatori sui tassi futuri, segnala per fine anno Fed Fund in discesa al 3,50-3,75%. Per l’anno prossimo, i governatori “immaginano” tassi al 3,25-3,50%, confermando il taglio già previsto a giugno e per il 2027 Fed Funds rates al 3-3,25%.

Riviste al rialzo le stime di crescita per il 2025 al 1.6% e per il 2026 al 1.8%. Disoccupazione attesa al 4.5% con quella frase un pò ambigua di Powell “il rallentamento del mercato sia nell’offerta che nella domanda di lavoratori è insolito” che lascia in sospeso il giudizio della previsione. Ci sono poche assunzioni e pochi licenziamenti. Indubbiamente le nuove politiche migratorie hanno ridotto l’offerta di lavoratori e l’impatto dell’AI ha ridotto la domanda e questo è appunto un fenomeno nuovo.

Infine l’inflazione prevista al 3% nel 2025 e al 2.6% nel 2025 (rivista al rialzo dal 2.4%) per tornare al 2% solo nel 2028.

Lo stesso Powell ha precisato che il taglio di settembre è stato effettuato per aggiustare la politica monetaria alla luce delle nuove informazioni pervenute, non ci sono sentieri predefiniti per il futuro e saranno i dati a guidare le future scelte.

Questo il resoconto di una attesa riunione che non ha sancito il definitivo break ribassista di un dollaro che rimane comunque molto debole nonostante un sentiment decisamente negativo che lo avvolge. La soglia tecnica di supporto interessata è di assoluto rispetto e oltre la quale si aprirebbe uno squarcio nella corazzata americana dalle conseguenze facilmente immaginabili.

Il grafico del Dollar Index su scala settimanale chiarisce molto bene la delicatezza tecnica del momento. Un calo ulteriore del 1% sul dollaro completerebbe una sequenza a zig zag A-B-C tipica di una correzione all’interno di un bull market di lungo periodo. Si esaurirà qui a ridosso della up trend line di lungo periodo il calo del biglietto verde? Se così fosse saremmo di fronte ad una occasione di acquisto, ma le riserve rimangono tante.

Anche EurUsd conferma che forse manca ancora qualcosa al ribasso del biglietto verde. L’ultima fase è stata caratterizzata indubbiamente da una spinta verso l’alto più speculativa con l’euro che ha ripreso vigore dopo il test di 1.10. Solo la questione francese ha disturbato un percorso che forse dovrà trovare proprio in 1.20 o qualcosa di più il livello ideale per frenare la debolezza del biglietto verde lasciando al mercato valutazioni più fair.

Diventano 375 i punti base di rialzo della FED in questo 2022. Con il quarto maxi rialzo da 75 punti base gli Stati Uniti portano il costo del denaro al 4% favorendo la ripresa del dollaro e un ritorno dell’orso sui mercati azionari, soprattutto su quelle azioni growth più sensibili agli aumenti dei tassi di interesse.

Powell ha ribadito che per il momento è prematuro parlare di fine del rialzo anche ammettendo che i prossimi dati possano esprimere una minor pressione sull’inflazione. Il costo del denaro rimarrà in territorio restrittivo per tutti il tempo necessario ha indicato il capo della FED.

Sarà quindi probabile un ulteriore rallentamento economico con la banca centrale consapevole di portare il paese verso una nuova recessione. Questo e altro per abbattere una pericolosa inflazione. Prima di discutere sullo stop nei rialzi dovremo perciò assistere ad una riduzione nel passo negli aumenti. A dicembre potremmo assistere al primo di questi passi con un aumento dei tassi di soli 50 punti base. Il mercato ci credo soprattutto dopo il dato sulla disoccupazione di ottobre (in aumento) con minore pressione sui salari. Il balzo di EurUsd di quasi il 2% conferma quanta speculazione si è formata sul cambio in questo momento di mercato.

Prima annullati gli effetti benefici sull’euro innescati dal precedente rialzo BCE, poi rispristinati dopo i dati sul mercato del lavoro americano. Una Lagarde poco convincente aveva già offerto la sponda al mercato per prendere profitto su una moneta unica alle prese con un rallentamento economico meno peggiore delle aspettative, ma con un’inflazione che ha sfondato praticamente ovunque la doppia cifra percentuale. La FED sembra aver assestato il colpo di grazia, ma il mercato aspetta notizie pessime dall’economia americana per comprare Euro. E così è stato.

Era una trappola per tori quella vista la scorsa settimana su EurUsd? Forse sì o forse no. Fino a venerdì sembrava prevalere l’idea della trappola, poi il poderoso rally dell’euro dopo la pubblicazione dei dati sul mercato del lavoro hanno rimesso in discussione tutto. I primi sostegni posizionati in zona 0.975 sono stati solo avvicinati e ora si torna all’attacco delle resistenze di 1.01. Momento vibrante.

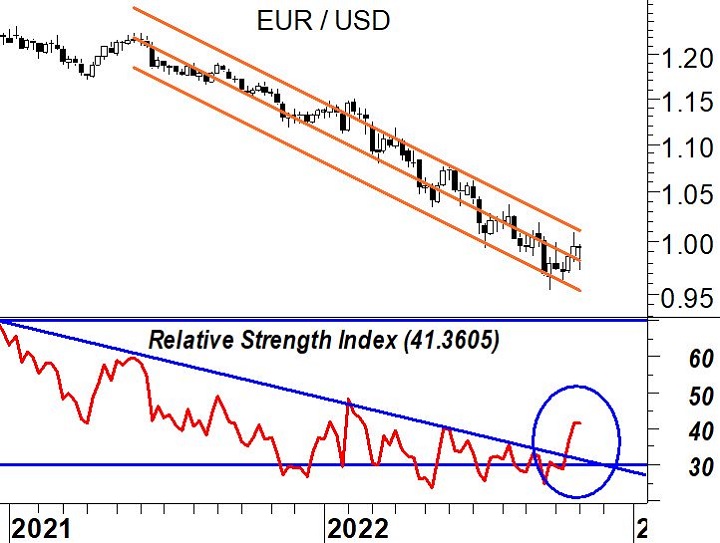

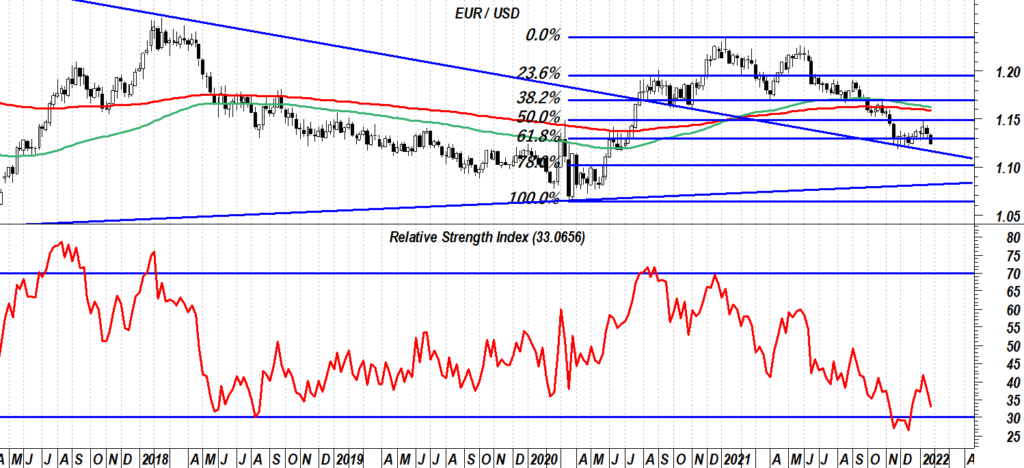

l grafico di EurUsd su scala settimanale, con i prezzi incanalati dentro un semplice canale di regressione, ci fanno capire quanto ostica sia la resistenza che si trova poco sopra la parità. L’analisi delle Ichimoku cloud presentata nei precedenti articoli aveva evitato un facile ottimismo. Rimane comunque in corsa l’idea di un bottom primario in via di formazione. E da oscillatori come l’Rsi qualche segnale anticipatore arriva.

EurUsd sembra avere una gran voglia di ripartire ma manca il catalizzatore, la notizia capace di ribaltare definitivamente la tendenza. Non è stata la FED con il suo approccio hawkins a fornire la scusa buona per vendere dollari. Sono stati i dati meno brillanti dal mercato del lavoro. Non è ancora escluso uno scenario di affondo sotto 0.95 come ultima fase di capitolazione dell’euro. Rimane sempre la zona di 1.01 quella da superare per assistere a primi concreti segnali di inversione.

In un contesto sempre più intricato dal punto di vista della geopolitica il dollaro non smette di ricoprire il ruolo di bene rifugio.

A differenza dell’oro colpito dura dalla prospettiva di una politica monetaria decisamente “hawkins” da parte della FED, il dollaro rimane l’asset preferito da investitori alla ricerca di sicurezza.

Un rendimento a 2 anni superiore al 2,5% esercita un appeal notevole sia verso gli investitori europei timorosi di una guerra alle porte e di un rallentamento economico più marcato del previsto a causa dell’inflazione, sia di quelli internazionali in fuga da una Cina che rischia di imballare la sua economia a causa della politica zero Covid.

Pechino sta sistematicamente mettendo in lockdown i grandi centri urbani ridimensionando le prospettive di crescita non solo cinesi ma globali con le materie prime che approfittano della notizia per prendere fiato.

Tutto sembra congiurare verso una recessione globale. Crisi energetica in Europa, lockdown in Cina, inflazione in America.

La FED non mostra segnali di incertezza puntando ad avere nel 2023 tassi di interesse tra il 3% e il 3,5% grazie a ripetuti aumenti da 50 punti base in estate.

Questo massiccio intervento sui tassi non accadrà in Eurolandia dove i timori di una recessione causata dallo stop del gas e nel petrolio russo invita la BCE alla prudenza.

La partita appare quindi ancora lunga e le dinamiche belliche ed economiche inevitabilmente incideranno su un EurUsd che sembra puntare con sempre maggior decisione alla parità.

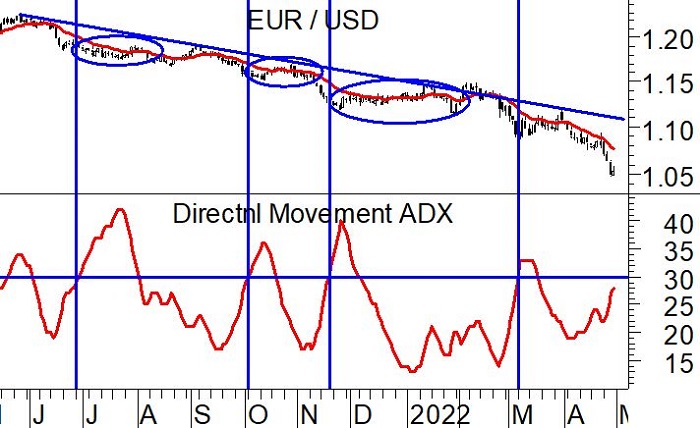

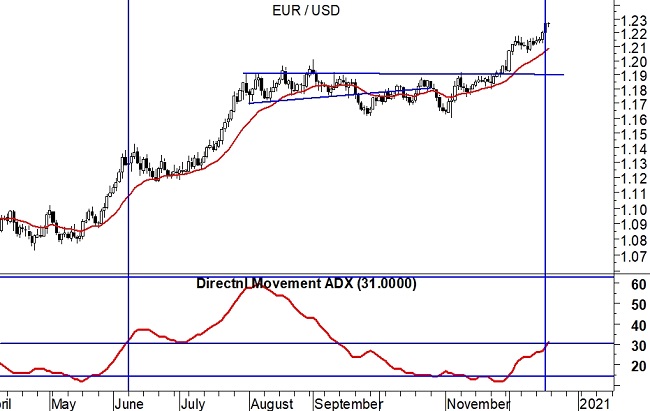

La discesa di EurUsd sta accelerando. Dopo il preciso test della media mobile a 20 giorni l’euro è entrato in una fase di caduta con un bear market che però non presenta ancora quelle caratteristiche di eccesso che possano far pensare all’avvio di una fase laterale. Solitamente quando l’Adx supera quota 30 si dice che una tendenza sta guadagnando forza, ed è così, ma negli ultimi mesi per EurUsd il superamento di questa asticella ha coinciso molto spesso con la fine del ribasso e l’avvio di una fase laterale. Il problema è che ancora quota 30 non è stata superata.

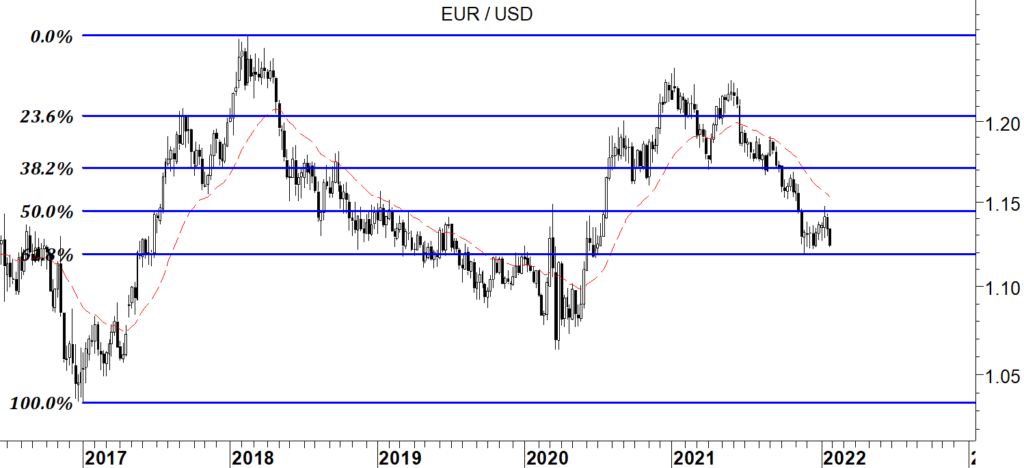

EurUsd è sotto pressione sia osservando i grafici a lungo che quelli a breve. I livelli compresi tra 1.035 e 1.05 che dal 2015 al 2017 hanno accompagnato la storia di EurUsd sono simili in termini di politica monetaria con quello che stiamo vivendo oggi. Tassi in aumento in America dopo la fine del tapering e Francoforte sostanzialmente ferma a guardare.

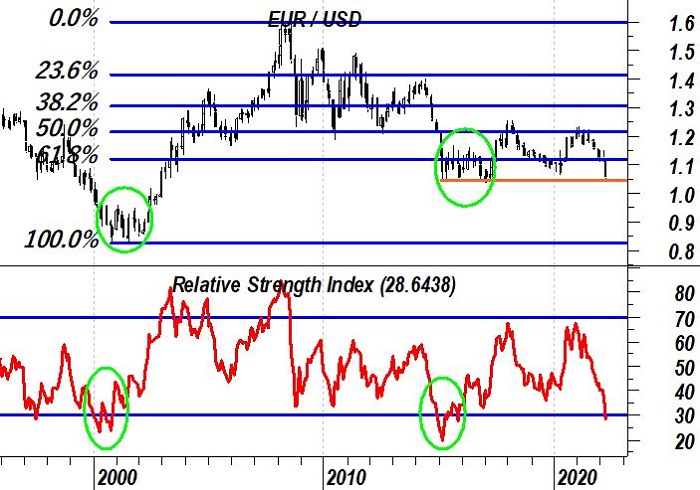

Tecnicamente il 61.8% di ritracciamento di tutto il bull market di EurUsd 2000-2008 non ha mai rappresentato una diga insormontabile, bucata dal 2015 in avanti in diverse occasioni. I livelli citati sopra risultano invece molto più qualificati come supporti statici per farci comprendere se la parità diventerà realtà entro fine anno.

Un sospetto circa il verificarsi dell’evento è l’RSI mensile. Oscillatore entrato in ipervenduto poche volte nella storia dell’Euro ma che quando scende sotto l’asticella dei 30 punti, dà il via ad una fase di accumulazione che richiede divergenze con il prezzo prima di creare le condizioni giuste per un rimbalzo. Evidentemente sotto questo punto di vista ancora non ci siamo.

Dopo la riconferma per un secondo mandato a capo della FED era stato evidente il cambio di atteggiamento da parte di Powell. L’inflazione è diventato un nemico da sconfiggere a tutti i costi in vista delle elezioni di mid terms che potrebbero indebolire ancora di più Biden. E quale arma migliore dell’aumento di tassi di interesse a zero ormai da troppo tempo? Il mondo azionario growth se ne farà una ragione così come tutto quell’universo fumoso di speculazione venutosi a creare attorno al mondo delle criptovalute.

La FED è seriamente preoccupata che si possa creare in primavera un effetto palla di neve sull’inflazione con trasmissione ad un mercato del lavoro a detta di Powell ormai prossimo alla piena occupazione. L’economia tollererà un aumento dei tassi di interesse per un certo periodo, ha detto il Presidente della FED, e quel momento comincerà a marzo quando il tapering ufficilamente terminerà.

Meno liquidità sul mercato, meno speculazione e meno dollari. L’effetto sulla valuta non si è fatto attendere sfruttando anche le tensioni geopolitiche che alle porte dell’Europa stanno alimentando non poche preoccupazioni oltre che rialzi dei prezzi di materie prime importanti come gas e petrolio.

Russia e Ucraina non sono mai state così vicine alla guerra e il rischio di un incidente diplomatico preoccupa un’Europa ancora alle prese con una pandemia che sta rallentando la ripresa economica. Per la BCE l’inflazione non rappresenta ancora un fattore determinante per alzare i tassi e questo naturalmente zavorra l’euro. Madame Lagarde questa settimana dovrà convincere i mercati pena un euro ancora più debole.

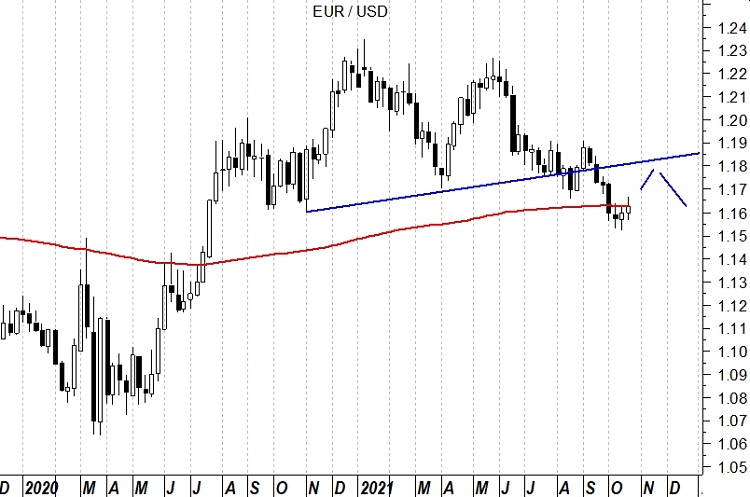

Come prospettato la settimana scorsa le resistenze offerte dalla media mobile a 100 giorni hanno fatto un eccellente lavoro su EurUsd. Quello a cui adesso potremmo assistere è un ultimo movimento di rafforzamento del biglietto verde verso zona 1,10 dove si posiziona il 78.6% di ritracciamento dell’intero bull market partito a marzo 2020.

Quello che serve sono divergenze tra oscillatori in ipervenduto come l’RSI e i prezzi. Come si vede dal grafico, un prezzo che scendo sotto i minimi del 2020 con RSI in crescita rispetto ad allora può essere un buon indicatore per individuare il minimo del cambio.

Questo scenario potrebbe anche non concretizzarsi qualora un altro importantissimo supporto come quello di 1,12 impedisse al cambio di scendere più in basso. Se infatti torniamo indietro al 2017 e tracciamo un tipico ritracciamento di Fibonacci, il 61,8% si posiziona proprio da queste parti rafforzando il concetto che in un’ottica di lungo periodo tra 1,10 e 1,12 le operazioni di take profit sul biglietto verde potrebbero cominciare.

Quello che Powell ha detto davanti al Congresso ha impressionato i mercati che immediatamente si sono precipitati a vendere bond e comprare dollari.

Le dichiarazioni successive di alcuni esponenti del braccio operativo della politica monetaria americana hanno poi confermato che non solo c’è la necessità, ma anche l’urgenza di agire per contrastare un’inflazione che viaggia al 7% e che ora rischia di trasmettere i suoi effetti sul mondo del lavoro con richieste salariali sempre più pressanti. Le borse di fronte a questa prospettiva hanno reagito male soprattutto sui titoli growth.

La pandemia sembra essere ormai passata in secondo piano grazie all’ampliarsi del piano di vaccinazione pur essendo i numeri ancora importanti. Non sono però un tema che fa muovere il mercato valutario come l’anno scorso.

Quello che conta adesso è il differenziale tassi. Lo abbiamo visto nel cross EurGbp con il pound ben comprato per effetto di attese di altri tre rialzi nei tassi inglese nel 2022. Lo vediamo sul dollaro capace di recuperare velocemente le posizioni grazie ad uno spread sui rendimenti a 2 anni che ha superato i 150 punti base.

A questo punto quello che potrebbe fornire ulteriore benzina al dollaro potrebbe essere un’aspettativa di fine del ciclo di rialzi nel costo del denaro non più al 1,75%/2% ma addirittura al 2,5%. Nel meeting di mercoledì vedremo se e quante carte scoprirà la FED per tenere a bada un mercato azionario molto nervoso.

La BCE invece si mantiene cauta. Madame Lagarde non ha fretta invitando gli operatori alla cautela sul fronte inflazione visto che la crescita europea è più indietro di quella americana. Timidamente il mercato prezza 20 punti base di rialzo quest’anno in Eurolandia e 35 l’anno prossimo. Troppo poco per permettere una all’euro di ripartire.

Con un perfetto timing il mercato ha respinto i timidi tentativi di assalto alle resistenze da parte di EurUsd. Come si vede dal grafico giornaliero la down trend line che da un anno guida il ribasso ha contenuto l’euro che, con due figure tipiche di esaurimento del trend della teoria delle candele giapponesi (tweezer top), ha rinunciato immediatamente ad andare oltre quella zona di 1,145/1,15 che fin da ora possiamo identificare come necessaria per modificare il trend dominante. Sotto pressione adesso la up trend line di breve periodo.

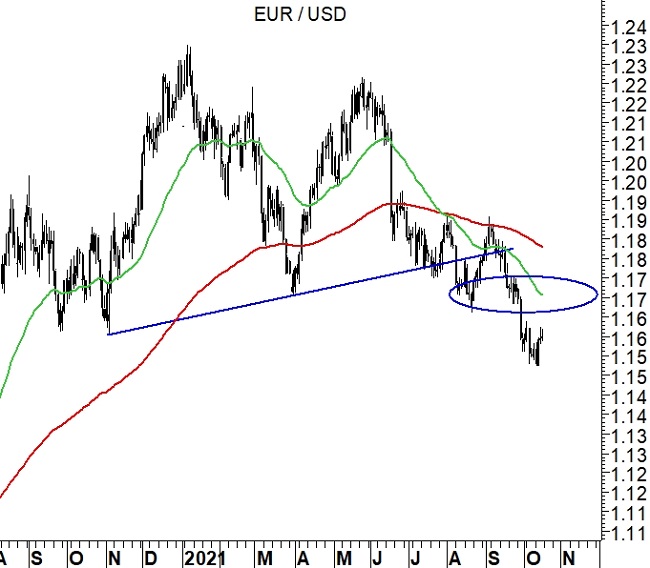

Altro grafico giornaliero ma questa volta arricchito di una coppia di medie mobili. Quella a 200 giorni canonica e quella a 50 giorni che dimostra per la seconda volta in sei mesi di essere insuperabile.

Il death cross con il quale EurUsd ha confermato ad ottobre la sua tendenza bearish (oltre che formalizzato il testa e spalla) è più vivo che mai. Il recente rialzo dell’euro ha trovato proprio nella media mobile a 50 giorni un primo ed efficacie argine. In caso di superamento si guarderebbe a 1.1550, ma come abbiamo visto sopra è l’euro che si deve difendere in questo momento.

Spot EurUsd: 1.1610

Scala temporale Giornaliera: Supporti (1.1520, 1.1420, 1,1170) Resistenze (1.1820, 1,1910, 1.1975)

Strategia: Short a 1.1700

Stop loss: 1.1850

Take profit: 1.1490

Il dollaro prende fiato in vista del FOMC di inizio novembre e del meeting BCE di fine ottobre. Le borse di nuovo vicine ai record storici e bitcoin ai massimi, hanno deviato un po’ l’attenzione da un mondo obbligazionario in sofferenza. I tassi trentennali americani sono risaliti sopra il 2%, quelli decennali sopra l’1,6%. L’inflazione evidentemente non è così temporanea come stimava la FED e diverse banche centrali hanno già rotto gli indugi. Tutto il blocco est europeo ha già provveduto ad inasprire il costo del denaro, Norvegia e Nuova Zelanda anche, diversi paesi emergenti stanno lavorando (a parte la Turchia) per raffreddare l’inflazione, infine prossima in ordina di data potrebbe essere la Gran Bretagna. Non è un caso che la sterlina si sia resa protagonista di un rally di mercato sia contro euro che contro dollaro vista l’aspettativa degli analisti di un rialzo sicuro a dicembre seguito da altre mosse analoghe nel 2022.

L’inflazione spaventa i banchieri centrali e sarà molto interessante seguire il FOMC di inizio novembre per comprendere come Powell gestirà non solo la partenza del tapering ormai certa, ma anche un rialzo dei tassi che il mercato sconta già nella seconda parte del 2022. Il mercato del lavoro e la sua dinamica sarà cruciale nelle decisioni della FED.

Una delle cause di questa situazione inflazionistica su scala globale, Le materie prime, non accennano a piegare facilmente la testa con quotazione che sul petrolio hanno abbondantemente superato gli 80 dollari al barile. Un mercato che continua a scommettere sulle misure di stimolo all’economia tramite spesa per infrastrutture soprattutto negli Stati Uniti. Investimenti questi che dovrebbero rinnovare il parco infrastrutturale americano e al tempo stesso consolidare la ripresa post Covid. Il punto delicato della questione in questo caso è la difficoltà che il piano stesso sta incontrando al Congresso nel suo iter di approvazione. Dagli originali 3.5 trilioni di dollari siamo già scesi a 2 trilioni di dollari e naturalmente questa è tutta crescita in meno che presto si potrebbe scaricare sulle quotazioni azionarie per ora poco preoccupate dal probabile cambio di passo della politica monetaria.

Dal punto di vista tecnico, come già scritto la settimana scorsa, il rimbalzo di EurUsd era doveroso alla luce di un sentiment eccessivamente positivo sul biglietto verde. Il movimento potrebbe proseguire, nella migliore delle ipotesi, fino a quella media mobile a 200 giorni che ha saputo contenere ogni velleità di EurUsd in questa seconda parte del 2021.

Se la soglia di 1.182 rappresenta il punto di maggiori potenzialità per l’euro in questo momento, c’è anche chi si schiera contro il dollaro. Alcuni analisti tecnici stanno infatti suggerendo che il break di EurUsd sotto 1.165 altro non è che una trappola per orsi. Il rimbalzo in corso starebbe riportando il cambio sopra i supporti di fine 2020, appunto la famosa trappola. In realtà la nostra impressione è quella di una fase tipica di rimbalzo da eccesso di pessimismo che troverà nella vecchia neck line (oltre che nella media mobile sopra citata) un punto sul quale i trader potranno aprire nuove posizioni short.

Spot EurUsd: 1.1610

Scala temporale Giornaliera: Supporti (1.1490, 1.1420, 1,1170) Resistenze (1.1825, 1,1910, 1.1975)

Strategia: Short a 1.1700

Stop loss: 1.1850

Take profit: 1.1490

L’evento probabilmente più atteso dal mercato valutario diventa il FOMC di inizio novembre quando la FED dovrà pronunciarsi, non solo sul percorso che i tassi di interesse seguiranno nel 2002, ma soprattutto su come verrà articolato il tapering.

Le minute recentemente pubblicate e relative all’ultimo meeting di politica monetaria hanno mostrato chiaramente come la FED a questo punto attende solo ulteriori segnali di miglioramento dal mercato del lavoro per stringere un po’ i cordoni della liquidità. Probabile quindi che a novembre Powell annuncerà l’inizio delle manovre di riduzione degli stimoli con target di esaurimento entro la metà del 2022 quando dovrebbero essere messi in cantiere i primi rialzi dei tassi.

Ovviamente in questo contesto il dollaro ha beneficiato di una fase di forte ottimismo da parte degli operatori, ringalluzziti anche da rendimenti più alti sui titoli di stato. Se il decennale americano ha ritrovato quota 1.6%, sulle scadenze 2 anni gli spread verso Euro e Giappone sono ai massimi da marzo 2020.

I dati sui quali inevitabilmente si concentreranno le attenzioni degli operatori da qui a inizio novembre saranno quelli relativi allo stato dell’occupazione. Oltre al seguitissimo dato sulla variazione delle buste paga di ottobre nel settore non agricolo, anche le richieste settimanali di sussidio potranno rappresentare un buon indicatore sul quale si muoverà il mercato valutario.

I dati dell’occupazione saranno fondamentali poiché ormai non ci sono grandi incertezze circa il fatto che l’inflazione è decisamente sopra al target del 2% della FED e ci rimarrà ancora per un po’ a giudicare dagli ultimi dati e dall’andamento dei prezzi delle materie prime. Il dato di settembre ha mostrato infatti in America una variazione dei prezzi al consumo superiore al 5% che, depurata dalle componenti più volatili di cibo e energia, rimane comunque sostenuta e pari al 4%.

Le materie prime come petrolio e gas, ma anche i metalli industriali, non accennano a rallentare il loro passo con una salita che da inizio 2021 si attesta al 40%. Le tensioni sui prezzi energetici, anche in previsione dell’inverno e il fenomeno dei colli di bottiglia post ripartenza Covid, stanno incidendo sulle commodity e questo ancora una volta colpirà il potere d’acquisto dei consumatori nei prossimi mesi.

In Europa il meeting di politica monetaria della BCE arriverà qualche giorno prima di quello della FED. Mercato forex che quindi potrebbe essere molto volatile in quel periodo anche perché dalla stessa Lagarde si attendono segnali. Se decisioni sul QE non sono attese fino a dicembre, qualche indicazione verbale potrebbe aiutare il mercato nel posizionarsi in maniera più speculativa sulle aspettative. Sullo sfondo il rischio di una crisi energetica per carenza di offerta che potrebbe spingere la BCE a prolungare l’easing monetario a sfavore ovviamente dell’euro.

Andando su EurUsd l’ipervenduto accumulato negli ultimi giorni e la lunga candela rialzista di mercoledì scorso che ha inglobato le quattro sedute precedenti, potrebbero agevolare un rimbalzo tecnico. L’obiettivo potrebbe ragionevolmente essere quella zona di 1.17 dove transita la media mobile a 50 giorni che già ad agosto e settembre ha contenuto la forza dell’euro.

Ma se il rimbalzo dovesse proseguire oltre quale sarebbe la resistenza oltre la quale cambierebbe lo scenario di EurUsd? Possiamo prendere la media mobile a 40 settimane come punto di riferimento oltre che il massimo di inizio marzo a 1.19. Qui sarà ragionevole pensare che EurUsd ritroverà parecchi trader desiderosi di entrare short.

Gli indici PMI dell’Eurozona confermano la ripresa degli ultimi mesi riportando anche ad agosto numeri prossimi ai massimi degli ultimi 15 anni, come già visto a luglio. L’economia europea sta riacquistando vigore sulla spinta di politiche monetarie senza precedenti abbinate al programma Next Generation EU che nel prossimo lustro fornirà risorse finanziarie importanti soprattutto ai paesi del sud Europa.

Nei dati di agosto emerge, non solo la persistenza dell’indice composite a livelli particolarmente elevati, ma anche il sorpasso del settore servizi rispetto a quello manifatturiero. Qui incidono le riaperture estive delle varie attività legate a ristorazione e vacanze, capaci di riportare fiducia nei settori più colpiti dalla pandemia.

Tra i segni positivi vale la pena citare il boom dei sotto indici legati all’occupazione. Soprattutto per quello che riguarda i servizi, la copertura vaccinale ha riportato gli indicatori legati al mondo del lavoro ai massimi da settembre 2018. Il boom di ordini combinati a un collo di bottiglia domanda-offerta si trova alla base di questo effetto benefico. Al tempo stesso però sempre qui si annida l’aspetto negativo della vicenda. La voce costi e prezzi delle imprese è infatti arrivata a toccare i massimi degli ultimi 20 anni, un segno delle pressioni inflazionistiche che si scaricheranno probabilmente a valle sui consumatori nei prossimi mesi.

La Germania continua a guidare la ripresa con indici PMI prossimi ai massimi degli ultimi 23 anni, anche se gli altri paesi non sono molto lontani dai massimi delle ultime due decadi. Segno di una ripresa diffusa, e questo è positivo.

La reazione dei mercati azionari europei è stata tiepida mentre i tassi di interesse a lunga scadenza sono leggermente risaliti. Grazie al dato positivo l’euro è riuscito a risollevarsi dai minimi contro dollaro anche se su questo fronte continua a pesare la politica monetaria della BCE, finora avara di prospettive di uscita dal QE.

Una situazione che avvantaggia dollaro e sterlina ad esempio, divise che dovrebbero beneficiare dell’avvio del tapering nei prossimi mesi stando alle ultime dichiarazioni delle rispettive banche centrali.

A tal proposito gli occhi sono puntati sul meeting BCE del 9 settembre dal quale si attendono informazioni da parte di Miss Lagarde sull’evoluzione della politica monetaria.

L’inflazione in Europa sta infatti continuando a rialzare la testa. In Germania l’ultimo dato parla di 3,8% di variazione annua nei prezzi al consumo, un record per un paese molto sensibile a questo numero macro economico. In questo caso, l’appuntamento da annotare sull’agenda è quello del 31 agosto, quando verranno forniti al mercato i dati preliminari del mese di agosto. Per l’intera Eurozona le attese sono di un incremento di inflazione su base annua del 2,2%.

Spot EurUsd: 1.2220

Scala temporale Giornaliera: Supporti (1.2010, 1,1900, 1.1605) Resistenze (1.2500, 1.2550, 1.2840)

Strategia: Long a 1.1900

Stop loss: 1.1800

Take profit: 1.2500

Con quella parola “sostanziali” progressi sul fronte dell’occupazione e dell’inflazione la FED ha fornito ai mercati il segnale tanto atteso per vendere altri dollari. Perché questo? Perché se il tema occupazionale dovrebbe risolversi già nel 2021 alla luce di un’economia rivista in crescita al 4,2% (dal 3,2% stimato inizialmente), sul versante dell’inflazione già molto vicina al 2% nelle attese degli operatori, questa è una conferma che Powell lascerà per un po’ andare la variazione annua dei prezzi al consumo sopra al 2% mantenendo i tassi a zero. Tossine di rendimenti reali negativi nei muscoli di un dollaro già indebolito e vitamine in quello di Euro e Yen che in termini reali acquistano appeal agli occhi degli investitori.

Continuano così a rafforzarsi le commodity ma anche bitcoin che tocca un nuovo massimo storico.

A vederlo in questo modo il finale di anno per i mercati non poteva che essere migliore. Speriamo questo sia il giusto preambolo al rinascimento economico nel 2021 anche perché, Cina a parte, la recessione 2020 sarà globale. Gli Stati Uniti in fase di transizione presidenziale cercheranno di compensare con il dollaro debole gli enormi deficit accumulati. Nello stesso tempo l’inflazione importata oltre che quella generata da una maggiore crescita non troveranno risposte dalla FED fino a quando nelle aspettative non toccherà livelli di guardia. In Europa la BCE non ha espresso ancora marcate forme di preoccupazione circa l’attuale del cambio e penso che difficilmente si esprimerà in tal senso prima di 1.25. Solo sopra questa asticella anche tecnica la battaglia si farà più dura anche se la sensazione è che la BCE abbia già da tempo esaurito le armi a propria disposizione non potendo limare al ribasso ancora di più i tassi di interesse.

Affrontiamo adesso il tema dell’analisi tecnica che non sembra confortare granché il dollaro. Unica speranza quel fattore stagionalità che fino alla fine di febbraio dovrebbe consentire al biglietto verde se non un recupero quanto meno una stabilizzazione.

Tornando al quadro tecnico di EurUsd la strada verso 1.25 sembra abbastanza tracciata e la conferma arriva dall’ADX. Dopo un prolungato periodo di range dall’estate fino alla fine di novembre, il cambio ha strappato sopra le resistenze di 1.19 ed a quel punto il trend ha preso forza fino alla definitiva consacrazione questa settimana quando l’ADX ha superato la canonica asticella dei 30 punti. Segno che la tendenza sta accelerando e che non invertirà fintanto che non vedremo le prime divergenze. La media mobile a 20 giorni di 1.206 rimane l’ideale punto di alleggerimento di dollari per i trader di breve periodo.

Con il cedimento della soglia di supporto di 94 il Dollar Index non sembra più avere grandi reti di protezione prima dei minimi del 2018. Il punto è che quella sarà una prova della verità piuttosto importante per il biglietto verde. Infatti area 88 rappresenta il punto intermedio del doppio massimo 2017-2020. Perdere quel livello avrebbe impatti bearish particolarmente duri per il dollaro che entrerebbe definitivamente in un bear market destinato a durare anni.

Spot EurUsd: 1.2110

Scala temporale Giornaliera: Supporti (1.2010, 1,1900, 1.1605) Resistenze (1.2500, 1.2550, 1.2840)

Strategia: Long a 1.1900

Stop loss: 1.1800

Take profit: 1.2250

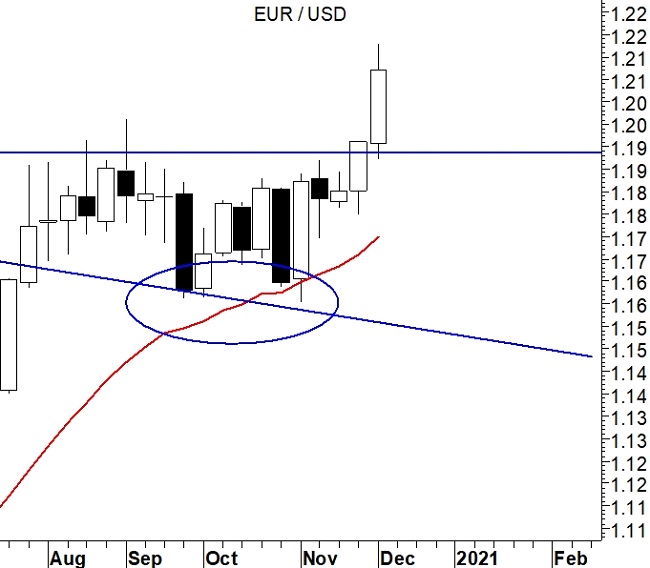

Il nostro trade che scommetteva sulla debolezza del Dollaro ha trovato la settimana scorsa finalmente una via d’uscita verso l’alto con il take profit arrivato a 1.20. Il mercato è andato oltre ma a questo la cosa migliore da fare è attendere un pull back sulla precedente resistenza ora supporto e rientrare long.

Proprio le attività di money management (ovvero stop loss o aperture posizioni long) sono una delle cause della spike sopra 1.19 di martedì scorso quando all’improvviso il biglietto verde ha ceduta. Non solo contro Euro ma anche contro franco svizzero, australiano ed anche valute esotiche. Una debolezza che finalmente ha trovato nell’oro un degno compagno di viaggio con il metallo giallo che ha rapidamente guadagnato quota 1800 $ l’oncia.

I motivi di questa forza di EurUsd possono essere diversi. Il mercato comincia a scommettere su una BCE meno aggressiva nel meeting del 10 dicembre. La partenza con la vaccinazione di massa a gennaio combinata ad un’economia che comunque sembra riuscire a galleggiare anche in questa seconda ondata confortano la Lagarde. Ma proprio questo ottimismo rischia di costringere la BCE a prendere misure per raffreddare quel cambio che salendo porta ad annacquare le politiche monetarie. C’è chi individua in 1.25 la soglia del dolore. Staremo a vedere ma certo un bel rompicapo per una BCE che non vorrebbe intervenire ma potrebbe essere costretta a farlo a causa della debolezza del Dollaro.

Sulla sponda americana Biden sta perfezionando la sua squadra di governo. Miss Yellen guiderà il Tesoro ed anche qui c’è molta curiosità per capire quali manovre verranno messe in campo per arginare deficit federali e commerciali sempre più imponenti. La svalutazione del dollaro sembra un passaggio obbligato salvo che l’inflazione non costringa la FED a muoversi in maniera più aggressiva e non scontata attualmente dai mercati.

Altro tema molto interessante sarà quello relativo agli accordi con gli alleati e con la Cina che vorrà prendere Joe Biden. Se un avvicinamento con l’Europa appare scontato, meno facile capire cosa potrebbe succedere con Pechino. Sicurezza e commercio potrebbero infatti rappresentare terreni diplomatici scivolosi.

Dal punto di vista tecnico come detto il break rialzista si è consumato su EurUsd. Il doppio minimo che si è definito a 1.16 e formalizzato sopra 1.19 aveva come obiettivo area 1.22. Obiettivo raggiunto e per questo ogni return move sulla precedente resistenza ora supporto andrà utilizzato per incrementare le posizioni bullish su EurUsd.

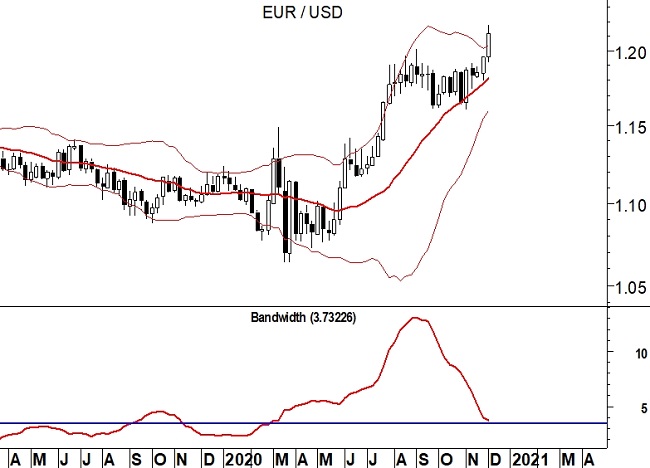

Osservando le bande di Bollinger il movimento sull’Euro potrebbe essere anche di un certo spessore. La volatilità su scala settimanale è infatti molto compressa con la upper band ora sotto pressione. La spinta propulsiva che potrebbe ricevere il cambio è notevole con 1.16 che rappresenta il limite inferiore di supporto. Solo al di sotto di questo livello (al momento improbabile) cambierebbe la tendenza. Lo sguardo lo teniamo ancora rivolto verso l’alto.