Powell è stato chiaro. Nel 2024 il costo del denaro verrà ridotto ma non c’è fretta. I progressi nella lotta all’inflazione sono evidenti ma non sufficienti. Il capo della FED, la cui credibilità è altissima dopo aver messo le briglie ad uno dei rialzi inflazionistici più veloci della storia americana, davanti al Congresso ha dichiarato che i tassi di interesse hanno raggiunto il loro picco.

A un certo punto i tassi di interesse verranno ridotti in uno scenario che non può escludere accelerazioni improvvise qualora la situazione legata all’economia o ad eventi di difficoltà di alcuni istituti finanziari (vedi Bancorp) dovesse rendere opportuni gli aggiustamenti.

Powell ha escluso una recessione economica nel 2024 e, considerando anche l’approssimarsi delle elezioni politiche, il Presidente della FED vuole mantenersi super partes e quindi giostrare la politica monetaria in maniera neutrale. I dati dell’occupazione di febbraio hanno mostrato un mercato del lavoro ancora forte con 275 mila posti di lavoro creati e salari in crescita del 4.3%.

Prossimo meeting previsto per il 20 marzo, mentre la settimana scorsa è stato il turno della BCE.

Non erano previste novità sul fronte dei tassi, ma qualche indicazione da Lagarde era attesa.

Preoccupa soprattutto lo stato di alcune economie, quella tedesca in primis dopo che l’istituto IFO ha previsto per il 2024 una crescita di appena lo 0,2% per la Germania. Lagarde ha comunque indicato ai mercati che solo a giugno si cominceranno ad avere informazioni utili per decidere se opportuno ridurre il costo del denaro. Abbassate le stime di crescita dell’intera Eurozona.

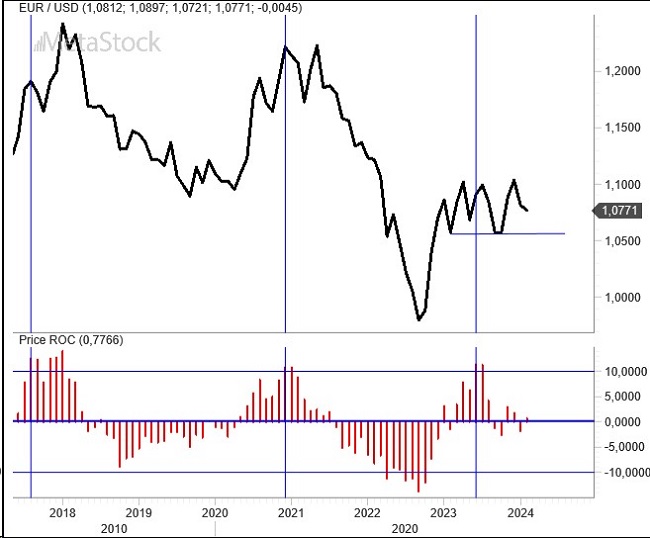

Tranne qualche rara e poco duratura eccezione, gli ultimi 16 mesi di EurUsd sono racchiusi in questo grafico. Un trading range senza direzione compreso tra 1,05 e 1,12. Qualche tentativo di fuga in avanti o all’indietro guidato soprattutto dalla speculazione sui tassi di interesse. Fino a ottobre 2023 l’idea che si era fatta il mercato circa tagli aggressivi da parte della FED ha poi lasciato spazio man mano che il tempo passava a una narrativa più dovish che ad oggi non si spinge oltre i 75 punti base di riduzione del costo del denaro nel corso del 2024.

Considerando fattori stagionali e di sentiment non è escluso un allungo dell’euro fin sotto le resistenze, ma si fatica al momento ad intravedere un evento che potrebbe permettere all’euro di rompere verso l’alto tenendo conto degli attuali differenziali di crescita economica oppure di tassi di interesse.

Continuiamo a seguire con molta attenzione l’evoluzione del Dollar Index la cui conformazione sta assumendo contorni che potrebbero diventare penalizzanti più avanti nell’anno per il biglietto verde.

La figura di testa e spalla ribassista è un disegno che troverà a 101 un supporto al di sotto del quale si aprirebbero porte negative per un dollaro che a quel punto risulterebbe essere un asset valutario da sottopesare e coprire negli investimenti americani e shortare per chi deciderà di sfruttarne la debolezza in ottica di trading. Per il momento la situazione rimane ancora pro dollaro, ma attenzione ai livelli tecnici che contano.

C’erano una volta i ribassi nei tassi promessi dalla FED. Non passa settimana che le attese di riduzione del costo del denaro si contraggono e ad oggi sono rimasti 75 i punti base attesi di taglio dal mercato entro fine 2024. Erano 150 all’inizio dell’anno.

La crescita rimane robusta anche se il recente ISM manifatturiero ha messo in evidenza che qualche problema comincia ad esserci. La stessa fiducia dei consumatori in calo potrebbe essere un sintomo importante. La FED di Atlanta pronostica ad oggi un primo trimestre in crescita di oltre il 3% mentre il modello della FED di New York si posiziona poco sotto.

Si respira ottimismo nelle sale operative mentre i banchieri centrali, con una retorica diversa da quella espressa alcune settimane fa, sembrano voler alzare la guardia sul rischio di un rigurgito dell’inflazione.

Intanto è praticamente ufficiale che sarà Trump – Biden la sfida presidenziale americana di novembre salvo eventi giudiziari che potrebbero interrompere la corsa del tycoon. Una sfida che evidentemente piace ai mercati finanziari ringalluzziti anche dal poderoso rally di Bitcoin dopo la quotazione dei nuovi ETF.

In Europa da segnalare il clima di calma che si respira nel mondo degli spread tra paesi mediterranei e virtuosi. Il differenziale di tasso tra BTP e Bund è sceso sotto i 150 punti base, ai minimi degli ultimi due anni. C’è fiducia nella moneta unica e questo è testimoniato dall’incapacità del dollaro di rompere al ribasso i supporti ma anche dal vigoroso recupero di EurChf. Inflazione in ulteriore raffreddamento e dati macro deludenti che continuano ad arrivare dalla Germania rafforzano l’ipotesi di una BCE in azione prima della FED entro l’estate.

Analizzando il grafico di breve periodo la trappola per orsi scattata a inizio febbraio sembra aver trovato conferma anche nel confronto tra medie mobili di breve e di lungo periodo. Il ritorno sopra 1.08 è importante non solo perché è stata recuperata la media a 200 giorni, ma anche perché potrebbe aver messo la parola fine alla discesa dell’euro cominciata a dicembre.

La battaglia è ancora in corso e la zona cuscinetto tra 1,07 e 1,08 rimane quella più delicata per la moneta unica e che probabilmente reggerà fino alle prossime riunioni delle banche centrali.

Un definitivo allontanamento dalla media mobile a 200 giorni rappresenterebbe la conferma di un ritorno in zona 1,10/1,12 per i prossimi mesi, quelli in cui la stagionalità favorevole per il dollaro verrebbe meno.

Un indicatore come il Relative Momentum index (RMI) sembra confermare la capacità di ripresa dell’euro dopo aver toccato un certo ipervenduto. L’RMI, come già accaduto in altre occasioni, ha saputo risollevarsi e questo ha coinciso con una ripresa del cambio EurUsd. Lecito a questo punto attendersi un proseguimento del rally dell’euro fino a quando non verrà almeno toccata una quota di ipercomprato da parte dell’oscillatore.

Mercati americani che faticano a tirare il fiato dopo i recenti massimi storici sull’azionario con gli investitori desiderosi di entrare e partecipare alla festa. Nel mentre i rendimenti decennali dei Treasuries si mantengono stabilmente sopra il 4% confermando la visione di una FED che sarà più aperta ad un taglio dei tassi in estate quando presumibilmente l’inflazione dovrebbe riuscire a scalfire quella soglia ormai diventata cruciale del 3%. Le previsioni di fine 2023 di addirittura sei tagli nei tassi nel 2024 si sono ormai ampiamente ridimensionate.

Le maggiori attenzioni della settimana si sono concentrate sull’Europa. La Germania ha abbassato le stime di crescita per il 2024 allo 0,2%. La Francia ha ridotto le stime a +1% e la Commissione Europea stima una crescita per l’intera Eurozona dello 0,8%. I dati tedeschi dell’indice IFO sia nella componente attese che attuali confermano la stagnazione dell’economia.

Inutile girarci troppo intorno. Se il ribasso dei tassi sembra essere l’arma migliore da utilizzare per rilanciare la crescita, fino a quando l’inflazione non rientrerà verso il 2% e la stessa FED non mostrerà una precisa volontà ad operare in senso dovish, Lagarde rimarrà alla finestra. Abbassare il costo del denaro significherebbe ridurre il valore dell’euro e importare inflazione rimettendo in discussione l’ottimo lavoro fatto finora dalla BCE.

Se la stagionalità dovesse riverberarsi negativamente sul dollaro americano come previsto dalle statistiche da marzo fino all’estate inoltrata, ecco che la figura di testa e spalla ribassista che il mercato sta disegnando sul biglietto verde potrebbe assumere contorni interessanti in chiave tattica.

Al momento non si registrano indicazioni in tal senso, ma è evidente che se il Dollar Index dovesse ripiegare verso zona 100, quel livello diventerebbe cruciale per tutto il disegno tecnico dei mesi successivi.

Media mobile e neck line sarebbero le linee di demarcazione di un nuovo trend che ancora non si intravede all’orizzonte ma che ogni trader può cominciare a contemplare nel suo book di strategie valutarie.

Battaglia in corso ovviamente anche su EurUsd con il tentativo di sfondare definitivamente la media mobile a 200 giorni che sembra essere stato vanificato dal recupero della moneta unica che in un colpo solo etichetta il movimento come trappola per orsi; al tempo stesso viene ad essere invertita quella tendenza bearish che sta accompagnando il cambio da inizio 2024. Gli oscillatori non forniscono una grande mano essendo in territorio neutrale, ma vale la pena di ricordare che la stagionalità sfavorevole a EurUsd si chiude alla fine di febbraio.

Da quel momento in avanti dovrebbe ripartire la riscossa della valuta europea e quindi questo rigurgito dell’euro combinato alla figura che sta disegnando il Dollar Index, sono indizi che potrebbero effettivamente cominciare ad essere interessanti per chi sta cercando un buon punto per cominciare a coprire i rischi valutari sul dollaro oppure impostare una strategia long sull’euro con orizzonte temporale qualche mese.

Il break ribassista di EurUsd anticipava l’evento. Ovvero un’inflazione scesa meno delle previsioni in America e taglio dei tassi di interesse che a questo punto appare sempre più lontano e che probabilmente ci sarà nel cuore dell’estate. Il mese di gennaio ha fatto registrare un aumento dei prezzi al consumo in America del 3.1%, mentre gli analisti già pregustavano un ritorno sotto la soglia del 3%. Il core rate, ovvero il tasso di inflazione depurato dalle componenti volatili, si è fermato alla soglia del 4%.

Powell aveva ragione ad invitare alla prudenza e il dollaro pure aveva ragione nel rafforzarsi in modo lento, ma inesorabile. Tornano a salire così i rendimenti americani, comprese quelle lunghe scadenze scese pochi giorni fa sotto quota 4%.

Dal punto di vista tecnico, come vedremo tra poco, nel breve periodo il destino appare segnato, ma l’incubo per l’euro sembra anche materializzarsi nel medio periodo.

Intanto la battaglia presidenziale continua a tenere banco con Biden attaccato per questioni anagrafiche e Trump per questioni giudiziarie. Il mercato azionario per il momento veleggia tranquillo verso massimi storici, quasi pregustando una fragilità politica che lascerà campo aperto al business. Dall’altra parte dell’Atlantico c’è un Europa che ancora fatica ad uscire dalle secche.

L’indice Zew tedesco, ad esempio, ha segnalato un miglioramento della componente aspettative, ma un peggioramento di quella corrente. Segno che gli economisti sperano ma ancora non vedono spegnersi la luce della stagnazione.

Per l’Europa un taglio nel costo del denaro appare più probabile in primavera se l’inflazione confermerà la sua parabola discendente combinata ad una stagnazione economica. E questo in teoria dovrebbe danneggiare l’euro.

Gli ultimi due massimi primari (tre con quello del 2023) di EurUsd si sono materializzati quando la variazione semestrale del cambio è salita sopra +10%. L’esaurimento del movimento non prima di un -10%. Fosse così per EurUsd la parità sarebbe un fattore da non scartare a priori con uno scenario che, dopo il break dei supporti di 1,08, sembra volgere a favore del biglietto verde forte sotto il punto di vista del differenziale di crescita attesa, ma anche di rendimento.

Con il break ribassista della media mobile a 200 giorni e della fascia di supporto di 1,08, per EurUsd si aprono in teoria le porte di un ritorno tra 1,04 e 1,06, rispettivamente 38.2% e 50% di ritracciamento dell’intero rialzo precedente culminato a luglio 2023 con 1,127. Il sentiment a favore del dollaro americano non appare ancora estremo e gli indicatori di ipervenduto (come l’Rsi) ancora non hanno raggiunto livelli tali da far pensare ad un’esaurimento della fase bearish. Attenzione però alla reazione arrivata dall’euro sul finire della scorsa settimana che sembra indicare come ancora i giochi non sono fatti.

In un’intervista ai media Powell ha messo le mani avanti. Siamo convinti che il percorso di rientro verso il 2% è in corso, ha dichiarato il Presidente della FED, ma meglio essere prudenti visti i risultati recenti e molto positivi arrivati dal mercato del lavoro. Traducendo il tutto in termini pratici anche il taglio dei tassi di maggio sembra evaporare con il mercato che sconta al momento 125 punti base di riduzione del costo del denaro per l’intero 2024. Se i dati prossimi saranno positivi la sensazione è che il mercato non la prenderà benissimo mentre il dollaro proseguirà nella sua corsa allontanandosi dalla soglia tecnica di supporto di 1.08.

E l’ISM servizi salito ai massimi di settembre pare andare nella direzione della necessaria prudenza prima di rimuovere le politiche restrittive sul costo del denaro.

Qualche fattore di disturbo potrebbe arrivare dallo stato di salute delle banche commerciali americane scosse soprattutto dalle difficoltà del mondo real estate non residenziale. Il Segretario di Stato Yellen si è comunque mostrata fiduciosa sull’evoluzione del fenomeno che non dovrebbe avere impatti significativi sull’erogazione del credito.

Proseguono intanto le evidenze del rallentamento economico europeo, soprattutto tedesco.

A dicembre le esportazioni di Berlino sono scese del 4.8%, ma fa peggio l’import con un -6.7%. Meglio gli ordini alle imprese rimbalzati del 8.9% a dicembre. Male però le vendite al dettaglio che in tutta l’Eurozona sono scivolate del 1.1% con Spagna e di nuovo Germania fanalini di coda. Infine, male anche la produzione industriale giù del 1.6% peggio della pur sempre negativa produzione spagnola. Mercato tiepido su un taglio dei tassi nel prossimo meeting del 11 aprile.

Il Macd è un tipico oscillatore che misura l’evoluzione del trend attraverso le medie mobili. Lento nel fornire segnali, ma affidabile quando questi segnali si verificano. Nel caso di EurUsd la discesa sotto la linea dello zero conferma un trend bearish che troverà il suo esaurimento solamente quando la linea del segnale (rossa) andrà a tagliare dal basso verso l’alto il Macd. La sensazione rimane quella di un EurUsd che ancora lavorerà sui supporti ma faticherà ad averne ragione. Una chiusura di settimana abbondantemente sotto 1,08 confermerebbe che il ritorno a 1,05 sarebbe nelle corde del cambio.

Il grafico che rappresenta EurUsd tramite le bande di Bollinger viene ultimamente riproposto con maggiore frequenza su queste righe e comprendiamo dalla sua visione il perché. Dall’inizio del 2023 il range che va avanti nel valore del rapporto di cambio è ben delimitato da bande superiori e inferiori. Al momento il cambio testa la solidità della linea intermedia che altro non è che una media mobile esponenziale a 20 settimane. Il naturale passaggio dalla parte alta alla parte bassa del range si avrebbe con lo sfondamento definitivo di 1,08 che proietterebbe il cambio a 1,05 senza per questo interrompere la lateralità in corso. Pane per trader che con una chiusura di settimana sotto 1,08 potrebbero azzardare lo short (con stop a 1,085) e target 1,05.

Confermata dalla Federal Reserve la decisione di non muovere i tassi di interesse che rimangono, come da attese, nel range 5,25%/5,50%. Da luglio la FED ha stoppato i rialzi favorendo un ribasso generale della curva dei rendimenti e alimentando speranze nei mercati azionari che nel frattempo hanno raggiunto nuovi massimi.

Rimosso nel comunicato finale il riferimento a ogni nuova possibile stretta, ma non è detto che a marzo ci sarà il taglio tanto atteso. Powell ha gelato l’entusiasmo dei mercati dicendo che fino a quando l’inflazione non tornerà su un solido sentiero del 2% ogni ipotesi di riduzione del costo del denaro è prematura. Queste le righe del comunicato finale che hanno fatto storcere il naso ai mercati “Valutando ogni aggiustamento dei tassi, la Fed terrà conto attentamente dei dati economici, dell’evoluzione delle prospettive e della bilancia dei rischi. La Fed non prevede che sia appropriato ridurre i tassi fino a quando non avrà una maggiore fiducia sul fatto che l’inflazione si muove in modo sostenibile verso il target del 2%”.

Si farà ma ancora è presto per dire quando con i dati boom di gennaio sullo stato dell’occupazione (oltre 300 mila nuove buste paga emesse) che hanno stupito gli analisti mettendo in seria discussione la possibilità che a breve la FED intervenga sul costo del denaro in un momento di mercato del lavoro così teso.

Il dollaro si è avvantaggiato comunque in una settimana dove sono emersi anche importanti dati da Eurolandia che confermano il rallentamento economico, ma al tempo stesso un seppur modesto rigurgito dell’inflazione in Spagna e Italia. I mercati stimano comunque che Lagarde taglierà il costo del denaro alla luce anche della confermata recessione tedesca e della stagnazione nei dati di Pil del quarto trimestre. Già ad aprile il taglio dovrebbe essere di 25 punti base ed è questo il motivo per cui EurUsd continua a picchiare sui supporti importanti di area 1,08.

EurUsd torna nuovamente a premere sui supporti fondamentali di area 1,08. Per ora il mercato ci sta provando e indubbiamente la pressione sulla media mobile a 200 giorni si fa sempre più alta ed un cedimento aprirebbe le porte ad un allungo potenziale prima verso 1,05 e poi verso 1,02. Evidente a livello grafico come questa soglia tecnica rappresenti lo spartiacque critico di un movimento molto ondivago di EurUsd in questi mesi. Il mercato ha azzardato un allungo a dicembre quando sembrava che la BCE fosse più hawkins della FED sui tassi per poi ribaltare tutto nelle ultime settimane.

Il Dollar Index ha assunto una configurazione grafica da manuale dell’analisi tecnica. La precisione con cui il dollaro ha testato e poi rimbalzato sulla media mobile a 200 settimane fa comprendere quanto tecnico sia oggi il mercato. In luglio per due settimane consecutive DXY ha toccato la media mobile prima di risalire vigorosamente. La picchiata verso il basso nuovamente a fine 2023 prima che una figura di hammer settimanale risollevasse un biglietto verde che per stagionalità storica a febbraio rimane una valuta apprezzata dai trader e probabilmente destinata a salire ancora un poco prima dell’avvio di un periodo stagionalmente più complicato per il biglietto verde.

Mentre Trump torna in auge vincendo anche le primarie repubblicane in New Hampshire e ponendosi a questo punto come l’unico vero serio candidato alla sfida di novembre con l’attuale presidente in carico Joe Biden, negli Stati Uniti gli investitori stanno ridimensionando le proprie attese sui tassi di interesse alla luce dei nuovi massimi storici sulle borse e di dati macro che certamente non inducono a pensare ad una recessione imminente. La FED potrebbe prendersi più tempo del previsto per vedere l’evoluzione dell’inflazione e questo, combinato ad un processo di easing monetario che potrebbe cominciare prima in Europa, avvantaggia il dollaro.

La BCE nel suo primo meeting del 2024 non ha concesso spazio a grandi sorprese.

Qualche buona notizia è arrivata dagli indici Pmi manifatturieri mentre quelli legati ai servizi hanno limato qualche decimale verso il basso. Entrambi gli indicatori rimangono però sotto quota 50.

Nella conferenza stampa a margine della decisione di mantenere invariati i tassi Lagarde ha confermato che l’inflazione sta tornando sotto controllo e convergendo verso il 2% entro fine 2024. Questo, abbinato alla previsione di una modesta ripresa economica nella prima parte dell’anno, ha convinto gli investitori che la BCE taglierà i tassi in aprile. Al momento le probabilità di un primo intervento sul costo del denaro sfiorano il 90%.

EurUsd potrebbe aver terminato la sua correzione avviata sul finire del 2023 in corrispondenza di una media mobile a 200 giorni che bene ha fatto nell’ultimo anno a contenere prima i tentativi di risalita e poi di discesa del cambio.

Sapevamo che la zona di supporto di area 1,08/1,085 sarebbe stata decisiva e si sta dimostrando tale.

A questo punto i compratori di euro, forti della sequenza rialzista dei minimi di EurUsd, possono tentare di rilanciare l’azione. Stagionalmente però ancora non ci siamo. Il dollaro anche nel mese di febbraio storicamente perde poco terreno e quindi l’idea è che presto il mercato andrà a “saggiare” la forza dei compratori di euro per verificare quanto desiderio di riportare in auge l’euro c’è veramente sul mercato.

In assenza di temi rilevanti lato macro e banchieri centrali (fatta eccezione per la scontata decisione BCE), i mercati hanno vissuto una fase di stanca che ci permette di fare qualche valutazione aggiuntiva sulle tendenze tecniche di lungo periodo.

Per quello che riguarda il Dollar Index è abbastanza evidente quanto il dollaro sia coriaceo da diversi mesi a questa parte nell’evitare di bucare verso il basso un livello di supporto cruciale e coincidente con i massimi del 2017. Area 102/103 di DXY è quindi uno spartiacque fondamentale essendo reduci dal test della parete superiore del canalone rialzista.

Il Macd continua a puntare verso il basso e questo ci fa capire che difficilmente il dollaro farà sfracelli nei prossimi mesi, ma più il tempo passa e più il potenziale di debolezza del biglietto verde si ridimensiona ovviamente dando per scontato che il trend bullish di lungo termine non si esaurirà nei prossimi anni.

Trump ritorna a calcare la scena dando il via alla sua campagna elettorale dall’Iowa. Con le pendenze legali in corso, Biden dovrà riguadagnare consensi in un’America ancora attratta dal tycoon che però potrebbe vedersi vietato l’accesso elettorale ad alcuni stati dell’Unione.

Intanto i rendimenti decennali Usa tornano a salire dopo la correzione di fine anno, ma la borsa rimane ottimista sull’immediato futuro.

Non sembrano cambiate le aspettative degli operatori che comunque si attendono cinque tagli nel costo del denaro nel 2024. La crescita economica appare destinata ancora ad essere robusta come prevede la FED di Atlanta che indica in 2,5% la ripresa del Pil nel primo trimestre. Un elemento che ovviamente potrebbe disturbare le decisioni di un FED che non avrebbe bisogno di riduzioni nel costo del denaro per rilanciare la congiuntura.

Dopo aver ascoltato una Lagarde molto ottimista sul rientro dell’inflazione, alcuni esponenti della BCE hanno cominciato a mettere le mani avanti indicando come non certo un taglio nei tassi. Le aspettative di inflazione in realtà continuano a scendere velocemente confermando ciò che Lagarde ha espresso nei giorni scorsi. Dal 4% di ottobre, oggi le aspettative degli operatori a 1 anno si sono posizionate al 3,2%. Scendono al 2,2% dal 2,4% anche quelle a 3 anni.

La BCE non potrà che prendere atto di questo anche alla luce di dati macro non esaltanti soprattutto provenienti dalla Germania. Nonostante il costante calo nel prezzo del gas in Europa, l’indice ZEW che misura il sentiment corrente e futuro degli operatori economici, è sceso nella versione corrente e leggermente migliorato in quella prospettica.

Un segnale quindi ancora di prudenza nel breve termine.

È passato un anno ma per il cambio tra euro e dollaro non è cambiato molto. La chiusura della terza settimana 2023 arrivò allora in area 1,085 e di nuovo siamo su quei livelli 12 mesi dopo.

Eppure, di acqua sotto i ponti ne è passata. Allora eravamo in modalità banche centrali hawkins con corpose previsioni di rialzi nei tassi. Oggi, pur rimanendo sul picco della politica monetaria, il mercato prevede generosi tagli nel corso del 2024 già a partire dalla primavera.

Chi ha fatto semplicemente carry finanziandosi in euro e comprando attivi in dollari ha portato a casa il differenziale di tasso. Chi ha coperto il rischio cambio ha pagato un premio quantificabile in poco più di 150 punti base, tanto considerando che il beneficio di una minore volatilità è stato quasi irrilevante.

Le bande di Bollinger esprimono molto bene il momento nel quale ci troviamo.

Una parete superiore poco sopra 1,10 dalla quale non si passa e una inferiore attorno a 1,05 che potrebbe rappresentare il supporto oltre il quale sarà difficile andare per il biglietto verde. Momento di riflessione che impone comunque il mantenimento di posizioni lunghe di dollari fino a quando non ci saranno segnali bullish di un certo spessore su EurUsd.

Un grafico che da tempo ci accompagna è quello che racconta di un dollaro che sta tentando di forzare quei supporti che finora ne avevano contenuto le velleità. C’è però una media mobile a 1,08 da abbattere per puntare con maggior convinzione verso quella zona di 1,05 che, come visto poco fa, rappresenta la base inferiore delle bande di Bollinger. Violare 1,08 sarebbe un segnale da assecondare con un trade tattico short su EurUsd. Rottura formalmente ancora non confermata.

Il 2024 è partito sull’onda dell’incertezza per i mercati azionari e valutari. L’eccessivo ottimismo sul rientro veloce dell’inflazione (e quindi sul taglio dei tassi della FED) è stato smorzato dai dati sul mercato del lavoro americani seguiti questa settimana dagli attesissimi dati sull’inflazione di dicembre. Il dato generale era atteso in leggero rialzo al 3.2% e quello core in ribasso al 3.8%. Invece i prezzi al consumo sono saliti oltre le previsioni, rispettivamente al 3.4% e al 3.9%.

Il mercato attende a questo punto le prime parole della FED per comprendere meglio la direzione che prenderanno quei tassi di interesse che sulle scadenze decennali hanno fermato il loro calo in zona 4%. A questo si aggiunge il tam tam mediatico che comincia lentamente a prendere corpo in America in vista delle elezioni di novembre dove i due “grandi vecchi”, Trump e Biden sembrano essere gli antagonisti designati. Lo scenario geopolitica oltretutto sembra incrinarsi ancora di più.

In Europa intanto fioccano i dati macro che confermano il rallentamento congiunturale. Le vendite al dettaglio hanno ripiegato a novembre dello 0.3%. Gli ordini di fabbrica tedeschi si sono ridimensionati del 4.4%, debole anche la produzione industriale di novembre scesa dello 0.7%. Il mercato si aspetta un primo taglio nei tassi ad aprile e a seguire altre sei manovre sul costo del denaro entro fine 2024. Lagarde ha confermato che l’inflazione sta rientrando verso il 2% come da previsioni e che la politica monetaria a quel punto cambierà.

Le divergenze economiche si stanno ispessendo tra America ed Europa eppure l’euro tiene. Va sempre ricordato che in Europa quest’anno si terranno le importanti elezioni di rinnovo del Parlamento Europeo che potrebbero spostare la politica economica dell’intero continente più a destra secondo i sondaggi.

Non ci sono grandi novità sul fronte di EurUsd con un mercato che si posiziona poco sopra i supporti che contano di 1,085, ma nemmeno lontano da quelle resistenze di area 1,11/1,12 oltre le quali scatterebbero segnali bullish importanti sull’euro. La sensazione è che il mercato debba ancora smaltire un po’ di lungo euro e corto dollari prima di prendere con più decisioni la strada del rialzo. L’attesa per i primi interventi verbali delle banche centrali è alto. Lagarde sembra aver messo la parola stop al rialzo dell’euro.

Il grafico successivo è molto intrigante visto che ci prospetta un appuntamento ciclico di assoluto rilievo per il 2025 quando un massimo o un minimo su EurUsd prenderà corpo. Non possiamo saperlo adesso, ma è evidente che se dovessero essere colpite l’anno prossime le resistenze posizionate in area 1,18 (dove le due gambe di rialzo che partono dai minimi di 0,95 di eguagliano in ampiezza oltre a essere zona di transito di una down trend line di lungo periodo a 1,16) ecco che l’opportunità di andare lunghi sul biglietto verde sarebbe clamorosa.

Ovviamente potrebbe anche accadere il contrario, quindi assistere nei prossimi mesi ad una picchiata del cambio verso i supporti posizionati sotto la parità e allora quello del 2025 sarebbe non più da interpretare come una massimo, ma piuttosto un minimi ciclico sul quale ragionare in ottica inversa.

Il mercato del lavoro non sembra avere grande intenzione di raffreddarsi negli Stati Uniti facendo storcere il naso quelle che sembravano finora essere le idee dominanti di mercati e FED, ovvero una consistente riduzione dei tassi di interesse in un anno elettorale come il 2024. Tagli nel costo del denaro che probabilmente riguarderanno la prima parte dell’anno anche per non interferire con una campagna presidenziale che si presenta difficile con Trump ancora in dubbio e un Biden in netto calo di popolarità.

L’economia non sembra quindi essere pronta ad entrare in recessione. A dicembre sono stati creati 216 mila posti di lavoro con gli analisti che se ne aspettavano 175 mila. Resta in contrazione l’Ism manifatturiero, l’indice che misura l’andamento del settore industriale negli Stati Uniti. A dicembre, è salito a 47,4 punti, meglio delle attese, dai 46,7 di novembre. L’indice ISM ha registrato il quattordicesimo mese consecutivo al di sotto dei 50 punti, il periodo più lungo dalla Grande recessione del 2008-2009. L’indice sui nuovi ordini è sceso da 48,3 a 47,1, quello sulla produzione è salito da 48,5 a 50,3, quello sull’occupazione è risultato in aumento da 45,8 a 48,1.

In Europa, intanto, il mercato stima addirittura sei tagli nei tassi di interesse grazie ad un’inflazione in rallentamento (ma meno del previsto) e un’economia in stagnazione. I recenti dati preliminari sui prezzi al consumo europei confermano il rallentamento ma la permanenza sopra il target del 2% nella maggior parte dei paesi (fa eccezione l’Italia) è un qualcosa che farà riflettere la BCE. E l’euro non a caso approfitta di questa situazione. A dicembre l’inflazione europeo è infatti risultata del 2,9% in rialzo rispetto al 2,4% di novembre ma con il dato core in contrazione al 3,4% rispetto al 3,6%. Siamo ai livelli, comunque, più bassi da marzo 2022.

Dopo una rapida ascesa nella parte terminale del 2023 e che ha spinto EurUsd nuovamente a ridosso delle resistenze di area 1,11/1,12 per quello che riguarda il cambio più seguito del pianeta si è assistito ad un rapido ritracciamento che ancora una volta ha confermato la valenza di certi livelli di resistenza che fanno da spartiacque tra una correzione all’interno di un bear market e la nascita di un nuovo trend sfavorevole al dollaro.

La stagionalità dei primi due mesi dell’anno è dalla parte del dollaro, ma i supporti di area 1,08 dove passa anche la media mobile a 200 giorni, sembrano rafforzare l’idea di un nuovo tentativo di attacco alle resistenze che l’euro potrebbe portare nelle prossime settimane.

La parete superiore delle bande di Bollinger rappresentate nel grafico su scala settimanale, confermano la valenza della resistenza e soprattutto la possibilità che le prossime settimane siano contraddistinte da un ritorno del cambio nella parte centrale di un range posizionato tra 1,07 e 1,08. Il mercato dovrebbe muoversi in questo spazio laterale anche in attesa di nuovi dati macro, delle prime riunioni dell’anno delle banche centrali e delle tensioni geopolitiche che solitamente favoriscono il biglietto verde. Ancora prematuro dare per finito il bull market del dollaro quindi.