L’insofferenza per il dollaro forte comincia a trasparire su alcune valute emergenti beneficiarie finora di grandi flussi in ingresso (ad esempio le valute sudamericane), ma anche su valute appartenenti al mondo sviluppato come lo yen dove il braccio di ferro tra mercato (che spinge sulla resistenza di UsdJpy a 150) e Bank of Japan (che interviene su questo livello vendendo yen) è cominciato e promette di accompagnarci per tutto l’autunno.

Le tensioni si stanno vedendo anche all’interno dell’Europa dove lo spread tra titoli di stato italiani e tedeschi ha toccato i 200 punti base. L’andamento dei titoli periferici è un barometro importante dello stress sull’euro che si è di nuovo fatto acuto.

L’Eurozona è evidentemente alle prese con un rallentamento economico che sta sfociando in recessione (i Pmi regionali sotto i 50 punti e le vendite al dettaglio dell’Eurozona ancora a crescita negativa lo dimostrano), ma la banca centrale ha ribadito per bocca di Lagarde che i tassi rimarranno elevati fin quando sarò necessario.

Il 26 ottobre non ci saranno manovre, ma il mercato si aspetta qualche notizia sulla strategia 2024.

Intanto in America il calcio in avanti al barattolo “shut down” è stato dato, con un rinvio a novembre che non risolve un problema che ogni volta mette in discussioni gli equilibri politici ed economici del paese.

Biden rischia di uscire indebolito da questa fase instabile con la guerra in Ucraina sempre sullo sfondo e un nuovo scenario bellico in Israele dopo gli attacchi terroristici da parte dei palestinesi, che impegna imponenti risorse economiche americane e la FED che non si muove di un centimetro sulla politica monetaria, decisa a sconfiggere l’inflazione. Intanto l’occupazione fa boom con le nuove buste paga emesse a settembre che hanno doppiato le aspettative. Altra benzina sull’inflazione.

L’economia del resto non cede e i segnali sono evidenti. L’ISM manifatturiero americano ha fatto registrare un dato positivo e sopra i 53 punti e l’ISM servizi è salito per il terzo mese consecutivo.

La politica monetaria non sembra per il momento essere riuscita a scalfire in modo incisivo l’economia e quindi l’inflazione.

EurUsd ha subito una netta e limpida rottura ribassista con tanto di death cross, ovvero con la media mobile a 20 giorni scesa sotto la media mobile a 200 giorni.

Un segnale che negli ultimi 10 anni ha vissuto solo una falsa partenza nel 2016, mentre in tutti gli altri casi, bullish o bearish, ha sempre favorito un proseguimento del trend dominante per diverse settimane ancora.

Il 50% di ritracciamento del bull market dell’euro partito nel 2022 non è lontano (1.041), ma un passaggio fino al 61.8% di 1.022 non ci sentiamo di escluderlo alla luce di un sentiment ancora non così smaccatamente negativo sulla moneta unica europea dove i non commercials continuano a rimanere net long.

L’ADX sopra quota 30 segnala forza nel trend bearish di EurUsd che sul finire di settimana si concede una pausa. Con tre sedute rialziste l’euro torna a testare la media mobile a 20 giorni che secondo la teoria del trading dovrebbe essere l’ideale punto per andare short e sfruttare il trend negativo di breve periodo. Un superamento di 1.06 ci riporterebbe a 1.076 dove si trova la critica media mobile a 200 giorni. Fino ad allora, short EurUsd da preferire.

I mercati si concentrano sulla possibilità che la FED alzerà ancora i tassi fino a quando l’economia non entrerà in una fase pre recessione. Con il rischio che l’inflazione torni a prendere direzioni non auspicabili con un prezzo del petrolio salito sopra i 90 dollari al barile e un gas europeo che mostra qualche tendenza alla risalita.

In America i timori di un nuovo shutdown con conseguente blocco dell’operatività degli uffici pubblici e rischi sul merito di credito del debito USA, hanno fatto impennare i rendimenti delle obbligazioni a 10 anni con i trentennali in zona 5%. Il rischio di recessione in caso di durata prolungata (l’ultimo nel 2018 durò oltre un mese) diventa sempre più attuale.

La FED per il momento si mantiene cauta e ancora non ha cominciato a produrre interventi verbali volti a dare conforto anche un mercato azionario che dopo lil FOMC di settembre è solo sceso.

In Europa intanto la BCE mostra segnali di stallo sul fronte della politica monetaria futura (a differenza della FED) con il mercato che prende atto che la convenienza relativa a detenere euro, anche in vista di un differenziale di crescita meno favorevole a Eurolandia, è decisamente inferiore rispetto a qualche settimana fa. Si riaccendono intanto le tensione sugli spread tra titoli periferici e core. Il differenziale di tasso decennale tra Italia e Germania ha toccato i 200 punti base.

I tassi reali americani hanno sfiorato intanto il 2,25% a 10 anni, il massimo dal 2008. I tassi reali tedeschi e inglese sono saliti ma decisamente meno, quelli giapponesi sono flat.

La debolezza della moneta unica europea produce però un effetto collaterale di non poco conto. Inflazione importata che si va a sommare al contestuale apprezzamento di materie prime come appunto quel petrolio che rischia di far ripartire in tutta Eurolandia i prezzi al consumo in vista della fine del 2023.

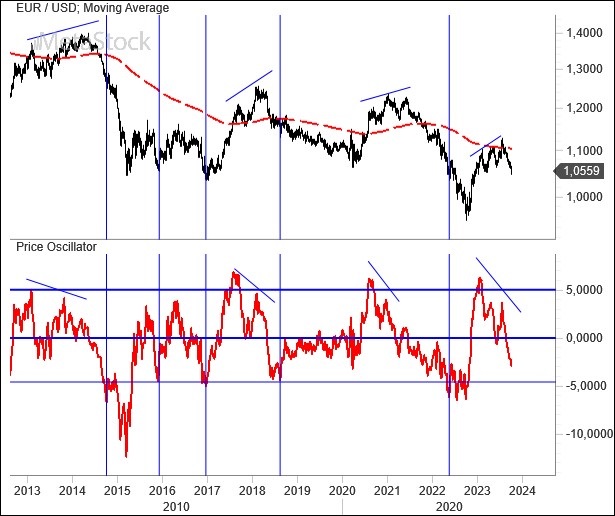

Il price oscillator su scala settimanale era stato piuttosto abile nel prevedere la formazione di un top primario, poi sfociato in correzione, su EurUsd.

Più difficile a questo punto andare a comprendere il momento migliore per abbandonare il dollaro.

Quando EurUsd si distanzia dalla media mobile a 200 settimane per una percentuale sul prezzo spot di circa -4%/-5% scatta un alert, ma non una certezza come accaduto in occasione dei massimi degli ultimi 10 anni.

In due casi infatti, 2015 e 2018 l’euro continuò a scendere, massicciamente nel primo caso, stancamente nel secondo.

Quello di cui siamo però certi è che sembra mancare ancora qualcosa prima di entrare in “ipervenduto” da eccesso. Quindi per EurUsd la discesa potrebbe non essere finita qui.

Intanto EurUsd sta andando a realizzare in modo esemplare gli obiettivi previsti dalle onde di Wolfe commentate la scorsa settimana proprio all’interno di questo rapporto.

Obiettivo 1.041 quasi raggiunto (tra l’altro anche 50% di ritracciamento del rialzo cominciato un anno fa dall’euro) in vista.

Reazione doverosa e attesa quella dell’euro, altrimenti si punterebbe l’ultimo baluardo di 1.02 prima di un affondo a quel punto inevitabile sotto la parità che metterebbe in cantiere il bull market degli ultimi 12 mesi dell’euro.

La FED non molla la presa sui tassi di interesse e invece rilancia. La banca centrale nell’ultimo meeting di politica monetaria non ha modificato i tassi, ma si è mostrata più hawkins del previsto mantenendo un atteggiamento vigile alla luce dei recenti incrementi del prezzo del petrolio e del rischio di impennate salariali soprattutto nel settore automobilistico, dove diversi scioperi stanno mettendo in luce le tensioni tra sindacati e imprese sulla tenuta del potere d’acquisto delle buste paga dei lavoratori.

Powell ha lasciato intendere che dalle parti di Washington si è propensi a ritoccare ancora un pò verso l’alto il costo del denaro arrivando, almeno nelle previsioni di banchieri centrali, anche al 5.75% prima di uno stop più duraturo.

La pausa di settembre è solo una tappa intermedia verso un percorso che ha già portato i tassi ai livelli più alti dal 2001.

Saranno ovviamente i dati a definire il percorso e questo significa volatilità maggiore su tutti i mercati finanziari che continueranno a pendere dalle labbra di Powell scommettendo dopo ogni dato sulla prossima direzione della politica monetaria.

I dot plots, ovvero le stime dei componenti del FOMC, puntano a tassi sopra al 5% per fine 2024. Ci sarà tempo per parlare di tagli ma certamente questa prospettiva ha fatto bene ad un dollaro rinvigorito da tassi reali importanti. Le proiezioni sull’inflazione della FED per il 2024 parlano infatti di prezzi al consumo al 2.5%. Disoccupazione e Pil non vedono recessione essendo previsti rispettivamente al 4.1% e 1.5%.

Evidente come la FED desideri un soft landing dell’economia e difficilmente assisteremo ad un inversione di rotta fino a quando i dati non certificheranno la necessità di farlo.

Difficile a questo punto la situazione dell’Europa con economie già in recessione come quella tedesca. Complicato abbassare il costo del denaro di fronte a un euro indebolito proprio da prospettive di differenziali di crescita e di tassi verso gli USA in allargamento. Quindi Lagarde non potrà che fare buon viso a cattivo gioco mantenendo un atteggiamento cauto ed evitando di risultare troppo dovish. L’effetto sarebbe quello di una ulteriore caduta dell’euro e relativa inflazione importata.

EurUsd è andato oltre le attese, ovvero sfondando la precisa media mobile a 200 giorni che aveva accompagnato il rialzo dell’euro fino a quel momento e non riuscendo a riguadagnare il supporto dinamico ora resistenza.

La decisione della FED impone un overweight di dollari da parte dei gestori che temono un peggioramento della congiuntura e dell’inflazione europea.

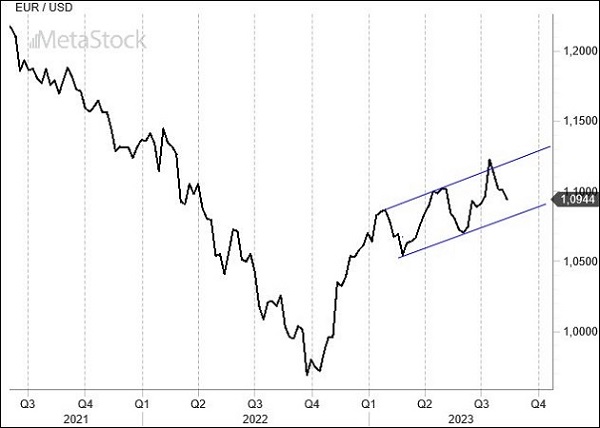

Tecnicamente le onde di Wolfe profetizzate qualche settimana fa hanno trovato la loro formalizzazione grafica.

A questo punto la teoria ci dice che fino a 1.04/1.045 il vigore del dollaro non dovrebbe esaurirsi; solo a quel punto si potrà ricominciare a valutare una potenziale ripartenza dell’euro.

Una view, quella pronunciata dall’analisi riportata qui sopra, che comincerebbe a mostrare le prime crepe solo sopra la media mobile a 20 giorni attualmente in transito a 1.074.

A quel punto (e successivamente con il recupero della media mobile a 200 giorni di 1.08) si potrà cominciare a ragionare sull’inversione di tendenza. Scenario per ora ancora poco considerato dal mercato e che anche gli indicatori di sentiment non eccessivamente pessimista sull’euro sembrano sconsigliare. Attenzione però alla stagionalità. Da ottobre il dollaro comincia ad essere stagionalmente debole fino alla fine dell’anno.

I dati dell’inflazione americana hanno confermato il venire meno di una serie di fattori favorevoli stagionali durati fino al mese di giugno. Il confronto con il 2022 ha favorito un persistente raffreddamento dei prezzi al consumo che però da luglio in avanti hanno ricominciato a salire. E anche il dato di agosto, superiore alle aspettative, ha confermato questa tendenza.

Il dato headline al 3,7% non sembra comunque cambiare l’orientamento verso un nulla di fatto il 20 settembre da parte di una FED che sta cercando di capire come raffreddare l’economia senza rinvigorire l’inflazione. I rialzi di un petrolio tornato in zona 90$ promettono di mantenere la variazione dei prezzi al consumo sopra al 3% ancora a lungo. Gli scioperi annunciati dai sindacati del settore auto per avere stipendi più alti del 20% promette nuovo fuoco sull’inflazione.

A beneficio della FED un dato di inflazione core, quindi depurato da componenti più volatili come energia e cibo, che è rimasto stabile.

Le condizioni finanziarie rilevate dal rapporto settimanale della FED di Chicago continua però a segnalare un indebolimento del tessuto produttivo americano scivolato ai minimi da febbraio 2022. Intanto all’orizzonte si profila l’ombra dell’impeachment per l’attuale Presidente Joe Biden. Nelle prossime settimane sapremo quanto il procedimento avviato dallo speaker democratico alla Camera McCarthy inciderà realmente sulla corsa alla rielezione di Biden.

Intanto in Europa la BCE decide di aumentare i tassi di un altro quarto di punto. Lagarde ha usato toni più dovish confermando che l’inflazione continua a scendere, ma le attese sono per un persistere a livelli alti ancora a lungo.

L’inflazione non tornerà sotto al 2% fino al 2025 secondo le previsioni di Francoforte, confermando come la fine del rialzo del costo del denaro è scontata, meno la fase di easing.

Le economie di Italia, Germania e Francia rallentano vistosamente e indubbiamente di questo la BCE deve tenerne conto, non potendo però uscire allo scoperto prima della FED. Il rischio di una svalutazione dell’euro con un’impennata dell’inflazione importata (soprattutto con il petrolio a 90$) impone prudenza. Riviste tutte al ribasso le previsioni di crescita fino al 2025.

La battaglia tra i rialzisti di breve periodo e i ribassisti di lungo periodo vive un nuovo capitolo di una storia che dura da mesi.

La media mobile a 200 giorni caratterizzava il livello di supporto di EurUsd che negli ultimi tempi aveva consentito al cambio di riprendersi ogni volta che scendeva. Non è andata così questa volta con un break che richiederà una chiusura stabile sopra 1,08 per ripristinare il bull market. Ipotesi che appare per ora remota.

La media mobile a 20 giorni guida invece il ribasso partito a luglio e sta violando al ribasso la stessa media mobile a 200 giorni. Un death cross non tradizionale (il classico death cross è costruito con la media a 50 giorni) che nel 2021 formalizzò la partenza del bear market dell’euro. Attenzione quindi all’evoluzione di questa settimana.

L’analisi vista poco fa sembrerebbe essere confermata dall’analisi di lungo periodo. EurUsd ha raggiunto un tasso di variazione del +10% a distanza di 12 mesi e questo rappresenta un indizio di potenziale massimo in formazione come già visto nel 2018 e nel 2021. Se anche rialzo dell’euro dovesse esserci a questo punto un ritorno verso le resistenze di 1,12/1,13 sarebbe da interpretare come occasione di ingresso lungo sul biglietto verde. Sotto il 38,2% di ritracciamento dell’intero rialzo, ovvero 1,0610, per EurUsd spianata la strada verso la parità.

Per la FED la matassa sembra ingarbugliarsi. Dopo aver effettuato una delle manovre di irrigidimento monetario più veloce della storia, l’economia a stelle e strisce non sembra mostrare grandi segni di cedimento, anzi rilancia come ha dimostrato il recente dato sull’ISM servizi con i sottocomponenti prezzi e occupazione che hanno visto la “temperatura” nuovamente salire.

La battaglia contro l’inflazione non è vinta, la FED a fine mese non aumenterà probabilmente il costo del denaro ma sarà guardinga, comunicando ai mercati che i tassi rimarranno alti ancora a lungo.

E questo, alla fine, sta avendo riflessi sul coriaceo mercato azionario e sul fragile mercato obbligazionario.

Conseguenze benigne anche per il dollaro con un sondaggio Reuters che ha visto 8 analisti su 10 ottimisti sul futuro del biglietto verde.

In Europa l’Italia ha avuto un segno meno di crescita nel secondo trimestre e la Germania continua a ristagnare in una recessione inusuale per Berlino. Gli indici anticipatori dell’attività economica tedesca sembrano non offrire grandi speranze per il terzo trimestre dell’anno confermando come la dipendenza dalla Cina ha reso il paese tedesco non più la locomotiva, ma il vagone finale del Vecchio Continente.

Se le previsioni di recessione tedesca sembrano confermate, la situazione europea appare ben diversa da quella americana con una politica monetaria che questa settimana esprimerà il suo massimo evento con la riunione BCE. Non sono previsti ritocchi nei tassi, con Lagarde che dovrà fare i conti con un sentiment dei mercati azionari e obbligazionari non eccelso ed un euro in evidente difficoltà. Sintomo di mercati che pensano ad una BCE che potrebbe dire stop all’irrigidimento della politica monetaria.

Se la media mobile a 200 giorni è stata lasciata alle spalle da EurUsd, quello che ancora non convince circa la possibilità di veder partire un vero bear market, è la forza del trend. La tendenza dell’euro a scendere è evidente ma l’ADX, indicatore che misura la forza del trend stesso, fatica a salire sopra i canonici 30 punti che segnalerebbero tendenza in rafforzamento. Solo alla fine dell’anno scorso l’ADX salì con decisione sopra i 30 punti dando slancio in quel caso al bull market dell’euro. A giugno 2023 un segnale neanche tanto convinto ha confermato invece l’estrema incertezza e il trading range tuttora in corso.

Il livello da abbattere per EurUsd a questo punto diventa 1,061, anche 38,2% di ritracciamento di Fibonacci dell’intero rialzo. Sotto quel livello la parità sembra essere un passaggio quasi inevitabile. Tocca alla BCE scongiurare l’evento tecnico.

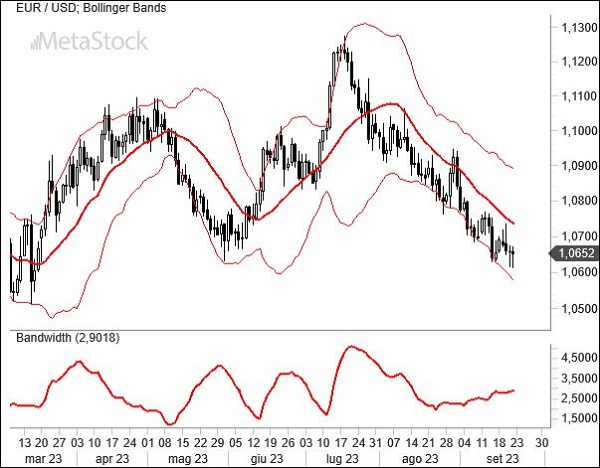

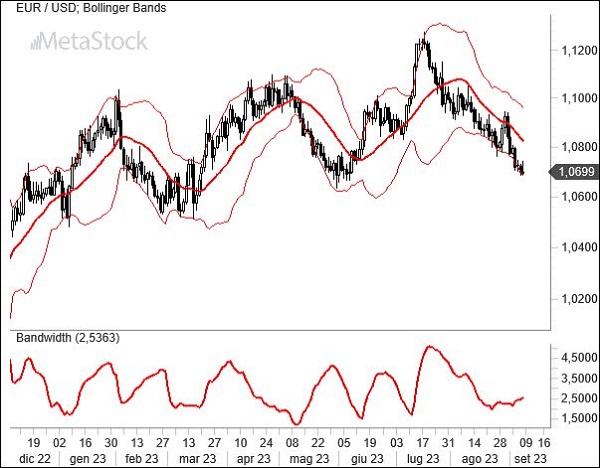

L’analisi grafica effettuata con le bande di Bollinger chiarisce ancora meglio come lo scenario attuale non si discosti molto dagli ultimi due di inizio e metà anno per EurUsd.

Una tendenza ad “aggrapparsi” alla lower band di diverse sedute senza assistere a movimenti violenti ed estremi. Come negli altri due casi per assistere ad una reazione dell’euro sarà necessario un bottom in divergenza con la banda inferiore. Ovvero un minimo che arriva ma senza toccare la lower band.

Al momento non siamo ancora in questa situazione e quello sarebbe solo il primo indizio tecnico. Per una potenziale inversione di tendenza servirà il superamento verso l’alto della linea centrale. Ovvero un ritorno sopra 1,08 che coincide al momento con la media mobile a 200 giorni.

I mercati hanno osservato con molta attenzione ai dati macro in raffreddamento negli Stati Uniti. Sia quelli sul mercato del lavoro che comincerebbe a segnalare un rallentamento nei tassi di crescita dei salari e quindi dell’inflazione (ma non sul numero dei nuovi occupati), che quelli relativi al mercato immobiliare.

I primi riflessi si sono avuti sulla revisione del dato del Pil del secondo trimestre, minore rispetto alle attese del 2,4% (il dato è uscito a 2,1%).

Forse il vero dato che ha dato uno shock ai mercati obbligazionari è stato però quello relativo alla fiducia dei consumatori, letteralmente crollata. Sotto i colpi degli aumenti nei prezzi dei carburanti in piena stagione estiva, gli americani hanno fatto scendere di 10 punti la loro fiducia passata da 116 a 106. Il dato più basso da maggio che risente anche dei ripetuti aumenti nei tassi da parte della FED.

Il dato sull’occupazione tanto atteso in America ha confermato comunque la tonicità dell’economia con una creazione di 187 mila posti di lavoro a luglio anche se risale il tasso di disoccupazione al 3,8%. In rallentamento anche il tasso di crescita dei salari al +0,2% dal +0,4% precedente. Il mercato azionario ha reagito bene associando questi dati a una minore pressione sulla FED.

Lagarde aveva avvertito i mercati a Jackson Hole. L’inflazione non è vinta in Europa e infatti i dati di Germania e Spagna si sono confermati superiori alle aspettative degli analisti. Come vedremo tra poco questo non è bastato alla ripresa dell’euro anche perché il credito fatica sempre di più ad arrivare a valle.

Per la BCE si pone quindi il dubbio di come comportarsi a settembre sui tassi e proprio questa decisione potrebbero essere fonte di speculazione su EurUsd come vedremo tra poco.

I primi importanti segnali di contrazione del credito ravvisati in Europa hanno cominciato a zavorrare l’euro in previsione di uno stop prematuro nel rialzo dei tassi da parte di Lagarde.

Il dato di M3 (massa monetaria) di giugno in calo dello 0.3% contro l’attesa di zero, ha riportato indietro ai tempi della Grande Crisi Finanziaria. Gli effetti sull’inflazione non dovrebbero tardare ad arrivare anche se i numeri non sembrano confermare. Dato core e headline al 5.3% ad agosto confermano che la discesa è entrata in stallo.

Come si vede bene dal grafico dove EurUsd è riportato su linea nera con scala invertita, il cambio ha smesso di muoversi in sintonia con lo spread. Mentre il dollaro ha guadagnato nuovi massimi, il differenziale di tasso non si è ampliato a favore dei Treasury. Chi sta mentendo?

La media mobile a 200 giorni ha svolto finora un eccellente lavoro di contenimento su EurUsd ma ora è sotto pressione, per la prima volta con una chiusura sotto il supporto dinamico.

Si sta completando così il terzo minimo crescente oppure siamo di fronte ad una rottura ribassista inedita e clamorosa?

Il ripristino dell’uptrend per l’euro dovrà inevitabilmente passare per la risalita sopra 1,08 classificando l’attuale movimento come una trappola per orsi. Solo in caso di risalita sopra 1,12/1,13 l’euro potrebbe ambire ad un ritorno in zona 1,20.

In caso contrario, ovvero il cedimento confermato di 1,08 nella settimana corrente e zona di transito attuale della media mobile a 200 giorni, 1,03 diventa il prossimo obiettivo con la probabile fine del bull market di EurUsd.

I mercati hanno apprezzato la cautela di Powell nel suo intervento al simposio di Jackson Hole. Pur dichiarando che la sfida all’inflazione è aperta e non esclude nuove manovre restrittive sui tassi, il capo della FED fa sperare in una pausa di riflessione a settembre per comprendere l’evoluzione dei dati macro. La domanda dei consumatori e le pressioni sui salari sono troppo alte questo secondo Powell, impone il mantenimento di alti tassi di interesse ancora a lungo, anche aumentandoli se necessario. Ma la frase “la Fed procederà con cautela nel decidere se inasprire ulteriormente o, invece, mantenere costante il tasso di riferimento e attendere ulteriori dati”, ha ringalluzzito i mercati. Rimane comunque il ritorno al 2% di inflazione l’obiettivo dei prossimi mesi per la FED.

Nemmeno Christine Lagarde, la Presidente in carica della BCE, ha fatto trapelare qualcosa su quello che la banca centrale europea potrebbe decidere a settembre sui tassi di interesse. La lotta contro l’inflazione in Europa è ancora lunga, ha detto Lagarde a Jackson Hole, e i tassi di interesse resteranno a livello restrittivo finché necessario per abbassare il caro-prezzi.

Frasi che di fatto hanno seguito il filo logico di Powell secondo cui l’inflazione non è ancora vinta.

Originale l’intervento di Lagarde sull’impatto che il cambiamento climatico sta avendo sull’economia e sui prezzi al consumo. Un passaggio che potrebbe sapere di inflazione a livelli strutturalmente più alti per i prossimi anni nel tentativo di virare i processi di produzione verso una decarbonizzazione. I tassi rimarrano quindi in territorio ancora restrittivo a lungo anche in Europa.

C’è di nuovo la media mobile a 200 giorni tra il ritorno della forza del dollaro e un ripristino dell’uptrend per l’euro.

Per il momento il rialzo della moneta europea cominciato nel 2022 sta procedendo in modo molto armonico. Tre massimi e tre minimi crescenti. Questi ultimi hanno sempre trovato la media mobile a 200 giorni come supporto di contenimento per rilanciare l’azione dell’euro. Dopo Jackson Hole EurUsd torna all’attacco del supporto attualmente posizionato a 1.08. Dovesse violare al ribasso questo livello per il dollaro si aprirebbe uno scenario molto interessante.

La conferma che il momento potrebbe essere fondamentale per le sorti di EurUsd lo capiamo anche dall’andamento dell’oscillatore di ipervenduto RSI. Come si vede dal grafico ogni volta che l’euro ha trovato la forza per ripartire nell’ultimo anno, l’oscillatore ha intercettato un minimo con il suo ipervenduto. Le condizioni oggi sono ideali per una ripartenza di EurUsd. Un break ribassista sarebbe grave per la moneta europea.

L’inflazione americana torna a salire e siamo di fronte al primo incremento del dato head dopo 12 mesi. Con il petrolio che si avvicina ai 90 dollari al barile improbabile che i fattori esterni aiutino ad un ulteriore rientro nei prossimi mesi e già nei dati dei prezzi alla produzione questa nuova pressione al rialzo si vede.

I prezzi al consumo di luglio salgono in America del 3.2% contro il 3.3% atteso e in aumento rispetto al 3% di giugno. Migliora anche il dato core che mostra comunque un incremento dei prezzi del 4.7%.

La crescita prevista nel terzo trimestre dell’anno dalla FED di Atlanta continua ad essere importante e soprattutto in accelerazione rispetto al secondo trimestre. Il 4.1% contro il 2.4% del secondo trimestre raffreddano l’ipotesi di un ribasso nei tassi e breve. Se l’economia è così tonica perché mai l’inflazione dovrebbe piegare la testa al netto dell’effetto stagionale, si chiedono gli analisti?

Lo stesso Powell ha apertamente dichiarato che per raffreddare l’inflazione può non essere necessario entrare in recessione, ma una crescita sotto al potenziale è il sentiero obbligato.

A questo si aggiungono voci contrastanti in seno alla FED con alcuni membri del board più falchi di altri. Jackson Hole a fine mese chiarirà meglio cosa intende fare la banca centrale americana, ma già il dato sull’inflazione è stato utile per comprendere in quale ambiente il FOMC si ritroverà a settembre.

Intanto cade e non poco, l’aspettativa di inflazione in Eurolandia. Per i prossimi 12 mesi siamo scesi dal 3.9% al 3.4%, un risultato che non può che fare felice la BCE che potrebbe interrompere a settembre gli aumenti.

Turbolenza per poche ore sui bancari europei dopo la decisione del Governo italiano (poi ridimensionata) di tassare gli extraprofitti. Euro che non ha però subito nessuna conseguenze da questa notizia.

Chi vede nell’attuale momento di EurUsd dei segnali di inversione dimentica la fase che ha accompagnato il cambio prima del 2023, nello specifico nell’ultimo trimestre 2022 quando il rally della moneta unica europea è stato imponente.

Quello che sta succedendo adesso è semplicemente una fase di consolidamento della tendenza più regolare, meno parabolico e accompagnato da massimi e minimi crescenti. Fino a 1.08 il bull market di EurUsd è vivo e vegeto all’interno del canale rialzista che sta prendendo forma.

Il ribasso del dollaro procede come da previsioni senza eccessi. Ma non appare ancora esaurito.

Il Dollar Index e il suo tasso di variazione annuale offrono da questo punto un’interessante prospettiva. Quando supera certi livelli di crescita, il dollaro può essere “servito” sul mercato senza troppi rimpianti. Quando scende con percentuali annue attorno superiori al 10% può invece essere ripreso in considerazione dagli investitori.

Al momento manca ancora un 4-5% di calo del biglietto verde per far scattare un pattern che nel 2018 e nel 2021 ha ben segnalato quando era il momento di rispolverare la pratica valutaria americana in portafoglio.

Tra 95 e 98 cominceremo ad analizzare con maggiore profondità ogni price action che potrebbe lasciar pensare ad una inversione di tendenza favorevole al dollaro USA. Per il momento il contesto consiglierebbe ancora un po’ di pazienza prima di entrare lunghi sul Dollar Index.

In Sudamerica la missione inflazione sembra essere compiuta e, per evitare una caduta in recessione, alcune banche centrali protagoniste di maxi-aumenti nei tassi nei mesi scorsi hanno deciso di cominciare a ridurre il costo del denaro. Cile e Brasile gli avamposti di ciò che il mercato spera essere il film del 2024 delle banche centrali.

Il taglio del rating sul debito americano è stato l’evento che la settimana scorsa ha scatenato il movimento di ribasso delle borse, rialzo dei tassi e ripresa temporanea del dollaro.

Fitch ha tolto la tripla A al debito a lungo termine americano. Atto doveroso alla luce del rapporto tra debito e Pil e degli attuali costi a servizio del debito.

La previsione dell’agenzia di rating, senza misure correttive, è quella di un rapporto debito-Pil per gli Stati Uniti al 6,9% nel 2025.

Si guarda con timore al 2011 quando S&P500 tagliò il rating americano innescando uno storno in doppia cifra sui mercati. In un momento in cui la FED promette di stringere ancora sui tassi non si può escludere un proseguimento per tutto il mese di agosto di questa fase volatile.

L’ISM manifatturiero americano ha confermato il rallentamento economico in atto negli USA uscendo ancora ampiamente sotto i 50 punti, ma sono stati i dati sull’occupazione a confermare la tesi sull’imminenza di un rallentamento economico più marcato con le nuove buste paga di luglio molto al di sotto delle attese.

La FED ha detto chiaramente che sarà ancorata ai dati economici nelle prossime decisioni. Il prossimo dato importante sarà quello dell’inflazione. Se sorpresa sarà, allora ancora una volta assisteremo a scossoni importanti sul mercato valutario. Il prossimo simposio di fine agosto a Jackson Hole crediamo sarà l’occasione per avere una visione più chiara della politica monetaria della FED.

Intanto in Europa è confermato il rallentamento dell’inflazione. I prezzi alla produzione a giugno sono arretrati dello 0,4% facendo suonare più di un campanello di allarme sull’opportunità di continuare a far salire i tassi in quel di Francoforte visto il contesto di minore pressione a monte della catena produttiva e dati di Pmi sotto alla soglia di espansione dei 50 punti.

Il dollaro nel 2011 inaugurò una prolungata fase ascendente e anche questa volta le prime reazioni del biglietto verde sono andate in questa direzione. Se questa clamorosa ripresa della valuta americana arriverà, dovranno però essere abbattuti certi livelli tecnici che tra poco esploreremo insieme.

In analisi tecnica ci sono sempre delle sentinelle che segnalano in anticipo se è opportuno cambiare idea per non subire il mercato in modo irrimediabile.

EurUsd è guidato nel suo rialzo dal 2022 dalla media mobile a 150 giorni attualmente in transito a 1.082.

A marzo e, a fatica, maggio, il cambio ha trovato il sostegno della media per risalire la china fino a quando il 61.8% di ritracciamento di tutto il ribasso cominciato nel 2021 ha fatto il suo degno lavoro di resistenza.

Il problema è che questo massimo si è formato con tre massimi crescenti e il terzo di questi ha “debordato” il normale percorso di crescita.

Questa figura potrebbe rappresentare l’alibi per chi utilizza le onde di Wolfe, diverse dalle più comuni onde di Elliott, per pronosticare una discesa di EurUsd nelle prossime settimane.

E questo è lo scenario di emergenza che potrebbe scattare se il biglietto verde avesse ragione di 1.08. A quel punto un ritorno verso 1.03 diventerebbe l’inaspettato, ma più probabile obiettivo.

EurUsd sta sviluppando un comportamento molto simile a quello visto in occasione dei due più recenti massimi relativi. Un ipercomprato settimanale, poi smaltito, ma senza mai scendere sotto i 50 punti. Ancora una volta questo serve per ribadire che sarà decisivo il comportamento del cambio sugli importanti supporti di area 1,08.

La Fed porta i tassi ai massimi dal 2001 con un nuovo ritocco di 25 punti base votato all’unanimità. Inflazione e stato dell’occupazione i famosi dati dai quali Powell attingerà informazioni per valutare nuovi incrementi nel costo del denaro che, per ora, non sta certamente disturbando i mercati finanziari. Wall Street sale, gli spread creditizi si restringono, il dollaro perde terreno.

Powell ha chiarito che i tassi rimarranno elevati a lungo; troppo alta l’inflazione core (prevista sotto al 2% nel 2025) e questo richiede una politica restrittiva.

Scomparsa l’ipotesi recessione nel 2023 lo S&P500 ha accolto con gioia queste prospettive di crescita mentre il biglietto verde è tornato a perdere leggermente terreno dopo qualche seduta di consolidamento.

La discesa del dollaro ha trovato un primo solido supporto che ha respinto l’assalto dei ribassisti, ma il processo di ridimensionamento non appare ancora completato.

L’economia europea intanto rallenta ancora, con i dati PMI di luglio scivolati a 42.7 sul manifatturiero e a 51.1 nel settore servizi. Il dato composite perde 1 punto secco passando da 49.9 a 49.9 trainato verso il basso soprattutto da quella Germania che sembra essere un malato più complicato del previsto da curare. Ma la medicina che offre la BCE non appare quella più adatta.

La BCE tirerà dritto con un aumento che ancora non è chiaro ai mercati se sarà l’ultimo oppure no. Stando alle dichiarazioni più dovish del previsto di Lagarde dopo l’annunciato nuovo giro di vite sui tassi di giovedì scorso, i mercati sembrano propendere per lo stop al rialzo dei tassi.

L’euro ha ripreso un pò di fiato ma ha fermato subito la sua corsa dopo l’annuncio BCE. Euro che, nella sua versione effettiva (quindi basata sul reale interscambio commerciale), ha superato intanto i massimi del 2009.

EurUsd oscilla ma non prende direzione. Forza di euro dopo la riunione FED, forza di dollaro dopo quella BCE. Risultato un EurUsd che galleggia attorno a 1,10.

Tecnicamente il contesto rimane correttivo di breve periodo, ma rialzista di medio con la barriera di area 1,127 che fa da spartiacque tra rialzo fino a 1,20 oppure esaurimento di questa fase positiva per l’euro. Differenziali di crescita e di tassi reali faranno la differenza nei prossimi mesi. Per ora attenzione a 1,08 come livello di ingresso potenziale su EurUsd in caso di ritracciamento ulteriore.

Non è più sulla bocca di tutti il prezzo del gas, ma per EurUsd la sua dinamica rimane importante. Come possiamo apprezzare dal grafico infatti la linea rossa (EurUsd su scala inversa) si muove in sintonia con la linea nera (il prezzo del gas quotato ad Amsterdam).

Quando il gas sale EurUsd perde terreno, quando scende, come negli ultimi mesi, la moneta unica rialza la testa.

Fino a quando il gas naturale continuerà a stazionare sui minimi non si vedono quindi grandi pericoli di ripresa del dollaro.

Anche a questo servirà monitorare resistenze e supporti del cambio. Il superamento di uno di questi livelli potrebbe coincidere con movimenti sul prezzo del gas importanti in prospettiva inflazione futura.