La Federal Reserve fa quello che era previsto dal mercato, ovvero alza i tassi di 25 punti base portandoli al 4,75%. Ma il mercato legge nelle parole di Powell qualcosa che conferma la possibilità concreta che entro fine anno addirittura ci possa essere una riduzione nel costo del denaro. Risposta positiva dai mercati azionari, soprattutto dalle azioni tecnologiche, da quelli obbligazionari con la riduzione dei tassi a lunga, e dell’oro in salita sulla prospettiva di una politica monetaria più morbida. Ovviamente penalizzato il dollaro che sta vedendo erodere sempre più velocemente il vantaggio di rendimento sull’euro. I dati di venerdì sulla disoccupazione hanno però rimesso tutto in discussione. In calo i senza lavoro, ma soprattutto molto oltre le attese la creazione di nuove buste paga.

Ma casa ha detto Powell a margine dell’ultimo meeting di politica monetaria. Intanto che c’è ancora del lavoro da fare per riportare l’inflazione sui binari del 2%. Un paio di rialzi saranno necessari per avere una politica restrittiva per diverso tempo. Quindi in primavera ci sarà lo stop e il “non sarà probabilmente appropriato un taglio dei tassi nel 2023” ha fatto pensare ai mercati che invece la mossa espansiva ci sarà. La curva dei rendimenti lo richiede.

Il costo del denaro ai livelli più alti dal 2007 dovrebbe servire a contenere gli ardori di un’economia ancora surriscaldata lato salari e quindi inflazione. Non aiuta però lo stato dell’occupazione dopo il boom di neo assunti di gennaio.

Diverso l’approccio della BCE che, alzando i tassi di 50 punti base, ha confermato la volontà di raffreddare con maggiore decisione nei prossimi mesi un’inflazione ancora vicina, se non superiore, al 10% in alcuni paesi della zona Euro. Lagarde ha però dato un’apertura ad un possibile rallentamento nel passo di rialzo dopo il mese di marzo.

Questa asincronia tra FED che rallenta il passo e presto lo stopperà e BCE ancora in accelerazione riduce ovviamente il differenziale di tasso di interesse tra USA e Eurolandia andando a favorire la ripresa dell’euro.

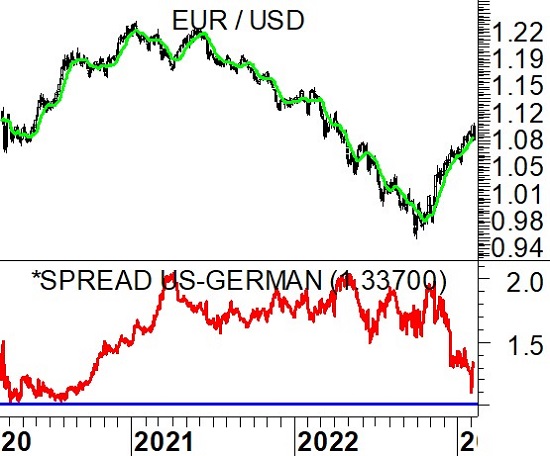

Una delle cause del rapido deteriorarsi delle valutazioni del dollaro è il restringimento del differenziale di rendimento tra bond decennali americani e tedeschi. Dai 200 punti base di novembre ai poco più di 100 di metà settimana prima di un rimbalzo causato dal mercato del lavoro americano. Questo fattore spiega il passaggio di EurUsd da un valore inferiore alla parità all’attuale 1,10.

Lo spread non è lontano dai minimi toccati ai tempi della pandemia. Questo potrebbe avallare l’idea che tra 1,10 e 1,12 per EurUsd si registrerà un top primario destinato a durare qualche settimana.

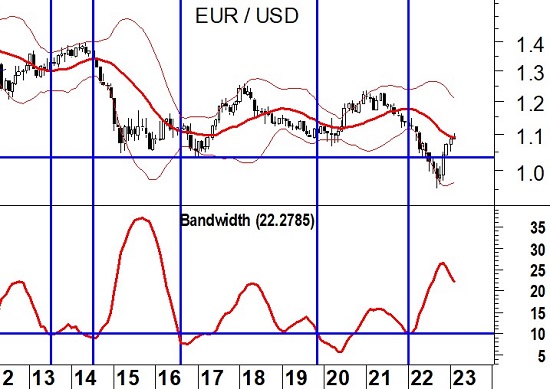

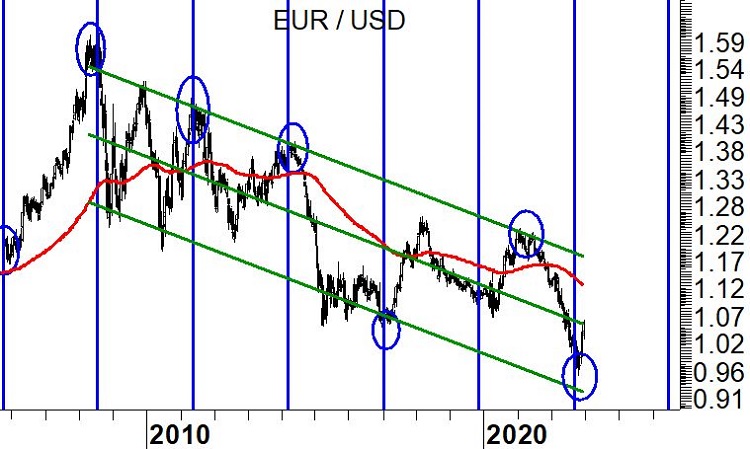

Le bande di Bollinger su scala mensile ci offrono una interessante prospettiva di cosa sta accadendo. Quando le bande superiore e inferiore si sono avvicinanate in passato per una percentuale inferiore al 10%, la volatilità su EurUsd è ritornata alimentando una nuova tendenza. Il cambio è adesso a ridosso della linea centrale dell’intervallo creato da John Bollinger. Andare oltre aprirebbe le porte ad un ritorno in area 1.20. La piega all’ingiù delle bande stesse (che significa volatilità che comincia a diminuire e ovviamente bande ad avvicinarsi) è un primo segnale che nell’ipotesi di sell off ulteriore sul biglietto verde. Per ora il primo test di resistenza ha fermato l’euforia dell’euro.

La FED ricomincia da dove aveva finito. Con i 25 punti base di rialzo nei tassi di interesse previsti il primo febbraio Powell prosegue nella sua marcia con obiettivo lotta ad un’inflazione che probabilmente terminerà solo quando i tassi saranno superiori ai prezzi al consumo core.

La dinamica ribassista degli ultimi tempi nell’inflazione e la decisione del Canada di stoppare i rialzi dei tassi per verificarne gli effetti, fanno pensare al massimo ad altri due rialzi in questo 2023 prima di un lungo periodo di stasi.

Le notizie che arrivano da Australia e Nuova Zelanda, dove i dati di Pil sono stati superiori alle attese e l’inflazione pure, invitano alla prudenza perché potremmo trovarci di fronte ad un second round di inflazione.

Il mercato, dopo aver preso per qualche tempo bene dati macro negativi che avrebbero frenato l’azione della FED, ricomincia adesso a guardare ai fondamentali e agli utili aziendali.

Rimane comunque una convinzione di fondo che entro fine anno il costo del denaro verrà ridimensionato per rilanciare una crescita che sta già battendo in testa sul mercato immobiliare. Una eventualità, quella del ribasso dei tassi, che zavorra un dollaro debolissimo contro euro.

Frena intanto l’IFO tedesco che esprime lo stato dell’economia germanica. Leggermente superiore al dato del mese precedente, l’IFO ha però deluso in parte le aspettative. Questo segnala un rischio di sorprese negative in Germania nei prossimi mesi quando gli effetti dei rialzi dei tassi BCE si faranno sentire. Il 2 febbraio Francoforte dovrebbe alzare il costo del denaro di 50 punti base con una buona probabilità di aumento analogo il 16 marzo. Il mercato si aspetta un picco di politica monetaria nella zona Euro nel 2023 al 3,25%.

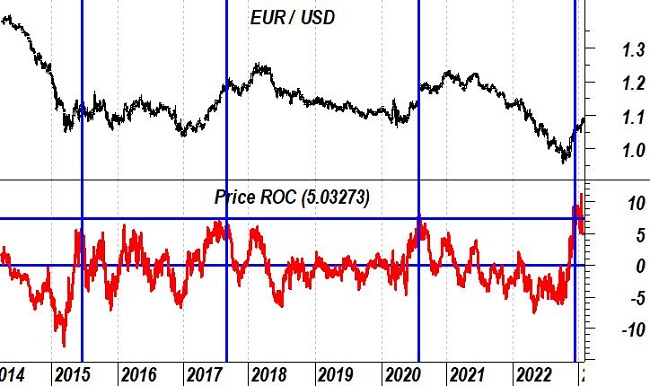

EurUsd raggiunge livelli di variazione a 50 giorni che cominciano ad essere compatibili con un massimo relativo, anche se non definitivo. Quando la variazione supera il 7% in 50 giorni il cambio accende la prima luce rossa di alert. In pratica siamo entrati in una zona dove salire sarà più impegnativo ma non impossibile come dimostrano i casi dal 2015 in avanti. La resistenza di 1,10 è ormai in vista con le divergenze tra prezzo e ROC che stanno cominciando a materializzarsi.

Dall’inizio della guerra in Ucraina EurUsd e il prezzo dell’oro sono state praticamente due gocce d’acqua. Il mercato guarda in prospettiva al futuro delle politiche monetarie e ai tassi reali. Con l’inflazione in moderato rientro e costo del denaro in aumento, teoricamente l’ambiente dovrebbe essere sfavorevole all’oro che invece guadagna assieme all’euro.

Il motivo si chiama prevalentemente convinzione che la FED allenterà i cordoni dei tassi già a fine 2023. E se il costo del denaro scende per un asset senza cedola come l’oro sono buone notizie. L’approssimarsi dei 2000 dollari l’oncia per l’oro segnala anche in questo caso che tra 1,10 e 1,12 EurUsd dovrebbe aver raggiunto un punto di equilibrio.

Il differenziale nei tassi di interesse non sostiene più il dollaro. Se confrontato con un paniere di obbligazioni a scadenza 2 anni pesate per la loro importanza all’interno del Dollar Index questo si vede che il vantaggio di tasso del biglietto verde si è assottigliato notevolmente rispetto agli oltre 250 punti base toccati alla fine dell’estate scorsa. Non a caso il Dollar Index ha toccato qui il suo apice prima di cominciare la fase di rientro sulle aspettative di una FED più magnanima che dovrà, così pensano i mercati, prendere atto del rischio recessione.

Un rischio che, a quanto pare, potrebbe scongiurare l’Europa grazie ad un prezzo del gas ritornato ai livelli dell’estate 2021. Con EurUsd che ovviamente beneficia di questa fase con una importante accelerazione verso le resistenze di 1.10.

Questa situazione potrebbe consentire alla BCE di mantenere un approccio più hawkins della FED nel piegare l’inflazione. Il 2 febbraio è atteso un aumento di 50 punti base da Francoforte, un ritocco che alzerebbe il costo del denaro europeo al 3%. Sicuramente ce ne sarà un altro a seguire ma a quel punto se il picco sarà a 3.25% o a 3.75% dipenderà tutto dalla dinamica inflazionistica. Cominciano a circolare rumors su un aumento di soli 25 punti base a marzo che smentirebbero la frase che la Lagarde aveva pronunciato poche settimane fa: “it was obvious to expect more 50 bp hikes for a period of time”.

Intanto gli Stati Uniti tornano a fare i conti con il raggiungimento del tetto sul debito. La Yellen ha avvertito il Congresso sulla necessità di gestire immediatamente questa situazione. La macchia della perdita del massimo grado di affidabilità nel debito nel 2011 è ancora lì a certificare cosa significa sottovalutare questa dinamica.

Il mercato si aspetta una FED più accomodante nella seconda parte del 2023, a dispetto delle parole di Powell. Il Beige Book ha confermato un rallentamento in atto anche dell’inflazione. Il timore è che un mercato del lavoro ancora pimpante possa rendere troppo affrettata l’uscita dalla fase restrittiva sul costo del denaro. I meeting di febbraio saranno importanti per capire i rispettivi orientamenti di Fed e Bce.

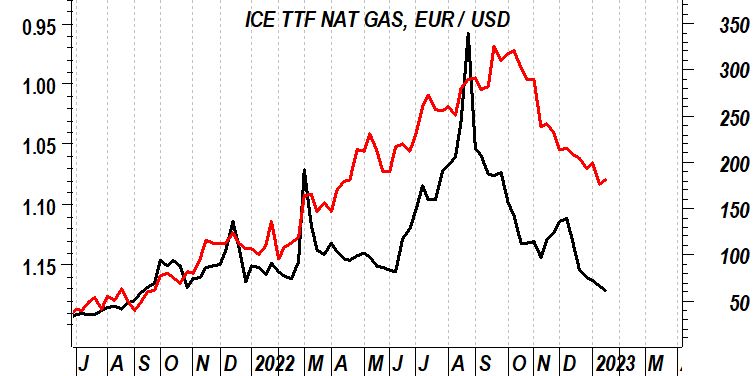

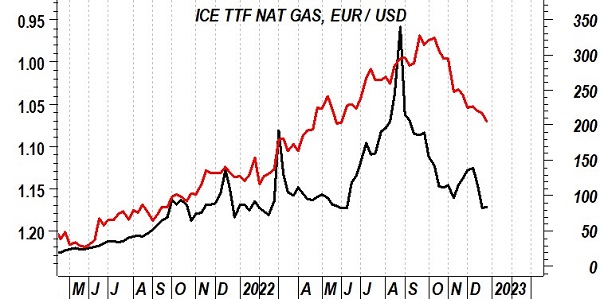

La consistente rotazione geografica che si sta vedendo nell’ultimo anno è frutto anche del calo di una materia prima che aveva inciso decisamente sulle sorti di EurUsd. Riproporre il confronto tra il cambio e il prezzo del gas naturale quotato ad Amsterdam è utile per comprendere che la compressione delle dinamiche inflazionistiche sta alzando le prospettive di crescita in Europa e raffreddando l’inflazione, con tanto di aumento dei rendimenti reali dei bond domestici.

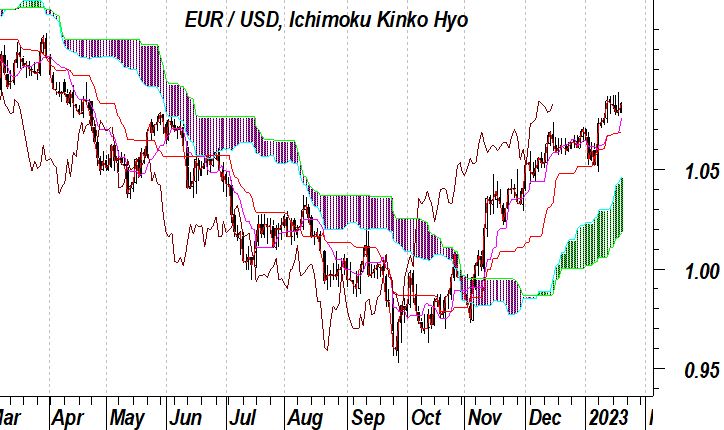

La tendenza al rialzo di EurUsd è confermata anche dalle Ichimoku cloud. Questa tecnica che si basa su una combinazione di medie mobili ha saputo fornire un ottimo segnale di ingresso long a novembre filtrando i falsi segnali.

Un ingresso che ha sempre trovato un supporto nella media più lunga di questo indicatore.

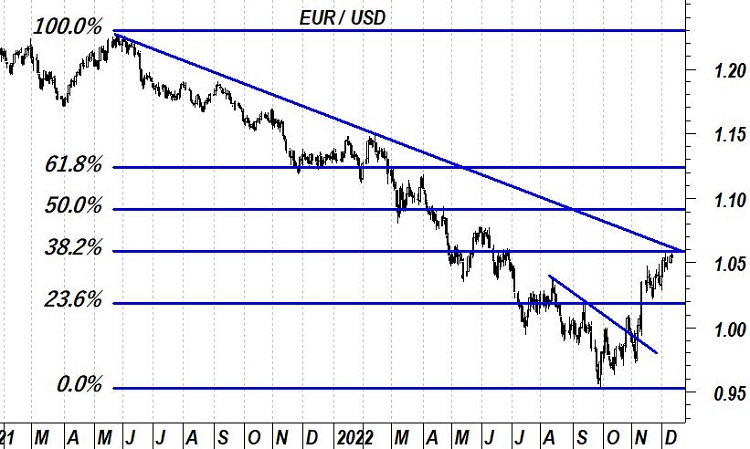

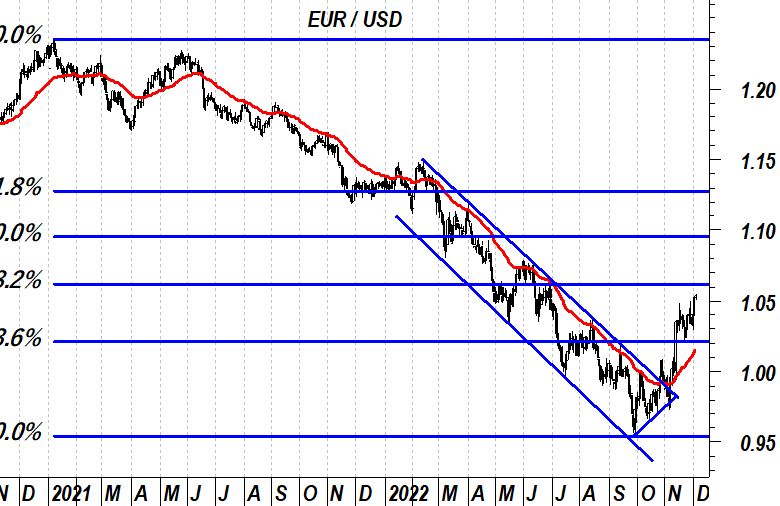

Il 2022 è stato un anno a due facce per EurUsd. Una prima parte decisamente negativa e una seconda parte di recupero travolgente. Da inizio anno fino alla fine di settembre il cambio è sceso da 1,13 a 0,95. Il bilancio semestrale è andato sotto la soglia del -10% per EurUsd e, dopo alcuni mesi di consolidamento sotto la parità, è arrivata la reazione travolgente.

L’anno sì è così chiuso con un ribasso del cambio del 7% rispetto a 12 mesi prima.

I motivi di una prima parte di 2022 debole per l’euro erano da ricercare nell’inizio della guerra tra Russia e Ucraina con tutti gli impatti sulle forniture di energia che ne derivavano per una continente come l’Europa fino a quel punto fortemente dipendente dalla Russia.

La speculazione sul prezzo del gas ha fatto fuggire molti investitori timorosi di assistere ad una recessione economica profonda in Europa. Non a caso l’azionario europeo in quel periodo ha fatto molto male. Nello stesso momento la FED ha cominciato a mostrare i muscoli della politica monetaria con aumenti dei tassi che si prospettavano veloci e incisivi per contrastare un’inflazione che stava rialzando poderosamente la testa.

Con la solita lentezza anche la BCE cominciava in quel periodo a mostrare qualche velleità sui tassi di interesse, ma un differenziale tra Treasury e Bund salito a livelli molto alti rendeva appetibili i titoli di stato americani e meno quelli europei. Favorendo il dollaro.

Con l’inizio dell’autunno però si sono visti dei cambiamenti. Sul fronte bellico l’Europa si è compattata nelle sanzioni arrivando fino alla definizione di price cap su petrolio e gas russo.

Sul fronte della politica monetaria la BCE è diventata inaspettatamente falco cominciando ad alzare rapidamente il costo del denaro. A questo si contrapponeva un America dove si registravano alcuni segnali di rallentamento economico e di inflazione (ultimo dato di dicembre a 6,5%) tali da far suppore al mercato che il picco dei tassi era vicino. E così il mercato si è mosso sulle attese di restringimento del differenziale di tasso e di crescita comprando euro.

L’inizio di anno è stato travolgente per il cambio EurUsd. In attesa dei meeting BCE e FED il mercato si è posizionato al ribasso sul biglietto verde scommettendo su una politica monetaria più accomodante da parte della FED nella seconda parte dell’anno. Nonostante le secche e ripetute smentite di Powell, la FED dovrà presto decidere come comportarsi di fronte a un’economia in rapido deterioramento (come dimostrato dagli indici ISM), un’inflazione anch’essa in decelerazione e un mercato del lavoro per ora ancora tonico, ma a rischio come del resto il mercato immobiliare colpito duro dall’aumento dei tassi.

Dalla parte dell’Eurozona invece la BCE sembra voler continuare a mantenere una guardia alta sui tassi anche perché l’inflazione tarda a rientrare per gli ovvi motivi di asincronia con gli Stati Uniti dove i rialzi dei tassi sono partiti prima.

Lo smantellamento del piano di QE fa parte di quella strategia della Lagarde volta a ridurre la liquidità sul mercato per rendere più rapida la convergenza dell’inflazione verso il 2%.

La conferma dell’interesse ritrovato del mercato verso l’Europa arriva dal mercato azionario dove la forza relativa rispetto a quello americana è tornata ad essere molto positiva. Questo significa che i prossimi mesi dovrebbero vedere una ripresa economica più vigorosa del previsto in Europa.

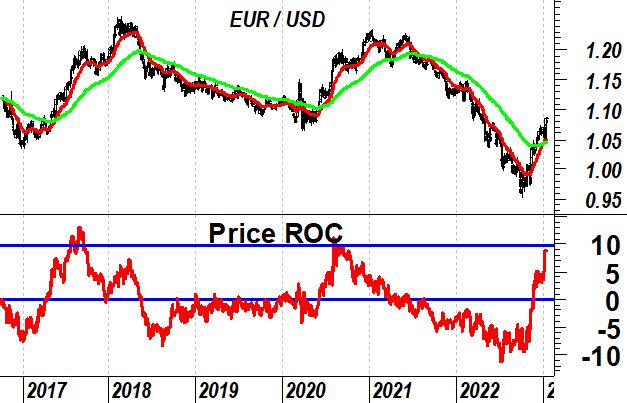

Il taglio della media mobile a 200 giorni da parte di quella a 50 giorni sintetizza molto bene il 2022 e forse le prospettive del 2023 per EurUsd.

Se nel 2021 infatti il cosiddetto death cross, ovvero il taglio dall’alto verso il basso della media lunga, ha sancito la partenza di un mercato ribassista, a fine 2022 con il consueto ma probabilmente efficace ritardo, il golden cross ha formalizzato l’avvio di una fase bullish per EurUsd.

Un evento che viene accompagnato dalla repentina salita dell’oscillatore ROC a un anno non lontano dalla soglia del 10%. Un livello che nel 2017 e nel 2020 ha anticipato, ma non intercettato, i massimi.

Segnale quindi che conferma come il 2023 di EurUsd sarà ancora caratterizzato nella sua parte iniziale da una fase di rialzo in grado di spingere gli oscillatori in territorio ancora più estremo e cominciare a ragionare sulla possibilità di assistere alla formazione di un top primario.

La previsione è quindi quella di una prima parte di anno favorevole all’euro seguita da una fase di stop e distribuzione nella seconda parte del 2023.

La pubblicazione dei verbali dell’ultimo meeting di politica monetaria della Federal Reserve conferma che nessun membro del board ha l’intenzione di votare per un taglio nel costo del denaro nel 2023. L’inflazione deve essere domata e il mercato del lavoro appare ancora robusto. Inaccettabile il livello di prezzi al consumo raggiunto e servono ulteriori strette per riportare i prezzi in linea con l’obiettivo del 2%.

La FED conferma quindi la volontà di non invertire rotta gelando i mercati finanziari speranzosi in un’apertura. I mercati swap prezzano un picco nei tassi al 5,25% nel 2023. Contrastanti alcuni dati macro. La disoccupazione è scesa a dicembre, le buste paga emesse sono salite più delle attese, ma sono soprattutto l’aumento dei salari (+0,2%) inferiore alle previsioni a far pensare ai mercati che il picco dell’inflazione è alle spalle. E che quindi la FED dovrà rendersi conto di questo nuovo contesto.

In Europa intanto continua a raffreddarsi l’inflazione, nei dati effettivi e in quelli attesi.

Il repentino calo nei prezzi di petrolio e gas sta favorendo un rientro dei prezzi al consumo. La Francia ha fatto registrare dati preliminari al 6,7% contro il 7,1% di novembre. La Spagna il 5,6% contro il 6,7% di novembre. La Germania il 9,6% contro il 11,3% precedente.

Le aspettative di aumento nei tassi di interesse in Eurolandia stanno così lentamente indietreggiando. Questo potrebbe essere un fattore di freno nella forza dell’euro nel breve periodo. Le curve swap al momento intravedono un picco al 3,25% nei tassi di interesse nel corso del 2023, ma se i dati dovessero continuare a stupire in positivo non sarebbe escluso che il 3% possa rappresentare l’apice di questa fase restrittiva. Il mercato stima un ultimo aumento di 25 punti base a maggio prima di una lunga fase di decantazione utile a comprendere gli effetti negativi sulla crescita.

La stagionalità favorevole per il dollaro nei primi due mesi dell’anno dovrebbe essere un fattore di ripresa per il biglietto verde. Questo fattore, unito ad un sentiment eccessivamente positivo per l’euro, potrebbe favorire quel repricing del dollaro che consentirebbe ai ritardatari di liquidare il biglietto verde a condizioni migliori. Un evento tecnico intanto si materializza. Il golden cross.

Nell’ultimo lustro il segnale generato dal taglio della media mobile a 50 giorni rispetto a quella a 200 giorni (linea verde) ha sempre prodotto una chiara indicazione della tendenza dominante per i mesi a venire. Golden cross se il taglio avviene dal basso verso l’alto, death cross se dall’alto verso il basso. Dal 2017 le quattro casistiche registrate hanno fornito, evento non così scontato quando parliamo di medie mobili, un discreto segnale anticipatore.

I trader e gli investitori hanno potuto raccogliere i frutti di questa strategia utilizzando la media mobile a 200 giorni come stop loss e quella a 50 giorni come indicatore di aumento dell’esposizione lunga o corta.

Il golden cross è ormai cosa fatta in questo inizio di 2023. Stando così le cose le prossime settimane di ritracciamento su EurUsd dovrebbero essere sfruttate per andare corti di biglietto verde. Idealmente la zona di supporto attorno a 1.04 sarà quella più importante per scaricare dollari.

L’inizio del 2023 sembra confermare che per parlare di inversione di tendenza su EurUsd servono conferme e prezzi capaci di abbattere definitivamente le resistenze di 1,065. La battaglia è in corso con i prezzi sotto a cavallo della down trend line che guida dal 2021. Siamo di fronte al primo tentativo di inversione di tendenza dell’euro dall’inizio della guerra tra Ucraina e Russia e le prossime settimane saranno decisive se questo movimento avrà successo.

Il 2022 è finito nel solco delle ultime settimane dell’anno. I tassi di interesse a lunga scadenza sono risaliti, i mercati azionari hanno ritracciato e il dollaro si è indebolito. La causa è da ricercare nel minor ottimismo dei mercati circa una FED che comincia a ridurre il costo del denaro nel 2023 a causa della recessione. Fino a quando l’inflazione non sarà vinta questa ipotesi è da escludere hanno fatto trapelare i vertici FED. E non va meglio in Europa. Nonostante i pesanti ribassi nei prezzi di petrolio e gas naturale grazie all’introduzione del tetto al prezzo del gas, la BCE si mantiene cauta assicurando che le strette sui tassi proseguiranno fino a quando l’inflazione non mostrerà segnali di ripiegamento. Anche in questo caso il rapido innalzamento della curva dei rendimenti europei è una dimostrazione di come il mercato teme che il 2023 non sarà l’anno di un nuovo easing monetario. Infine c’è il Giappone che probabilmente consegnerà alla storia il primo rialzo dei tassi dalla fine della crisi del 2008, sempre a causa dell’inflazione.

Tra i pochi dati pubblicati nell’ultima settimana del 2022 spicca quello sulle vendite di case americane. Sceso del 4% a novembre contro attese di un rialzo dello 0.6%, questo numero segnala chiaramente che l’aumento dei tassi sta incidendo decisamente sul mercato immobiliare a stelle e strisce. Il ribasso annuo tocca così la doppia cifra a -38%. Un problema in più da gestire per la FED.

Il differenziale tassi in restringimento tra America e zona Euro sta offrendo benefici all’euro, ma un altro importante supporto arriva dal prezzo del gas quotato in Olanda. Il TTF natural gas ad Amsterdam ha fatto registrare calo evidente che sta andando avanti da settimane e che ha trovato la sua spinta decisiva nell’accordo raggiunto in UE sul price cap da fissare sugli acquisti a partire da marzo 2023.

Il legame con l’euro era già stretto prima della partenza del conflitto in Ucraina come si può apprezzare dal grafico. Un legame che non si è mai spezzato e che ha rinvigorito l’euro negli ultimi tempi.

Anzi a dirla tutta sotto questo punto di vista l’euro appare in ritardo nel suo processo di recupero.

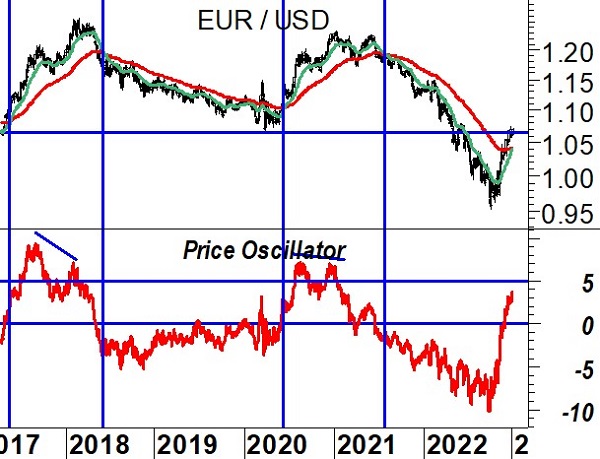

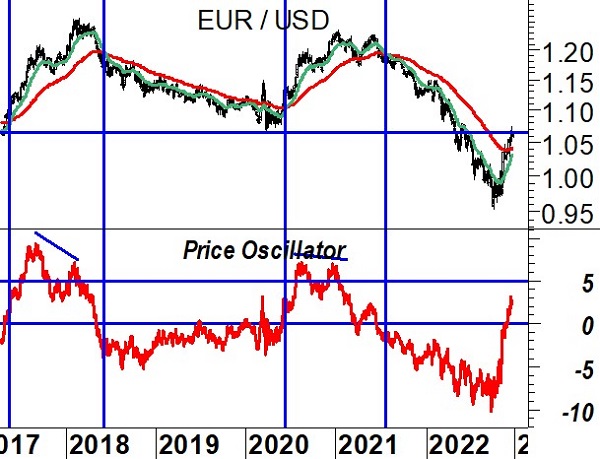

Un secondo spunto tecnico che ci sentamo di portare in questo inizio di 2023 è legato al cosiddetto indicatore price oscillator. Espressione della differenza percentuale tra prezzo spot e media mobile a 200 giorni, il price oscillator permette di intercettare soprattutto i segnali di eccesso rialzista o ribassista su EurUsd.

Il disegno grafico fornisce alcune utili informazioni su quando EurUsd comincerà a lavorare per la formazione di un top primario. Nel 2017 e nel 2020 questo scenario si realizzò solamente con un price oscillator superiore al 5%. Livello comunque non sufficiente per formulare la previsione di inversione della tendenza. Per quello serve una divergenza tra indicatore e prezzo.

Al momento non ci siamo con il superamento del 5% e nemmeno con la divergenza. Il golden cross potrebbe essere un ulteriore segnale rafforzativo di bull market EurUsd ancora per il 2023.

La FED mantiene un atteggiamento hawkins sui tassi di interesse ma promette ai mercati che rallenterà il passo. Quindi un rialzo di 50 punti base a febbraio e poi altri 25 in primavera. Se l’inflazione rispetterà il percorso di rientro. In caso contrario nuovi aumenti saranno da mettere in preventivo. Quello che non è piaciuto ai mercati azionari, che hanno corretto pesantemente, è stata la view sul 2023. Nessun taglio dei tassi è previsto perché l’inflazione deve essere domata prima di deporre le armi.

Ogni dato macroeconomico da qui in avanti sarà decisivo per determinare anche l’andamento dei cambi. Numeri troppo benigni per l’economa sarebbero un bene per il dollaro, un male per l’azionario. Significherebbe una FED che dovrebbe rimanere restrittiva più a lungo.

Atteggiamento simile per la BCE con la novità Bank of Japan. A Francoforte si è deciso di mantenere un atteggiamento di aumento costante nei tassi da 50 punti base fino a quando l’inflazione non mostrerà le condizioni giuste di riallineamento al target del 2%. La prima parte del 2023 sarà quindi ancora all’insegna dell’aumento del costo del denaro con un ulteriore misura restrittiva che ha fatto ispessire gli spread tra titoli periferici e Bund tedeschi. Il Quantitative Tightening sarà realtà a partire da marzo 2023 riducendo progressivamente il flusso di acquisti sulle obbligazioni europee.

Dal Giappone intanto arriva una novità clamorosa. La BOJ permetterà ai rendimenti giapponesi decennali di salire fino allo 0,5%, una decisione epocale che secondo gli analisti anticipa la decisione di alzare i tassi di interesse in primavera. E lo yen ha messo a segno immediatamente un poderoso rialzo.

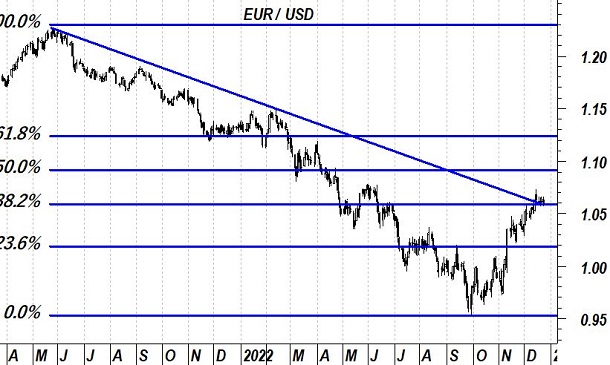

Graficamente non ci sono dubbi. Area 1,06 è cruciale per il cammino rialzista dell’euro. Da qui passa la down trend line e il 38,2% di ritracciamento dell’intero ribasso. Normale il tentennamento del mercato su questa zona di prezzo ma un superamento deciso di questa soglia tecnica aprirebbe le porte ad un allungo compreso tra 1,09 e 1,12.

Il grafico successivo mostra due elementi importanti per il futuro di EurUsd. Il primo si riferisce alla figura di golden cross. Quando la media mobile a 50 giorni taglia dal basso verso l’alto quella a 200 giorni si parla di golden cross. Quando accade il contrario dall’alto verso il basso si parla di death cross. I quattro più recenti casi degli ultimi anni dimostrano l’affidabilità del segnale nell’anticipare la nascita di una nuova tendenza. Al momento ci sono 80 pips di differenza tra le due medie (1,032 quella a 50 e 1,04 quella a 200 giorni).

Il secondo aspetto interessante del grafico si riferisce al Price Oscillator. Indicatore che misura la differenza tra prezzo spot e media mobile a 200 giorni. Gli ultimi due casi di top su EurUsd si sono visti non solo con un Price Oscillator sopra al 5%, combinato ad una divergenza rispetto ai prezzi. Siamo ancora lontani da questo evento.

La FED proseguirà con un passo più lento ma deciso, la stretta sui tassi di interesse. Con l’aumento previsto di 50 punti base la banca centrale americana procede con il settimo rialzo consecutivo portando il costo del denaro al 4.5%, il livello più alto degli ultimi 15 anni. Anche i tanto attesi “dots” confermano le attese della vigilia con un tasso terminale compreso tra 5% e 5.25% nel 2023. Il ritorno al 3% sarà, secondo le previsioni dei banchieri centrali, questione del 2025. Servirà quindi tempo per domare l’inflazione sperando che nel frattempo l’economia non soffra troppo un fenomeno, quello di un denaro decisamente più caro rispetto agli ultimi 10 anni, che sembra essere più che altro un definitivo ritorno alla normalità dopo gli eccessi post Grande Crisi Finanziaria.

Il motivo di questo attendismo della FED nel dare in pasto ai mercati l’idea circolata negli ultimi giorni addirittura di un taglio dei tassi già nel 2023, è strettamente collegato all’inflazione. Riviste al rialzo le previsioni per il prossimo anno (3.1% contro 2.8% precedente) con conseguente deciso calo della crescita economica attesa a settembre al 1.2% nel 2023 e ora abbassata ad un modesto 0.5%. Solo nel 2025 l’inflazione tornerà al 2% e la crescita al livello obiettivo di lungo periodo del 1.8%.

FED quindi che non prevede recessione anche se i numeri sono piuttosto risicati e basterà poco per spostare gli equilibri.

Con i mercati azionari che potrebbero consolidare in area 4 mila di S&P500, il tasso a 10 anni in area 3.5%, anche per il cambio EurUsd potremmo trovarci di fronte all’esaurimento della spinta propulsiva della valuta europea. Almeno nel breve periodo come vedremo tra poco.

Mantiene le promesse anche la BCE che nella giornata successiva al FOMC ha alzato il costo del denaro di 50 punti base mostrando però un atteggiamento più hawkins del previsto e soprattutto formalizzando l’avvio del Quantitative Tightening, ovvero la riduzione degli acquisti di bond europei.

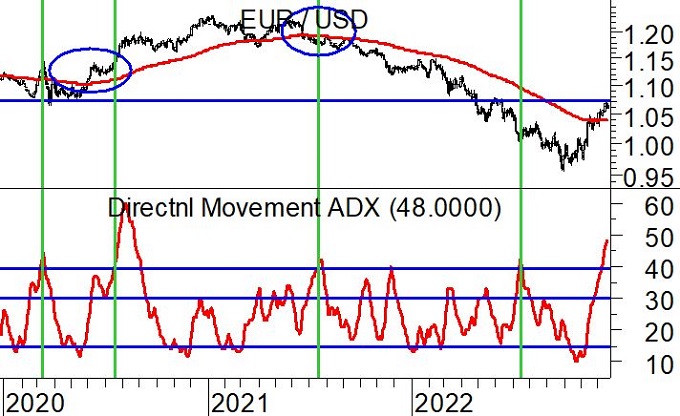

Vola l’euro sulle ali di un entusiasmo che ha portato il sentiment a livelli decisamente ottimistici. L’Adx è l’indicatore di forza del trend. Quando supera i 30 punti significa che la tendenza sta accelerando; quando supera 40 punti che sta deviando verso l’eccessivo ottimismo e quando supera 50 verso l’euforia.

Il recente movimento di EurUsd è stato assecondato e confermato da un Adx in costante ascesa, oggi abbondantemente sopra i 45 punti. Fenomeno già visto a luglio 2022 (il trend era bearish), nel 2021 (bearish) e nel 2020 (bullish). Soprattutto in questi due ultimi casi notiamo l’analogia nel comportamento dei prezzi capaci di valicare il livello tecnico per eccellenza rappresentato dalla media mobile a 200 giorni. Quello dell’Adx risultò essere allora un segnale di eccesso in grado di offrire al mercato qualche settimana di consolidamento, ma anche di conferma di una tendenza che era cambiata e che nei mesi successivi avrebbe guadagnato terreno. Salvo ritorni rimmediati sotto la media mobile posizionata a 1.04, la prima parte del 2023 dovrebbe essere ancora all’insegna dell’euro con una spinta propulsiva però decisamente minore. La resistenza di 1.065 è importante perché qui si annidano i minimi Covid di marzo 2023. La chiusura di settimana sembra confermare la sua solidità Andare oltre aprirebbe le porte a zona 1.10.

Tecnicamente siamo di fronte ad una zona di supporto per il dollaro molto significativa e lo si comprende osservando il grafico del Dollar Index. I massimi del 2016 e del 2020 passano proprio nella zona di prezzo interessata oggi. Solo un aspetto stride ancora e potrebbe far pensare ad un provvisorio affondo sotto i supporti. L’Rsi settimanale non è ancora ipervenduto e con divergenze significative. Qualche pressione ribassista sul dollaro permarrà ma il più dovrebbe essere fatto.

Il 14 dicembre la FED dovrebbe annunciare un rialzo di altri 50 punti base, seguendo le indicazioni di Powell di un rallentamento nel passo di crescita già nell’ultimo meeting del 2022. I mercati sono posizionati per questo e forse anche qualcosa di meglio in ottica 2023

Il 15 dicembre tocca alla BCE aumentare probabilmente di 50 punti base un costo del denaro che sta andando ad incidere sempre più su una sterile crescita economica. Per il momento rimangono tranquilli gli spread sugli stati periferici nonostante le minacce BCE di vendere parte degli attivi sul mercato

EurUsd tenta di nuovo l’assalto alle resistenze ma senza successo. Cruciali i meeting e soprattutto le parole a margine da parte di Powell e Lagarde per capire le prospettive futuro del cambio

Se la FED ha delle informazioni privilegiate sull’inflazione futura non lo sappiamo, ma certamente non potrà essere il dato di ottobre con una moderata limatura sotto le attese dei prezzi al consumo, ad indirizzare la banca centrale verso un percorso di stop nel rialzo del costo del denaro. I mercati prezzano un rialzo di 50 punti base nel meeting di dicembre, altri 50 a febbraio e solo una modesta possibilità di rialzo di 25 punti base nel secondo trimestre. L’inflazione avrà piegato la testa per allora? Per un semplice effetto statistico probabilmente sì, ma abbiamo seri dubbi che la FED con questa mossa riuscirà a riportare i prezzi la consumo sotto al 3%. I prezzi alla produzione pubblicati venerdì hanno confermato con un aumento sopra le previsioni, che la battaglia non è finita.

Il rallentamento economico c’è ma appare meno drammatico del previsto; la riapertura seppur parziale della Cina potrebbe restituire vigore al commercio mondiale. Prezzi di commodity come il petrolio sono scesi favorendo un ritracciamento di quei prezzi delle benzine guardati sempre con grande attenzione dagli americani. Il dollaro percepisce il rischio di uno stop nel vantaggio di tasso offerto dai bond USA e ritraccia arrivando, come vedremo tra poco, a ridosso di livelli critici.

Lato Eurolandia la BCE ha smesso i panni del falco ed è attesa da un prudenziale ritocco di 50 punti base nel costo del denaro con target finale nel 2023 al 3%, ben al di sotto di previsioni aggressive di settembre. Anche in Europa il rallentamento è evidente e il clima freddo che potrebbe colpire soprattutto i paesi nordici potrebbe peggiorare lo shortage di gas naturale nel Vecchio Continente.

Il mese di dicembre stagionalmente non sorride al dollaro americano che deve resistere per tentare di sfruttare, all’opposto, quella forza stagionale che invece storicamente caratterizza il primo bimestre dell’anno.

Tecnicamente non è cambiato molto dalla scorsa settimana. Il crocevia rimangono le resistenze di area 1,05/1,06, ancora sollecitate ma non abbattute. Raggiunto di fatto l’obiettivo della figura di testa e spalla formalizzata a novembre il mercato si trova di fronte la resistenza principale di 1,06. Qui passa la down trend line che scende dai massimi del 2021 e qui si trova anche il 38,2% di ritracciamento dell’intero bear market. Una prova di forza dell’euro sarebbe cruciale per un bel 2023.

La resistenza di 1,06 esce rafforzata anche dal secondo grafico che proponiamo di seguito. La retta di regressione che accompagna dalla crisi del 2008 EurUsd è proprio in transito dalle parti di 1,06. Il minimo ciclico colpito con estrema precisione nel 2022 ci dice che fino al 2025 non avremo altri punti di rilievo per il cambio, minimo o massimo che sia. Nel frattempo, uno scavalco della retta di regressione aprirebbe le porte ad un allungo verso la parete superiore del canalone ribassista. Dalle parti di 1.18 potremmo così trovare il massimo potenziale della valuta unica in questa nuova fase di debolezza del dollaro.

Il dollaro americano mette in archivio il peggior mese dal 2010 con un calo del 5% a novembre zavorrato anche dalle aperture di Powell sul rallentamento della politica monetaria in aperto contrasto con altri membri del board FED. A partire da quel Bullard che, assieme ad altri importanti esponenti della banca centrale più importante al mondo, ha evidenziato che il mercato sta sottostimando quanto la FED può continuare ad essere aggressiva sui tassi nei prossimi periodi. Ma come detto ci ha pensato Powell nell’ultimo giorno di novembre a rimescolare le carte indicando come potrebbe proprio essere il mese di dicembre quello giusto per ridurre il passo nel rialzo dei tassi. Un regalo ai consumatori in vista del Natale e ovviamente anche a Wall Street che è salita immediatamente di oltre il 3%

L’inflazione europea sembra intanto aver raggiunto un picco. Il dato aggregato è uscito a 10% contro il 10.4% atteso, la prima decelerazione da giugno 2021. Inflazione core ferma al 5% sempre su base annua. Se in Spagna i prezzi al consumo sono saliti del 6.6% contro il 7.1% atteso grazie al taglio dei costi dell’elettricità, in Germania rimane torrida la temperatura dell’inflazione con un dato fissato a 11.3%. La probabilità di un rialzo dei tassi da 75 punti base il 15 dicembre è decisamente scemata sotto al 25% rendendo quindi scontata una mossa meno aggressiva da mezzo punto percentuale che però non è bastata a raffreddare la temperatura su un euro tornato a ridosso delle resistenze che contano.

A favorire il rally di EurUsd in un primo momento anche i pessimi dati usciti dal sondaggio ADP sull’occupazione che hanno confermato il peggioramento del contesto congiunturale americano. Poi sono arrivati i dati sulla creazione di buste paga a novembre, ben oltre le 200 mila attese. Ma il mercato oggi è convinto che se le cose peggioreranno allora per il futuro è meglio così perché la FED avrà le mani più legate sui tassi.

Per quello che riguarda EurUsd la fase di avvicinamento alle resistenze che contano prosegue. La down trend line in transito a 1.065 scende di circa 30 pips a settimana e questo ci porterebbe a metà dicembre con un cross che in zona 1.06 impatterebbe le resistenze più cruciali in ottica 2023. E in quel momento la FED avrà in mano il destino del dollaro.

Dopo una breve pausa di riflessione EurUsd sembra aver ripreso la sua marcia rialzista con una certa decisione che potrebbe riportare a breve il cambio in prossimità di quelle resistenze di 1.06 che lo ribadiamo sono decisive. Qui si annida infatti il 38.2% di ritracciamento dell’intero bear market ed uno sfondamento aprirebbe le porte ad un allungo fino a 1.10/1.13. Ogni pull back verso la media mobile ora in transito a 1.015 è da prendere come opportunità per scaricare dollari a favore di euro.