Analizzando il mercato dei futures si comprende come il sentiment sull’euro non risulti ancora particolarmente depresso o comunque tale da far pensare ad una inversione di tendenza a breve.

La FED ci mette poi del suo alimentando attese di ulteriore restrizione nella politica monetaria.

L’aumento di 50 punti base nei tassi di interesse la scorsa settimana era previsto con un mercato che continua a scommettere su una fine del ciclo di rialzo tra il 3,25% e il 3,5% con qualche punta speculativa al 3,75%. I tassi reali sulle scadenze decennali sono tornati positivi come non si vedeva da inizio 2000 e questo fa comprendere al mercato come ormai la FED si entrata in modalità tightening.

E lo stesso si può dire per la politica di QE con il passo di riduzione degli acquisti che andrà ad accelerare rispetto al previsto.

Il differenziale tassi sull’euro continua così ad allargarsi con le prospettive di crescita tra le due aree economiche in ulteriore ampliamento anche a causa di una guerra in Ucraina che da lampo sembra destinata a diventare permanente.

La Bundesbank ha stimato nelle scorse settimane in un -2% l’impatto sul Pil tedesco causato da un embargo sull’energia russa.

Difficile pensare ad una BCE che aumenta i tassi in maniera aggressiva in un contesto che rischia di diventare seriamente recessivo in questo 2022. Il mercato swap continua comunque a scommettere su 150 punti base di rialzo nei tassi di Eurolandia entro 12 mesi. Fatichiamo a pensare ad uno scenario di questo tipo qualora i dati economici dovessero peggiorare e l’inflazione ripiegare per semplici effetti stagionali.

A tutto questo si sta aggiungendo un evidente rallentamento economico in Cina che ha visto le autorità cinesi agire subito sul cambio con una svalutazione record che non si vedeva dal terribile agosto 2015.

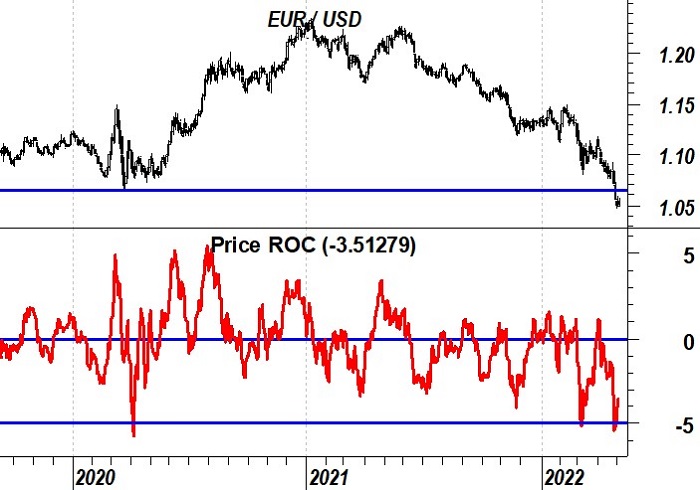

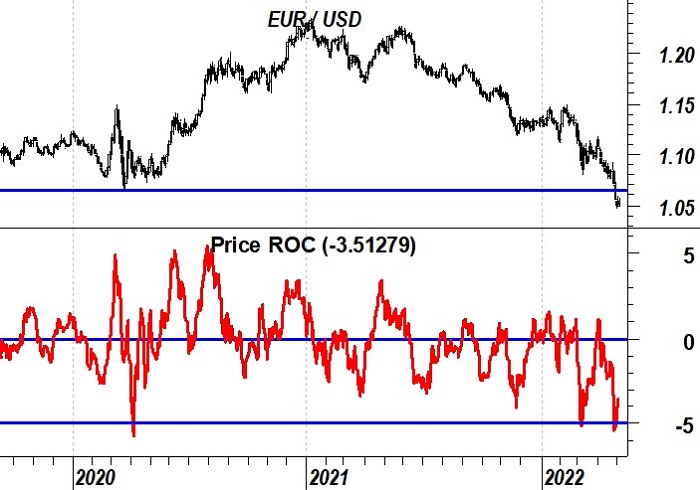

La condizione di ipervenduto raggiunta da EurUsd è evidente osservando diversi oscillatori di prezzo. Il tasso di variazione ad un mese per esempio è scesa sotto l’asticella del -5%. Un evento tecnico che ci riporta a qualche mese fa ma soprattutto a marzo 2020 quando il dollaro venne utilizzato in modo massiccio come bene rifugio dagli investitori. Se questa dovesse rivelarsi una trappola per orsi il cambio a questo punto dovrebbe mostrare una reazione tornando sopra 1,06/1,07.

Il grafico mensile del Dollar Index intanto ci segnala qualcosa di molto importante. La variazione annua nel valore del biglietto verde è stata superiore al 15% e questo evento ha altri quattro casi simili negli ultimi 25 anni. In tutti e quattro i casi il Dollar Index è salito per diversi mesi ancora prima di correggere in modo vigoroso. Unica eccezione quella del marzo 2009 quando però l’accumulazione sul dollaro era in corso prima di esplodere in un clamoroso bull market.