Paradossalmente è l’eccessiva tonicità del mercato del lavoro il problema delle banche centrali. O meglio la continua riduzione del tasso di disoccupazione accompagnata ovviamente da pressioni salariali. La testimonianza di Powell ha legato la necessità di nuovi rialzi nei tassi alla sorpresa che arriva dallo stato dell’occupazione. La banca centrale australiana ad esempio ha in programma almeno altri due rialzi proprio perché l’incapacità delle aziende di trovare forza lavoro rischia di alimentare una spirale inflazionistica. Norvegia, Svezia e Messico hanno fatto registrare dati di inflazione superiori alle attese.

Questo lega i prossimi dati macroeconomici in uscita alle aspettative sui tassi di interesse che creeranno i mercati. Al momento negli Stati Uniti il mercato sconta entro giugno un costo del denaro al 5%/5,25% con le speranze di un immediato taglio entro la fine dell’anno che appaiono un po’ eccessive.

Una recente analisi ha indicato che dal 1974 i cicli di easing monetario negli USA sono stati 10 e il numero medio di mesi tra l’ultimo rialzo e il primo ribasso è stato di 5 e mezzo. Tolta l’eccezione del 2006-2007, quando di mesi ne passarono quasi 15, al massimo tra l’ultimo ritocco all’insù e il primo ribasso sono passati poco più di 7 mesi.

Questo farebbero scattare il conto alla rovescia per un taglio dei tassi, fissando l’evento probabilmente nel primo trimestre 2024.

In Europa, intanto, si attende l’uscita dei prossimi dati economici per capire se il rialzo di marzo di 50 punti base è effettivamente scontato oppure ci potrà essere un rallentamento precoce da parte della BCE. Al momento la risalita dell’euro sta facendo un buon lavoro di ridimensionamento dell’inflazione importata e non è escluso che aumenti ulteriori della valuta europea mettano meno pressione alla BCE nel muoversi rapidamente sui tassi.

Diversi segnali di sentiment eccessivamente benigno e una stagionalità che sapevamo essere positiva nei primi due mesi dell’anno hanno favorito un rientro del biglietto verde. Sarebbe stato un segnale inquietante sfondare immediatamente 1.10 senza indugio.

Il cambio è andato a colpire quella media mobile a 50 giorni posizionata in area 1,067 che, se il trend è genuino, dovrebbe contenere le velleità ribassiste di EurUsd.

Anche nei precedenti casi di golden cross del 2017 e del 2020 durante la fase iniziale e più propulsiva proprio la media mobile a 50 giorni ha rappresentato il supporto dinamico che ha accompagnato l’arrampicata di EurUsd. I trader già ora possono cominciare a ragionare sul ritornare lunghi di euro.

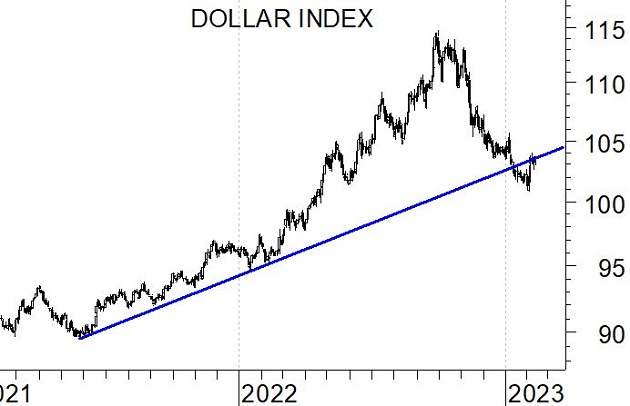

Chi confida in una ripresa del dollaro sta osservando con molta attenzione l’andamento el Dollar Index. Dopo uno sfondamento della up trend line rialzista in essere dal 2021, il biglietto verde ha messo a segno una reazione in linea con quello che abbiamo visto su EurUsd. Il tentativo del dollaro di riprendersi quella tendenza bullish che lo aveva accompagnato è evidente ed un ritorno al di sopra della up trend line (quindi un ritorno sopra 105) favorirebbe uno scenario favorevole per la moneta americana. Al contrario un ripiegamento all’ingiù qualificherebbe la fase attuale come il “bacio della morte” con conseguenti nuove ondate di ribasso da attendersi nelle prossime settimane per il dollaro.