L’inflazione americana ad aprile conferma il suo modesto ma inesorabile rallentamento, con i mercati che sono sempre più convinti che presto la Fed cambierà orientamento sui tassi di interesse.

La crescita dei prezzi al consumo nel quarto mese dell’anno è stata del 4,9% su base annua, scendendo così sotto quel 5% che rappresentava le attese degli analisti. Siamo di fronte al dato più basso di inflazione degli ultimi 2 anni. Il peggio sembra alle spalle.

Le pressioni maggiori si continuano comunque a registrare sul mercato degli affitti e dei veicoli usati. Pressioni anche sull’indice alimentare cresciuto più della media (7,7%). In un mese l’inflazione è salita dello 0,4. Lima leggermente al ribasso il suo valore l’indice core aumentato, al netto delle componenti più volatili, del 5,5% su base annua. Siamo ancora lontani dal target 2% fissato dalla FED.

Il prossimo appuntamento è previsto per il 13 giugno ed è evidente che i mercati, alla viglia del meeting FED, prenderanno quel dato come determinante per scommettere sulle future mosse di una banca centrale attesa ad almeno due tagli nel costo del denaro entro fine anno.

Tiene banca il dibattito sull’innalzamento del tetto sul debito. La scadenza dei primi giorni di giugno si avvicina e i Cds in netto aumento confermano il nervosismo del mercato verso la ancora remota possibilità di un default americano sul debito a causa della mancata approvazione da parte del Congresso del nuovo livello di debt ceiling.

Per quello che riguarda Eurolandia proseguono i dati improntati alla debolezza. L’Italia ha mostrato ad aprile un calo della produzione industriale, seguendo la Germania e questo determina un downgrade delle aspettative di crescita 2023 di cui dovrà tenere conto la BCE. Al momento i mercati scontano per certo un aumento di 25 punti base il 15 giugno prima di un lungo stop.

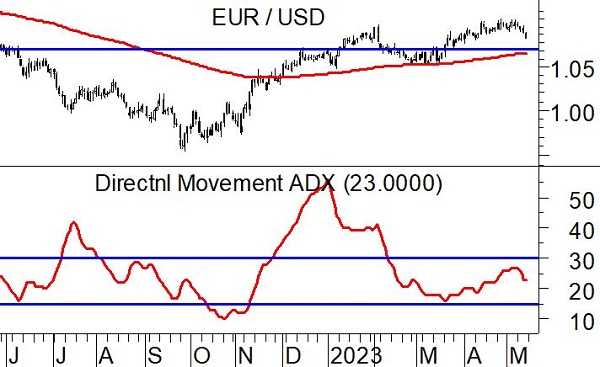

Un segnale interessante arriva dalla metrica tecnica per eccellenza che misura la forza di una tendenza, l’ADX. Questo indicatore solitamente al superamento di quota 30 punti indica un trend in accelerazione. E questo sembrava il destino anche di EurUsd, prima del recente ripiegamento dell’ADX.

L’incapacità per ora di superare l’asticella segnala una forza del trend in esaurimento e forse un anticipo di ritorno verso l’importantissima media mobile a 200 giorni in transito a 1,07. Qui si decideranno i destini di EurUsd nelle prossime settimane.

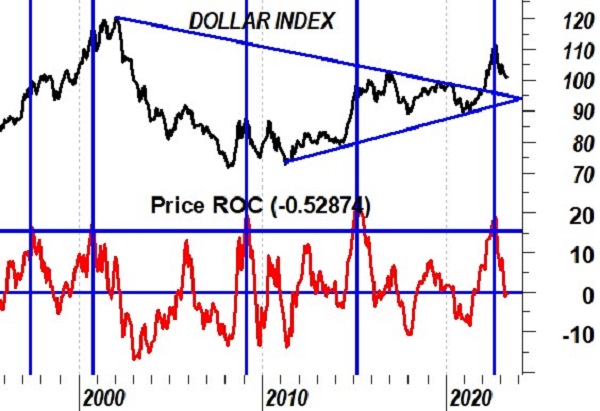

Per comprendere quando l’aria attorno al dollaro si sta facendo rarefatta possiamo usare un metodo che abbina al prezzo il tasso di variazione a 12 mesi.

Quando la variazione annua del dollaro supera il 15% qualche precauzione è d’obbligo. Un top è in vista oppure è prossimo ad essere formalizzato con dei massimi non tanto distanti da quello realizzato quando l’apprezzamento annuo del biglietto verde supera il 15%.

Nel 2023 il comportamento tecnico è stato esemplare ed è già stato resettato quell’eccesso di positività che si era registrato nel 2022.

Tornata sotto la linea dello zero, la linea del Roc non è così precisa dal verso opposto (come anche per EurUsd) nel fornire il timing giusto per cominciare ad accumulare posizioni lunghe sul biglietto verde. Serviranno analisi ulteriori per capire quando il momento sarà giusto per rientrare sul dollaro.