Siamo alla vigilia del FOMC di marzo che probabilmente rappresenterà un passaggio interlocutorio nell’avvicinamento al taglio dei tassi pronosticato dal mercato per l’estate. La FED non ha fretta e non trasuda dalle parole dei suoi esponenti una voglia smisurata di abbassare il costo del denaro. Tre sono i tagli stimati dalle curve forward sui tassi anche se i dati di inflazione di febbraio hanno confermato che il raffreddamento dell’inflazione sembra approssimarsi ad una fase di stallo in zona 3%. A febbraio i prezzi al consumo sono saliti più delle attese. Il dato headline del 3.2%, quello core del 3.8%. Il modello della FED di Cleveland suggerisce numeri a marzo del 3.3% e del 3.7% mentre i prezzi alla produzione, decisamente più tiepidi, hanno anch’essi fatto registrare una ripresa verso l’alto delle variazioni.

L’ottimismo arriva guardando alla cosiddetta inflazione super core salita “solo” dello 0.5% a febbraio rispetto allo 0.9% di gennaio. Tanti numeri che testimoniano come la dinamica inflazionistica per convergere verso il 2% ha bisogno di altro e il mercato del lavoro sembra il candidato numero uno a contribuire a questa fase. I dati dell’occupazione di marzo saranno decisivi in tal senso, soprattutto quelli relativi ai salari. E che i tassi difficilmente ritorneranno ai livelli pre pandemia lo pensa pure Janet Yellen. Il Segretario del Tesoro americano ha definito “improbabile” una discesa del costo del denaro ai livelli del 2019 commentando le previsioni sui tassi di interesse della Casa Bianca che definiscono il budget di bilancio 2025. I tassi decennali in queste stime salgono dal 3.6% al 4.4% per l’anno prossimo.

Dall’Europa, intanto, nessuna grande news se non che le parole di Lagarde hanno ormai spostato tutte le attenzioni sui dati macro che usciranno da qui a giugno quando, secondo la BCE, avremo tutti i dati che servono per decidere se ridurre il costo del denaro.A gennaio la produzione industriale ha confermato la sua debolezza con un calo del 3.2% mensile che porta il dato annuo a -6.7%. I dati Pmi manifatturieri, ancora sotto i 50 punti, confermano che la Germania è l’anello debole della catena in questo momento.

Ci stiamo progressivamente avvicinando alla parte alta di un trading range che da oltre un anno accompagna EurUsd. La zona designata ad accogliere il cambio è quella compresa tra 1.10 e 1.12 dove gli oscillatori in ipercomprato, e magari in divergenza con i prezzi, dovrebbero anticipare una fase di stop ad un rialzo dell’euro che stagionalmente era facilmente prevedibile. La media mobile a 200 giorni di 1,08 rimane lo spartiacque di questo trading range.

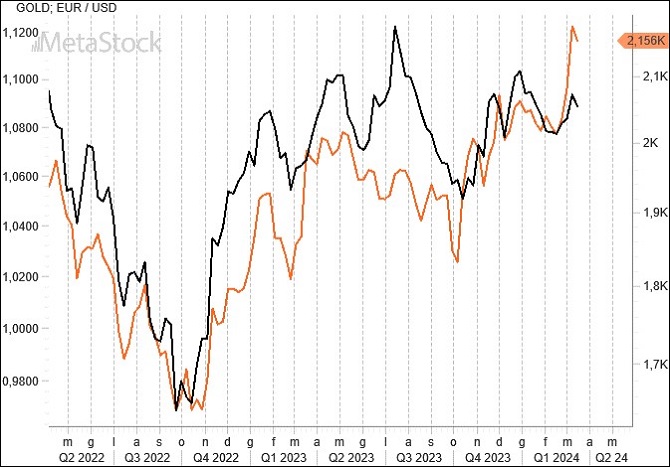

Un grafico che ci sembra interessante segnalare è quello che mette a confronto EurUsd con il prezzo dell’oro. Come si vede il cambio sembra essere in ritardo rispetto all’evoluzione del metallo giallo fresco reduce da nuovi record. L’aspettativa a questo punto è quella di un riallineamento verso l’alto con il cambio EurUsd che dirige la sua prua proprio verso le resistenze di 1,10/1,12.