Settimana densa di appuntamenti con le banche centrali quella appena conclusa. Partiamo dall’America. La Fed ha proceduto con il rialzo dei tassi di interesse più forte dal 1994 nel tentativo di contrastare l’inflazione. La banca centrale americana ha così alzato il costo del denaro dello 0,75% portandolo in una forchetta fra l’1,50 e l’1,75% Tassi previsti in zona 3,5% entro fine anno con Powell che si è premurato di dire ai mercati che la FED non cerca nessuna recessione economica anche se gli impatti di nuovi rialzi in tempi così ristretti qualche shock potrebbe provocarlo.

Lotta senza quartiere ad un’inflazione salita al 8,6% a causa di guerra in Ucraina e lockdown in Cina con inevitabili rallentamenti nelle catene di approvvigionamento.

Solo un membro della FED ha proposto un aumento di mezzo punto confermando come la banca centrale americana procede per ora unita in questa scelta.

Obiettivo riportare l’inflazione al 2% ma, come ha sottolineato dallo stesso Powell, diversi fattori sono fuori dal controllo della politica monetaria. Servirà tempo e pazienza insomma. Inflazione 2022 attesa al 5,2%, crescita reale del Pil al 1,7% rivista ben al di sotto delle attese.

Dall’altra parte dell’Atlantico la BCE sembra invece confusa prima del rialzo dei tassi di luglio. Dopo appena una settimana dall’ultimo meeting, la Lagarde si è affrettata a ricordare ai mercati che lo scudo anti spread esiste. Questo per sopire le fortissime tensioni che si erano create sui titoli periferici con i BTP italiani volati sopra al 4% di rendimento. Senza entrare nei dettagli la BCE sta lavorando su nuovo strumenti per contrastare la frammentazione nel caso in cui il reinvestimento non bastasse. Vedremo se il mercato cercherà di mettere alle corde la BCE prima del meeting di luglio anche se per ora sono bastate le parole per raffreddare gli spread. Non per frenare la debolezza dell’euro.

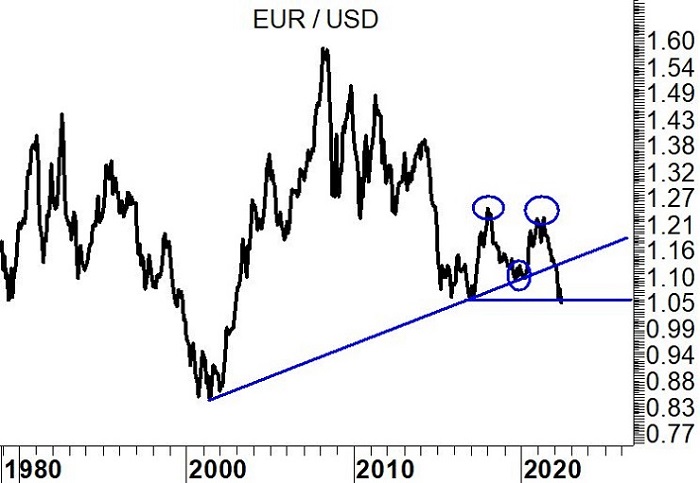

I segnali di debolezza dell’euro non sembrano ancora essere giunti ad esaurimento. Un oscillatore come il Macd ad esempio si è resettato entrando addirittura in ipercomprato dopo il movimento verso 1,07. La ritrovata forza del dollaro ha riportato velocemente EurUsd sui minimi, lo stesso non è accaduto per il Macd che quindi sembra avere ancora margini verso il basso per trascinare giù anche i prezzi spot.

Il grafico di lungo periodo di EurUsd mostra chiaramente come una prima parte del percorso della discesa dell’euro è stata completata, adesso manca solamente l’ultimo sforzo per rendere effettivo un doppio massimo che aprirebbe le porte ad una debolezza ben più estrema per la moneta unica europea. A quel punto il passaggio sulla parità sarebbe solo temporaneo verso nuovi minimi. Ipotizzabile questo scenario in un contesto di BCE che frenerà i rialzi dei tassi nel tentativo di contenere l’allargamento degli spread tra paesi periferici e core.