Il mese di maggio si sta per concludere con due segnali per EurUsd. Il primo negativo, ovvero la netta rottura ribassista della down trend line che guida il bull market da inizio secolo. Il secondo è il tentativo dell’euro di aggrapparsi ai supporti di area 1.03 sui quali si fermò la discesa della moneta unica dopo la crisi dell’euro.

Quel livello, toccato nel 2015, rappresenta sicuramente l’ultimo spartiacque tecnico di supporto prima di un affondo verso il basso che a quel punto vedrebbe la parità come un semplice punto di passaggio psicologico vista l’assenza di appigli prima dei minimi storici dell’euro.

Powell ci è andato giù duro ribadendo ai mercati che sarà lotta senza quartiere all’inflazione.

I tassi di interesse saliranno fino a quando i prezzi al consumo non cominceranno a piegare verso il basso. E martedì il suo “whatever it takes” ha sbriciolato gli indici azionari americani mettendo definitivamente la parola fine alla Powell put.

L’economia potrebbe sfociare in recessione senza preoccupare più di tanto (a parole) la Fed. Andare sopra al tasso di interesse neutrale del resto è stata una delle aperture più nette espresse da Powell e soci.

E così la curva dei rendimenti ha ricominciato ad appiattirsi con l’importante spread 10 anni – 3 mesi sceso di 50 punti base. Un segnale di rallentamento economico che va a sommarsi ad alcuni tratti intermedi di curva già negativi.

In zona Euro l’atteggiamento dovish emerso dagli ultimi verbali del meeting di aprile si scontra con parole di alcuni esponenti decisamente più hawkins. Il mercato swap continua a prezzare 150 punti base di rialzo nei prossimi 12 mesi. Il meeting di politica monetaria estivo dovrebbe dare il via ad un primo ritocco nel costo del denaro.

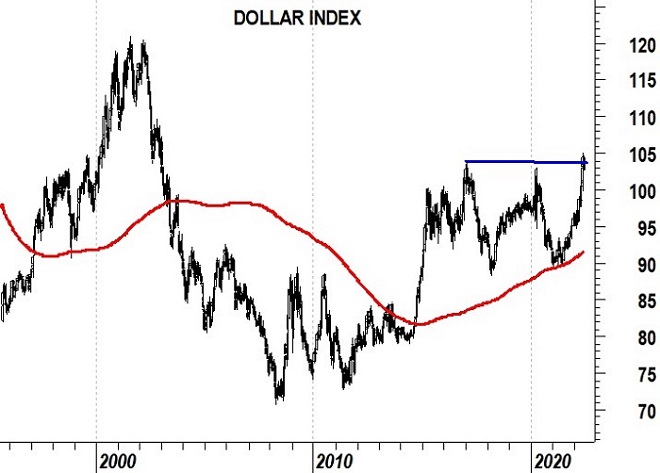

La falsa rottura rialzista del Dollar Index in questo mese di maggio rimane un tema centrale. Il grafico settimanale ci dice che l’affondo sopra i massimi del 2016 si è per ora risolto in un nulla di fatto.

Il dollaro è arrivato fino a quota 105 prima di tornare precipitosamente indietro sul finire di settimana.

All’orizzonte si palesa perciò quella figura di doppio massimo con doppio minimo interno che farebbe la gioia dei paesi emergenti da sempre sensibili alla forza del dollaro.

Capiremo le reali intenzioni del biglietto verde nelle prossime settimane, man mano che la Fed dovrà mantenere con i fatti le promesse sui tassi che sta apertamente dichiarando ai mercati.

Per EurUsd l’ipervenduto è evidente su tutti gli oscillatori. Ma la presenza di divergenze con prezzi e qualche figura tecnica di inversione che sembra cominciare a materializzarsi potrebbe dare un po’ di respiro all’euro. La scorsa settimana si è chiusa con un bullish engulfing pattern che, sommato ad un indicatore weekly di Stochastic Momentum Index che sembra segnalare un movimento rialzista, potrebbe essere un primo di indizio di esaurimento della forza di dollaro.