I mercati avevano attese con un chiaro nervosismo il simposio di Jackson Hole. Powell non ha deluso, dando però ai mercati pessime notizie. Il presidente della Federal Reserve ha ribadito l’impegno nel frenare l’inflazione a qualunque costo. I tassi saliranno a settembre e poi ancora a dicembre ad un ritmo consistente. Lo stesso Powell ha ammesso che ci saranno conseguenze per imprese e famiglie, ma non agire sul costo del denaro arrecherebbe un danno ancora maggiore in prospettiva a causa della perdita di potere d’acquisto che ha già falciato i bilanci dei cittadini.

L’obiettivo di inflazione del 2% appare comunque ancora lontano e non sarà certo tema di inizio 2023.

Un rialzo dei tassi di 75 punti base a settembre è così da mettere in cantiere e il dollaro ha subito trovato la forza per riprendere quota. Il differenziale tassi con l’euro si allarga e le misure per contrastare l’inflazione messe in campo comincia a dare i suoi frutti a differenza di una zona Euro dove vige l’incertezza. Lo stesso dicasi per i differenziali di crescita in evidente allargamento per l’impatto decisamente meno forte sui costi energetici negli States rispetto a Eurolandia.

La crescita economica sarà comunque rallentata in America e l’aumento dei tassi porterà un po’ più di disoccupazione e un rallentamento nel mercato immobiliare. Fallire però sarebbe fatale a detta di Powell con effetti devastanti destinati a protrarsi per anni.

Ma il cuore della crisi rimane l’Europa. Il prezzo del gas e dell’elettricità è fuori controllo a causa della fortissima speculazione in atto su un mercato che deve fare i conti con lo stop delle forniture di energia da parte della Russia. L’inflazione galoppa scendendo sempre più velocemente a valle anche su prodotti apparentemente poco legati al costo dell’energia come quelli di base.

I Governi europei sono chiamati ad interventi risolutivi e la BCE nel frattempo dovrà gestire un crescente rischio Italia in vista delle elezioni di fine settembre e la debolezza dell’euro che automaticamente alimenta l’inflazione. Atteso un rialzo da 50 punti base con scommesse più aggressive fino a 75 punti base nel prossimo meeting. Sarebbe questo un argine al ribasso dell’euro.

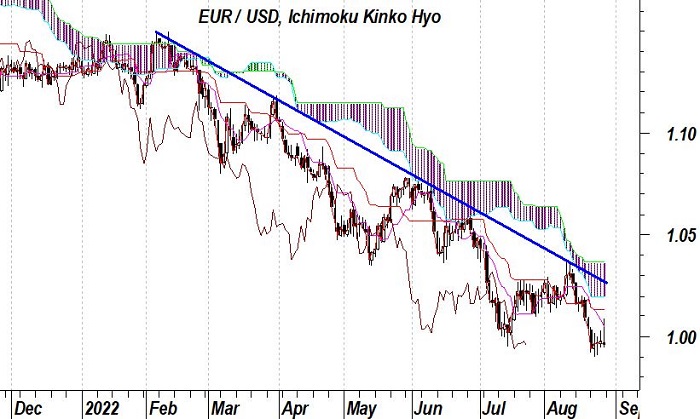

L’analisi tecnica supporta il dollaro su tutte le scansioni temporali. Lungo, medio e breve termine dicono che il tori sul biglietto verde è dominante. Il grafico daily ad esempio ci fa capire quali sono i livelli di resistenza chiave per le prossime settimane. Intanto 1,025 e 1,035 rappresentano le bande inferiori e superiori delle Ichimoku cloud. Poco sotto la down trend line che bene ha fatto a metà agosto. Solo sopra 1,035 si potrà cominciare a ragionare sulla formazione di un bottom primario su EurUsd.

Un minimo primario oggi ci sembra però ancora prematuro. Osservando le bande di Bollinger su scala mensile notiamo come per l’ottavo mese consecutivo EurUsd si sta arrampicando sulla banda inferiore. Segno che il trend ribassista è vigoroso. Segno che serve prima di tutto una fase di stasi nella discesa per diverse settimane con tanto di minimo sopra la banca di Bollinger inferiore. L’autunno potrebbe non essere facile per l’euro.