Il 2022 è finito nel solco delle ultime settimane dell’anno. I tassi di interesse a lunga scadenza sono risaliti, i mercati azionari hanno ritracciato e il dollaro si è indebolito. La causa è da ricercare nel minor ottimismo dei mercati circa una FED che comincia a ridurre il costo del denaro nel 2023 a causa della recessione. Fino a quando l’inflazione non sarà vinta questa ipotesi è da escludere hanno fatto trapelare i vertici FED. E non va meglio in Europa. Nonostante i pesanti ribassi nei prezzi di petrolio e gas naturale grazie all’introduzione del tetto al prezzo del gas, la BCE si mantiene cauta assicurando che le strette sui tassi proseguiranno fino a quando l’inflazione non mostrerà segnali di ripiegamento. Anche in questo caso il rapido innalzamento della curva dei rendimenti europei è una dimostrazione di come il mercato teme che il 2023 non sarà l’anno di un nuovo easing monetario. Infine c’è il Giappone che probabilmente consegnerà alla storia il primo rialzo dei tassi dalla fine della crisi del 2008, sempre a causa dell’inflazione.

Tra i pochi dati pubblicati nell’ultima settimana del 2022 spicca quello sulle vendite di case americane. Sceso del 4% a novembre contro attese di un rialzo dello 0.6%, questo numero segnala chiaramente che l’aumento dei tassi sta incidendo decisamente sul mercato immobiliare a stelle e strisce. Il ribasso annuo tocca così la doppia cifra a -38%. Un problema in più da gestire per la FED.

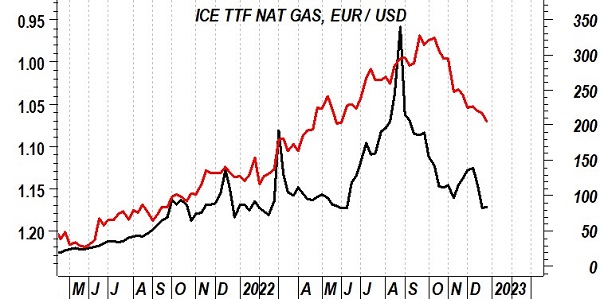

Il differenziale tassi in restringimento tra America e zona Euro sta offrendo benefici all’euro, ma un altro importante supporto arriva dal prezzo del gas quotato in Olanda. Il TTF natural gas ad Amsterdam ha fatto registrare calo evidente che sta andando avanti da settimane e che ha trovato la sua spinta decisiva nell’accordo raggiunto in UE sul price cap da fissare sugli acquisti a partire da marzo 2023.

Il legame con l’euro era già stretto prima della partenza del conflitto in Ucraina come si può apprezzare dal grafico. Un legame che non si è mai spezzato e che ha rinvigorito l’euro negli ultimi tempi.

Anzi a dirla tutta sotto questo punto di vista l’euro appare in ritardo nel suo processo di recupero.

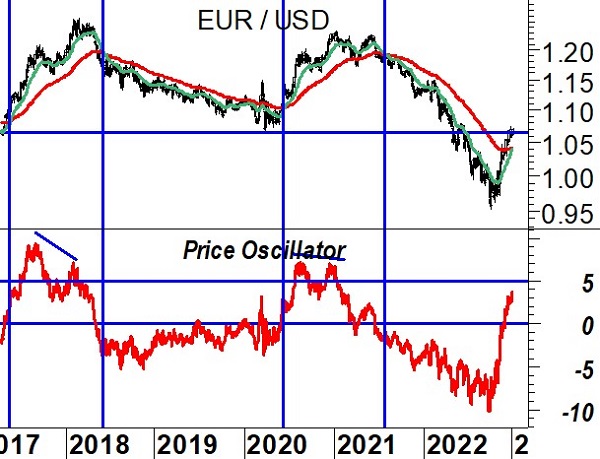

Un secondo spunto tecnico che ci sentamo di portare in questo inizio di 2023 è legato al cosiddetto indicatore price oscillator. Espressione della differenza percentuale tra prezzo spot e media mobile a 200 giorni, il price oscillator permette di intercettare soprattutto i segnali di eccesso rialzista o ribassista su EurUsd.

Il disegno grafico fornisce alcune utili informazioni su quando EurUsd comincerà a lavorare per la formazione di un top primario. Nel 2017 e nel 2020 questo scenario si realizzò solamente con un price oscillator superiore al 5%. Livello comunque non sufficiente per formulare la previsione di inversione della tendenza. Per quello serve una divergenza tra indicatore e prezzo.

Al momento non ci siamo con il superamento del 5% e nemmeno con la divergenza. Il golden cross potrebbe essere un ulteriore segnale rafforzativo di bull market EurUsd ancora per il 2023.