Fino a venerdì non era bastata all’euro la decisione della coalizione tedesca di nominare nuovo Cancelliere Olaf Scholz per ritrovare la via del rialzo. Complice forse l’uscita di un IFO tedesco ancora in calo a novembre nella componente aspettative e i lockdown imminenti o già attivati in terra tedesca, austriaca e olandese, la divisa europea era rimasta in sofferenza toccando quota 1.11.

Proprio la quarta ondata di pandemia rappresenta il catalizzatore principale del cambio di atteggiamento degli ultimi giorni da parte della BCE. Prudenza e passi graduali di normalizzazione del costo del denaro, ha detto ai mercati Miss Lagarde. E questo significa tapering che potrebbe essere rimandato nel mese di dicembre e tassi che prima del 2023 non verranno ritoccati.

I periferici europei rimangono in sofferenza con lo spread tra Btp italiano e Bund tedesco che ritocca i massimi di ottobre a 130 punti base. Stesso discorso sui titoli spagnoli e greci. Un ulteriore segnale di tensione che ha danneggiato l’euro.

Altro fattore che ha zavorrato la moneta unica europea e favorito il dollaro sempre fino a venerdì l’allargamento dello spread, questa volta tra tassi americani e tedeschi. Le prospettive di rialzo del costo del denaro in America prima del previsto stava spingendo il biglietto verde. Il due anni americano ha superato lo 0,6% di rendimento, il decennale si posiziona 100 punti base sopra. Questo movimento ha determinato nel mese di novembre uno spread Treasury-Bund passato da 165 punti base a 185 con ovviamente il dollaro a trarre beneficio da questo movimento.

La continuità nella politica monetaria della FED con la conferma di Powell continua dato vigore a un biglietto verde che ha risposto molto bene anche alla dodicesima settimana consecutiva di calo delle richieste settimanali di sussidio alla disoccupazione. Abbiamo volutamente parlato al passato perché il venerdì nero dei mercati finanziari ha rimesso tutto in discussione. La variante sudafricana che sta preoccupando il mondo ha provocato un sell off generalizzato di tutto ciò che fino a quel momento aveva guadagnato terreno. Azioni, commodities e anche il dollaro risalita a 1.13 contro euro.

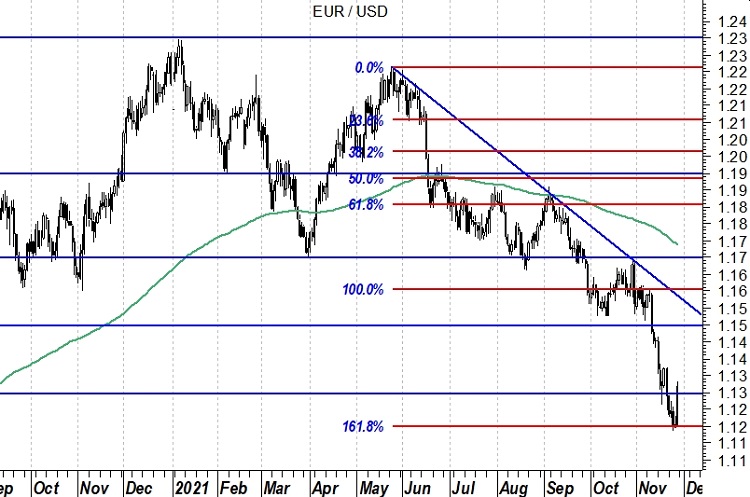

La scorsa settimana avevamo definito capitolazione quella dell’euro. Con la reazione di venerdì dopo l’ennesimo minimo ne abbiamo avuto la conferma. Dal punto di vista tecnico l’ipervenduto è dilagante su EurUsd. Dopo la violazione al ribasso del 61.8% di ritracciamento di Fibonacci del precedente rialzo aveva aperto prospettiva di un nuovo affondo verso 1.10, il 78.6% di ritracciamento. Poi però è arrivato il rimbalzo (tra l’altro esattamente nel punto dove la seconda gamba correttiva partita a giugno è pari a 1.618 volte la prima terminata ad aprile) che non inverte la tendenza, ma contribuisce ad alleviare un po’ di pressione sulla moneta unica.

Torniamo a monitorare alla luce dell’ultimo movimento il modello mensile di EurUsd basato sul ROC. Come detto nelle settimane scorse, il pattern ideale per assistere alla formazione di un minimo primario sull’euro è quello che prevede un tasso di variazione a 13 mesi che deve toccare quota -10%. Siamo al momento a -3% e quindi c’è ancora un po’ di strada da percorrere.