Per la prima volta le curve swap cominciano già a mostrare dei segnali di fine del ciclo di rialzo dei tassi nel 2023 con addirittura un accenno di riduzione. Segno che il mercato sta cominciando seriamente a prezzare un rallentamento economico e dell’inflazione costringendo la FED a modificare una politica monetaria hawkins che dovrebbe terminare con Fed Funds tra il 3% e il 3,5%.

Dai verbali dell’ultimo meeting della banca centrale non è emerso nulla di particolare se non che alcuni partecipanti stimano in 2,5% il tasso neutrale rendendo quindi necessario un passaggio almeno al 3% per ridurre la pressione sui prezzi al consumo. Emerge anche un possibile stop ai rialzi nel mese di settembre in attesa di comprendere il reale effetto delle manovre dai dati macroeconomici. Questo non è piaciuto ai possessori di dollari.

La BCE dal suo blog ha comunicato al mercato le sue reali intenzioni. Madame Lagarde ha indicato nell’estate il momento migliore per alzare i tassi anche se non traspare tutta questa fretta di uscire dal Quantitative Tightening. Dopo 10 anni praticamente di perenne politica monetaria espansiva rimuovere gli stimoli troppo in fretta può provocare scossoni importanti sui mercati e quindi va usata prudenza secondo la BCE. Ma qualcosa per contrastare l’inflazione va fatto e per questo i mercati swap prezzano 150 punti base di rialzo entro 12 mesi con il primo ritocco già a luglio.

Questi tentennamenti hanno favorito gli spread tra periferici e core la cui corsa era stata quasi ininterrotta per questa prima parte dell’anno.

Tecnicamente l’euro riesce ad allontanarsi dalla parità e punta verso le prime resistenze di rilievo.

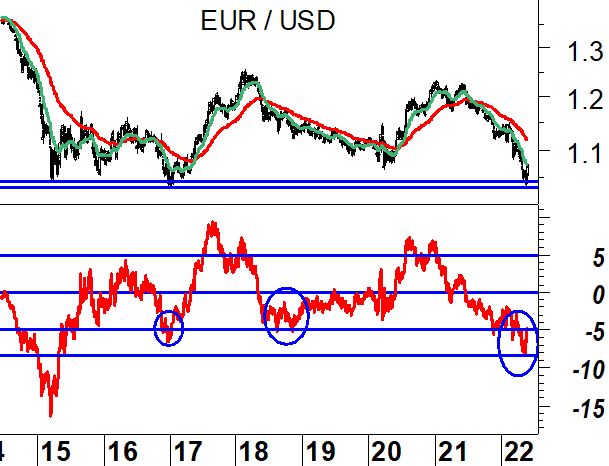

Il movimento di EurUsd è stato generato da un mix di divergenze tra prezzi e oscillatori che si sono combinate ad un palese ipervenduto che necessitava di veder riequilibrate un po’ le quotazioni. Adesso di palesano all’orizzonte le prime importanti resistenze. In successione la media mobile a 100 giorni di 1,095 e poi la down trend line partita un anno fa e che unisce in modo piuttosto regolare i massimi decrescenti di questo periodo. Il livello di resistenza in questo caso si posiziona attorno a 1,11. Solo un superamento di queste importanti soglie di resistenze cambierebbe lo scenario. Abbiamo però dei dubbi che questo possa avvenire, almeno per ora.

Era dal 2015 che EurUsd non si allontanava così tanto dalla media mobile a 200 giorni. Ben sintetizzato dall’indicatore price oscillator, un allontanamento percentuale del 10% dalla resistenza dinamica combinato alla solidità dei supporti statici ben visibili a livello grafico, ha creato le premesse quanto meno per un rimbalzo che potrebbe proseguire nelle prossime settimane verso i livelli sopra citati. Per l’euro ci sono buone premesse per vivere una prima parte di estate sugli scudi.