La pubblicazione dei verbali relativi all’ultimo FOMC ha confermato come Powell e soci preferiscano la prudenza a tagli più aggressivi sui tassi. Vero che l’inflazione sta continuando a raffreddarsi ma la crescita economica e il mercato del lavoro tutto sommato snobbano le previsioni di recessione arrivate dopo la lenzuolata di dazi trumpiana sui quali ora pesa la bocciatura della Corte Suprema. Negata al Presidente l’autorità di imporre tariffe doganali. Per ora avvolte nel mistero le conseguenze sui dazi già incassati e sugli accordi commerciali chiusi nei mesi scorsi. Intanto Trump minaccia dazi globali aggiuntivi del 10%.

Il mercato del lavoro americano ritrova tensioni sui salari a causa della scarsa offerta di lavoro per la minor presenza di immigrati e questo potrebbe essere un buon motivo per non abbassare i tassi almeno fino a giugno. Questo pensano i mercati che vedono politiche monetarie più hawkins in altre parti del mondo come Australia, Norvegia e Nuova Zelanda.

Si raffredda intanto l’inflazione nell’Eurozona con la Francia che ha visto scendere su base mensile i prezzi al consumo con rumors che darebbero Lagarde alle dimissioni prima delle elezioni francesi dell’anno prossimo. Fattori che hanno leggermente indebolito l’euro.

Il mercato azionario americano, intanto, si mette in coda quanto a performance nel 2026 e nell’ultimo anno, lasciando strada ad altre geografie.

Un atteggiamento che sta cominciando, seppur molto lentamente, a incidere sulla quota di market cap globale dell’America, una porzione percentuale che dovrebbe scivolare ancora più in basso nei prossimi mesi stando ai segnali di debolezza forniti dal Dollar Index.

Una simbiosi che negli ultimi mesi sta tardando a manifestarsi e che probabilmente trova proprio nei supporti di lungo periodo raggiunti dal Dollar Index un fattore di freno al disimpegno dagli asset americani. Dovessero cedere questi supporti (e l’euro salire sopra 1.20) la rotazione geografica prenderebbe ancora più vigore.

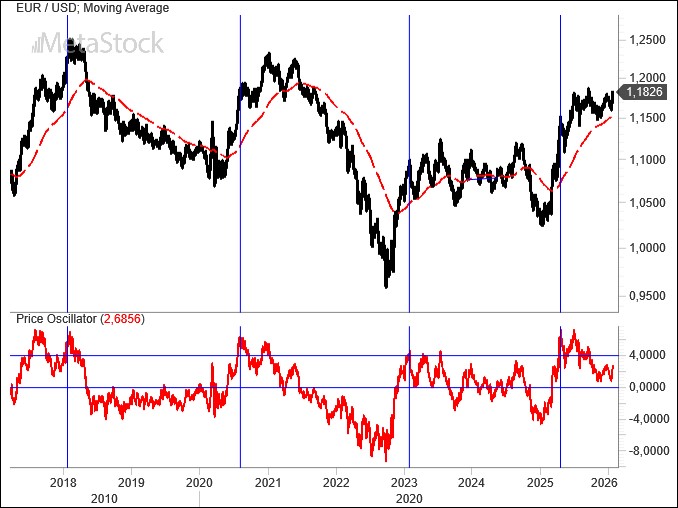

Tecnicamente poco da segnalare su EurUsd nonostante il caos dazi. Il mercato rimane molto incerto sul da farsi. Il tasso di variazione a 18 mesi sarebbe compatibile con un massimo primario come è sempre accaduto dal 2010 in avanti. Le due gambe rialziste sappiamo poi che a 1.19 si eguagliano in ampiezza e quindi lo scalino da superare appare importante per disegnare l’intera strategia 2026.

Dollaro che offre poca fiducia agli investitori ora con ancora più incertezza a causa del destino della politica dei dazi, ma euro che non appare capace di forzare livelli tecnici oltre i quali si aprirebbero scenari completamente nuovi che potrebbero costringere la BCE a muoversi sui tassi per raffreddare la forza della moneta unica. Risultato, stallo assoluto.

Il Dollar Index sembra confermare la volontà emersa la scorsa settimana di ritornare almeno a testare le resistenze posizionate poco sotto quota 100. La bear trap è stata smascherata e ora il mercato potrebbe tentare di riposizionarsi su livelli più elevati ripianando gli eccessi che si erano venuti a creare nelle scorse settimane. Se questo sarà l’inizio di una reazione lo scopriremo solo con il test delle resistenze. Per il momento quello in corso viene considerato un mero movimento correttivo.

Stati Uniti che certificano la jobless recovery del proprio tessuto economico con una creazione di posti di lavoro a gennaio superiore alle attese, ma una netta revisione dei nuovi occupati sull’intero 2025. L’inflazione continua il suo processo di raffreddamento a gennaio registrando un aumento del 2,4%.

Europa alle prese con le solite divisioni politiche tra alleati che vogliono un maggiore federalismo e altri che preferiscono una maggiore ingerenza di Bruxelles negli affari interni soprattutto su temi come difesa e debito. BCE attendista.

EurUsd che ancora una volta sfida le resistenze di 1.19 prima di ritracciare. Anche il Dollar Index su supporti cruciali.

Un dato sull’occupazione agrodolce negli Stati Uniti permette al dollaro di rintuzzare l’ennesimo attacco alla zona di 1.19.

Con un numero di posti di lavoro creati doppio (130 mila) rispetto alle attese e una disoccupazione scesa al 4.3%, il mercato del lavoro di gennaio ha fatto sorridere l’amministrazione americana. Ma c’è un però. L’intero numero di posti creato nel 2025 è stato nettamente rivisto al ribasso confermando la natura di jobless recovery della congiuntura attuale. Altro dato che ha fatto storcere il naso è che al netto dei posti di lavoro creati nel settore ospedaliero, del tempo libero e governativo, c’è stata una decrescita di posti di lavoro. Una dinamica che va avanti dal 2023 e che sicuramente rappresenta un’incognita sulle prospettive future dell’occupazione visto anche l’avvento dell’AI.

Altro dato importante della settimana quello sull’inflazione. I prezzi al consumo di gennaio sono aumentati del 2,4%, meno del 2,7% di dicembre elemento che ha fatto scendere i rendimenti decennali americani tornati vicino al 4%.

Tanto materiale per una Federal Reserve che il mercato prevede sempre con un paio di taglio nel costo del denaro nel corso dei prossimi mesi con l’avvento del nuovo Presidente da maggio in avanti. Il mercato stima un nuovo taglio nei tassi da parte della FED nel mese di giugno.

Intanto la Camera americana sfida apertamente Trump approvando una risoluzione che prevede l’abolizione dei dazi verso il Canada grazie al voto di sei repubblicani in aperto dissenso con il Presidente. La risoluzione mira a porre fine allo stato di “emergenza nazionale” dichiarato da Trump nel febbraio 2025 e rappresenta una prima crepa nel sostegno al presidente. Le elezioni di mid terms si avvicinano e il tycoon deve cominciare a prendere atto di una parziale perdita di consenso elettorale.

Un terzo massimo crescente per EurUsd e l’ennesima faticosa opera di ricopertura da parte di un mercato che fatica ad accettare l’idea di un biglietto verde che supera 1,2 nel rapporto con l’euro.

Comincia a farsi largo l’idea di una correzione più sostaziosa su EurUsd se anche nelle prossime settimane i tentativi di scavalcare le resistenze dovessero risultare vani. A quel punto prenderebbe corpo l’ipotesi di un periodo correttivo più profondo con direzione 1,15. La chiusura di settimana rende comunque ancora attuale l’ipotesi di un nuovo assalto alle resistenze soprattutto ora che i tassi americani appaiono in ridimensionamento.

Se per EurUsd lo scoglio di resistenza di 1,19/1,20 rimane in questo momento ostico da superare almeno fino alla fine del mese dove la stagionalità sorride al biglietto verde, sul Dollar Index la forza ritrovata dallo yen comprime nuovamente il valore del dollaro.

Il ghiaccio sul quale poggia la valuta americana è sottile. Se 1,19 rappresenta il livello cruciale nel rapporto con l’euro, sul DXY è 96,5/96,8 il punto critico.

Nell’estate scorso per ben due volte il mercato ha sollecitato il supporto, sfondato solo marginalmente a fine gennaio per il crollo dello yen.

Dopo una rapida ricopertura siamo di nuovo a ridosso del supporto. Uno sfondamento questa volta sarebbe fatale per il biglietto verde.

La BCE come previsto ha lasciato invariati i tassi al 2% confermando indirettamente che l’euro forte non rappresenta un problema. Anzi, aiuta a contenere le spinte inflazionistiche di una domanda interna che sta trainando la crescita dell’Eurozona.

Secondo uno studio BCE una crescita del 10% nel valore dell’euro riduce l’inflazione di circa 25 punti base dopo 12 mesi.

L’ultimo trimestre del 2025 ha visto crescere i consumi oltre le attese dello 0,3% con la disoccupazione in calo al 6,2%. Germania, Spagna e Italia sono cresciute più delle previsioni e questo serve anche per contestualizzare le recenti dichiarazioni di Merz circa l’effettiva forza dell’euro. Che per ora non ha inciso troppo sulla ripresa economica.

Anche in Gran Bretagna i tassi sono rimasti invariati ma qui il mercato pensa che la BOE a breve taglierà e questo ha contribuito a zavorrare la sterlina.

Economia che invece si fa beffe della politica monetaria (dando ragione a Powell e la FED sul mantenimento dei tassi al livello corrente) è quella americana. L’ISM manifatturiero è salito ai massimi da agosto 2022 sopra i 50 punti. Il rapporto tra nuovi ordini e scorte ha raggiunto il punto massimo da luglio 2021. Il sottoindice relativo all’occupazione migliora. Il sottoindice relativo ai prezzi pagati aumenta leggermente.

Tutti numeri che giustificano una risalita dei rendimenti decennali americani oltre il 4,25% offrendo un paracadute al biglietto verde che chiude in parte quella divergenza che si era venuta a creare con lo spread Usa-Germania in moderato allargamento da dicembre.

Gli amanti della tecnica delle candele giapponesi riconosceranno indubbiamente la figura di shooting star (stella cadente) che si è venuta a formalizzare alla fine della scorsa settimana dopo il tentativo di break di 1,19 da parte di EurUsd.

Tra nuovo Presidente della FED, ma soprattutto dati macro molto solidi, il dollaro ha così scongiurato quella rottura tecnica rialzista che aprirebbe uno squarcio nel futuro del biglietto verde.

Sappiamo da tempo che 1,19 rappresenta, forse ancora più di 1,20, un livello di resistenza importante. Qui la gamba rialzista cominciata nel 2025 eguaglia in ampiezza quella 2022-2023. Ma poco sopra troviamo anche il 38,2% di ritracciamento dell’intero ribasso di EurUsd cominciato nel 2008.

Ecco spiegato perché il mercato indugia su questi livelli. Il primo tentativo è fallito, da vedere se si tratta di un rinvio oppure di un segnale concreto di ritorno dei compratori sul biglietto verde. Al momento il nostro scenario preferito vede il dollaro americano ancora poco attraente in un ideale portafoglio di valute ex euro.

Se quella su EurUsd di fine gennaio è stata una bull trap lo scopriremo molto presto, precisamente nel momento in cui il cambio tornerà eventualmente a testare la zona di supporto di 1,15, violandola al ribasso. In quel caso avremo la conferma che il movimento dell’euro arrestato in prossimità di resistenze critiche come visto sopra, è stato una esasperazione di un rialzo destinato ad invertire rotta. Solo se il cambio scenderà sotto 1,15 la view sul biglietto verde cambierà favorevolmente.

Per l’ennesima volta il Presidente americano ha tentato di forzare la mano ai propri partners economici e militari nel tentativo di andare a una trattativa favorevole agli Stati Uniti.

Sulla questione groenlandese Trump ha però alzato troppo l’asticella scatenando reazioni da parte di alleati storici come il Canada e l’Europa pronti a risolvere la questione sullo stesso terreno minacciato dal tycoon, ovvero i dazi. Tutto ciò con un non irrilevante ingrediente che ha fatto desistere il Presidente dall’andare avanti.

Il debito americano per oltre il 40% della sua composizione è in mano alle istituzioni europee e lunedì evidentemente qualcuno deve aver pensato di servire sul piatto della trattativa proprio la vendita dei Treasuries.

Risultato, rendimenti decennali sui Treasuries schizzati al 4,3% e dollaro vicino a 1,18 contro euro. Alla fine Trump sembra essere sceso a miti consigli accettando l’intervento Nato in Groenlandia e accordi sullo sfruttamento dei ricchi giacimenti di terre rare. Per ora può bastare ma gli ex amici europei e canadesi non si fidano. Sicuramente il ciclone Trump non si fermerà qui e nuove puntate sono da mettere in preventivo.

Intanto vanno avanti in seno alla Casa Bianca le trattative per sostituire Powell alla Casa Bianca. Ancora riservo sul nome del futuro Presidente della FED che immaginiamo sarà più vicino alle posizioni di Trump e quindi ad un approccio meno hawkins sui tassi. L’economia però male non va e la questione è tutt’altro che semplice da attuare.

Per quello che riguarda l’Europa sul fronte economico nonostante tutte le turbolenze l’indice Zew tedesco conferma i miglioramenti in atto nel Vecchio Continente e nella stessa Germania che ha messo in archivio un quarto trimestre migliore delle aspettative.

Non servono analisi particolarmente complesse su EurUsd per capire cosa è successo lunedì scorso con una reazione molto limpida del mercato al tono dello scontro tra USA e Europa.

Il dollaro stava avvicinandosi ad un punto di supporto cruciale in zona 1,15 al di sotto del quale si poteva tranquillamente pronosticare un ritorno a 1,12 in un contesto benevolo per il biglietto verde.

Nulla di tutto ciò, ma oltretutto una debolezza del dollaro coincisa con un rialzo dei rendimenti americani a lunga scadenza, segno di capitali in uscita probabilmente dagli asset USA.

Un avvertimento al tycoon? Vedremo, certo per Trump potrebbe essere molto pericoloso portare EurUsd a “sfidare” le resistenze di 1.19.

Un superamento sarebbe fortemente bullish per i prossimi mesi primaverili in cui verrà meno il supporto stagionale per il biglietto verde.

Forse però i tempi per un break rialzista di EurUsd non sono ancora maturi.

Questo sembra suggerire il price oscillator, un indicatore che misura la differenza tra prezzo spot e media mobile a lungo termine.

Come si può apprezzare graficamente un price oscillator che supera certi livelli segnala la necessità di rifiatare per il cambio, non necessariamente un top primario immediato.

Questo è accaduto nei mesi scorsi con l’indicatore prima in ipercomprato e poi in divergenza con il cambio che ha agevolato l’avvio di questa fase laterale.

Fase che sta gradualmente riposizionando EurUsd sulla media mobile.

Dovesse esserci uno sfondamento verso il basso l’approccio verso il biglietto verde si farebbe più positivo ma al momento questo scenario ci sembra improbabile e non possiamo escludere un clamoroso break verso l’alto con nuovi ambiziosi obiettivi rialzisti per la primavera.

Settimana densa di eventi macro negli Stati Uniti.

Ma l’avvio di settimana ha visto subito come top news la messa sotto indagine del Presidente della FED Powell per i costi della nuova sede della banca centrale, già più volte invocata da Trump come uno dei punti più oscuri della guida di Powell. il rischio di un progressivo smantellamento dell’indipendenza della FED rappresenta un fattore che remerebbe in teoria contro il dollaro che però in settimana ha conosciuto anche l’atteso dato sull’inflazione di dicembre e soprattutto il giudizio della Corte Suprema sui dazi.

L’inflazione statunitense continua il suo lento degradare verso l’obiettivo 2% della FED con il tasso core che a dicembre è cresciuto al passo più basso da marzo 2021 (2.6%). Il mercato sconta per certo però un nulla di fatto nel FOMC del 28 gennaio mentre si moltiplicano le speculazioni sulla futura guida della FED visto che proprio Powell a maggio terminerà il suo mandato.

Bene anche il mercato del lavoro con i sussidi alla disoccupazione che inaspettatamente sono scesi la scorsa settimana.

Ma indubbiamente a tenere banco sullo sfondo sono soprattutto gli eventi geopolitici dove si intrecciano anche gli interessi europei, cinesi e medio orientali.

Dopo il Venezuela sembra adesso essere il turno dell’Iran con le rivolte popolari che mettono a rischio il regime che sta reagendo con una repressione molto violenta.

Passa in secondo piano anche la questione ucraina visto che per l’Europa si apre il fronte groenlandese con le mire di Trump sull’isola più grande del mondo sotto il controllo della Danimarca e comunque della Nato. L’invio di un piccolo contingente di forze militari pan europee rischia di aumentare le tensioni con gli USA.

Una serie di eventi che per il momento non hanno scalfito l’ottimismo di mercati azionari a nuovi massimi storici mentre è stallo sul mercato obbligazionario. Il dollaro invece riprende ancora qualche posizione sull’euro tornando in zona 1,16.

Da inizio anno EurUsd ha avuto praticamente una sola direzione che è stata quella moderatamente ribassista. Il ritorno di interesse sul biglietto verde ha motivazione di sentiment (c’era troppo ottimismo attorno al dollaro) e di stagionalità (gennaio e febbraio storicamente sono mesi favorevoli al biglietto verde).

Una tendenza che prosegue e che troverà nella linea di supporto di 1,15 il punto cruciale sul quale si potranno definire nuove strategie tattiche su EurUsd.

Non escludo un interessamento di questa zona di prezzo nelle prossime settimane.

L’ipercomprato estivo su EurUsd sta lasciando spazio ad una lunga fase laterale che normalizza il sentiment di operatori troppo esposti al lato long euro.

Un movimento, quello del cambio, che idealmente potrebbe portarci fino ai supporti di 1,124 dove probabilmente i compratori di euro si riaffaccerebbe in modo più convinto a quel punto con una condizione di oscillatori decisamente meno “estrema” rispetto ai mesi precedenti.

Per le prossime settimane sono quindi due i livelli sui quali potrebbe essere opportuno ricominciare ad accumulare posizioni long di euro, 1,15 e 1,124.

La destituzione del Presidente venezuelano Maduro ha aperto nuovi scontri geopolitici all’interno di un sistema già di per sé teso. Russia e Cina immediatamente hanno sollevato critiche all’azione americana di sostituire la guida venezuelana prendendo praticamente una sorta di controllo politico e commerciale del paese, soprattutto per quello che riguarda il controllo delle risorse naturali.

Ma Trump sta alzando il tiro anche nel tentativo di preparare un possibile giudizio avverso proveniente dalla Corte Suprema sui dazi, ma pure sui file del caso Epstein che potrebbero vederlo coinvolto.

Il Presidente ha così allargato le sue mire verbalmente su altri paesi del Sud America come Messico e Colombia, ma anche sulla Groenlandia, territorio sotto il controllo politico danese ma che gli Stati Uniti vorrebbero “acquistare” perché ricco di materie prime e nelle mire di Russia e Cina. Il confronto-scontro con l’Europa dopo la questione ucraina rimane sul campo.

I dati americani confortano soprattutto lato non manifatturiero. L’Ism servizi è risultato ben superiore alle aspettative, in crescita rispetto al mese precedente. Soprattutto, è apparsa convincente la componente anticipatrice dei nuovi ordini, ai massimi degli ultimi quattordici mesi. In raffreddamento anche la componente dei prezzi pagati e questo è un messaggio rassicurante per una FED che può contare anche su una disoccupazione in calo, mentre i posti di lavoro creati a dicembre non sono stati più di 50 mila.

Il dato di inflazione in Eurolandia ha fissato nel 2% il dato su base annua, in perfetta sintonia con i tassi ufficiali. Mercati che finora hanno dato credito a Lagarde la quale ha promesso stabilità nella politica monetaria. Di questo non ne ha beneficiato l’euro che ha ripiegato fino a 1,16.

Certamente indispone questa incapacità della moneta unica di salire ulteriormente oltre le resistenze, ma sappiamo anche che fino alla fine di febbraio la stagionalità sorride al dollaro.

Il cambio più importante del pianeta non è riuscito in questo inizio di anno ad avere ragione delle resistenze. Un sentiment eccessivamente favorevole all’euro combinato a una stagionalità sfavorevole agevolano un processo di trading range che troverà in zona 1,15 un primo momento della verità. Qui passa la neck line di un potenziale testa e spalla che, se violata riporterebbe EurUsd fino a 1,125 con possibile estensione fino a 1,105 il 38,2% di ritracciamento di tutto il bull market recente.

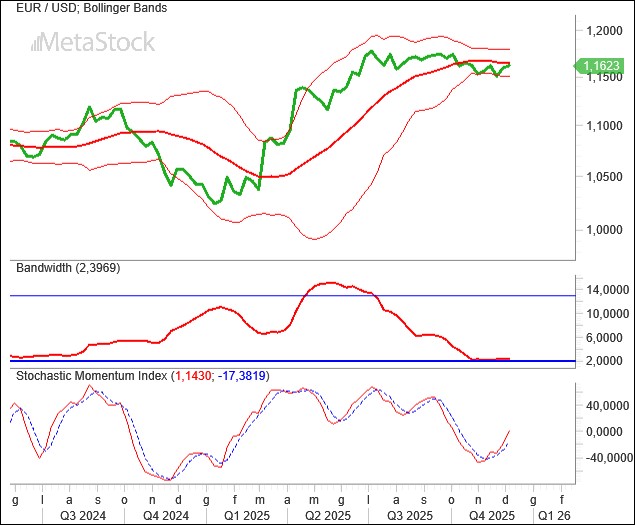

Un fattore che rimane sotto traccia, ma dagli effetti potenzialmente esplosivi per EurUsd, è quello di una volatilità che rimane molto compressa. Le bande di Bollinger ancora una volta confermano, con la vicinanza tra bande superiori e inferiori che fanno risaltare un trading range che potrebbe uscire da qualsiasi lato avviando un nuovo trend nel 2026. Permangono valide le indicazioni di tenere sotto stretta osservazione 1,19 e 1,15 come i due livelli oltre i quali la volatilità su EurUsd potrebbe avere qualcosa da dire.

In assenza di dati macro causa festività natalizie e di fine anno e in attesa delle nuove informazioni che arriveranno dai mercati nelle prossime sedute, può essere interessante fare una sintesi di un interessante report di J.P.Morgan pubblicato a fine 2025.

J.P.Morgan ha espresso la sua opinione sul futuro del dollaro americano. Dopo un ciclo rialzista di circa 14 anni culminato a inizio 2025 con un cambio effettivo reale ai massimi dagli anni ’80, il dollaro ha imboccato secondo gli analisti americani una nuova traiettoria ribassista che dovrebbe proseguire nei prossimi anni, salvo shock disordinati.

La forza del dollaro è stata alimentata da tre pilastri: crescita statunitense superiore al resto del mondo, migliori rendimenti reali e straordinaria performance dell’azionario USA, fiducia nelle istituzioni (stato di diritto, indipendenza della Fed, ruolo del dollaro come bene rifugio).

Questi pilastri stanno però cambiando. I dazi USA e la minore apertura commerciale ridurranno nel tempo il disavanzo delle partite correnti e quindi la domanda USA di beni esteri, costringendo Paesi come Cina e Germania a stimolare la domanda interna e trattenere più capitale “in casa”, invece di reinvestirlo in asset denominati in dollari. Allo stesso tempo, la reflazione in Giappone e il rialzo dei rendimenti locali incentivano gli investitori giapponesi, principali detentori stranieri di Treasury, a rimpatriare capitali, indebolendo ulteriormente il dollaro. E poi c’è la FED e il rischio che il suo nuovo Presidente non prenda decisioni indipendenti dagli umori di Trump. Ma anche il ruolo delle criptovalute come potenziale mezzo di pagamento concorrente al dollaro è messo tra i fattori di rischio per un biglietto verde che dovrebbe secondo JPM progressivamente indebolirsi.

Stimato in circa un 7% di eccesso di valutazione rispetto all’euro, gli analisti americani confermano l’opportunità di coprire parte degli attivi in dollaro nonostante un costo dell’hedging che sta scendendo ma rimane storicamente elevato.

Considerando che la preferenza relativa anche di valutazioni per le borse ex US tende storicamente a coincidere con una debolezza della valuta locale e che lo status di bene rifugio non pare essere in questo momento una caratteristica del biglietto verde, una minor esposizione al dollaro pare essere il messaggio di sintesi finale di questa analisi in buona parte condivisibile ma che dovrà passare per conferme di prezzo da parte del mercato.

Sotto il profilo squisitamente tecnico EurUsd ha fatto quello che doveva nel 2025. La gamba di rialzo sviluppata nel corso dell’anno è stata pari a quella 2022-2023 eguagliandola in ampiezza proprio a 1.19.

Era inevitabile una fase di stallo di fronte ad una resistenza così importante e quello che non dovrà succedere per l’euro sarà scendere sotto l’area di 1.12.

Ogni puntata verso il basso di EurUsd teoricamente rappresenterà una finestra di opportunità per coprire il rischio cambio dollaro, mentre uno strappo sopra 1.19 interromperebbe definitivamente una fase laterale preludendo a un 2026 ancora negativo per il biglietto verde.

Manca l’evento formale, ma se si dovesse verificare il break ribassista della up trend line che guida il rialzo del dollaro dal 2011 avremmo una quasi certezza temporale su quando arriverà quello che si preannuncerebbe come un minimo di assoluto spessore per il biglietto verde.

Un ciclo di lunghissimo termine ci dice che ogni 200 mesi circa il dollaro ha realizzato nella sua storia un bottom dal quale sarebbe ripartita una rabbiosa reazione.

Nella primavera del 2028 potremmo cominciare ad affilare le armi per andare lunghi di dollari se dovesse cedere quella zona di supporto di 96/97 attualmente interessata dal mercato.

Il cambio di guardia alla FED nel primo semestre del 2026 potrebbe essere il market mover ideale per suscitare una debolezza più forte sul dollaro.

Donald Trump voleva di più, ma Powell ha concesso solo 25 punti base di riduzione nel costo del denaro, decisione ampiamente scontata dai mercati da diverse settimane. La cautela serpeggia nel FOMC e fino a maggio, data in cui si insedierà il nuovo Presidente della FED, non si dovrebbe andare oltre un solo taglio nei tassi che scenderebbero quindi al 3.5% in attesa del cambio di guida probabilmente filo trumpiana e quindi decisamente più orientata alla riduzione del costo del denaro.

A frenare la banca centrale nel compiere mosse più aggressive la carenza di dati causa shutdown, ma anche un’inflazione che come ha dimostrato il deflatore del Pil fatica ad allontanarsi dalla zona 3% (ultimo dato 2.8%).

Da capire quanto tutto ciò sia effetto dazi, oppure effetto di un’economia ancora surriscaldata sul fronte immobiliare e finanziario visto il recente nuovo ritocco dei massimi storici da parte dei mercati. Quello che preoccupa la FED è un persistere dei tassi a lunga scadenza sopra il 4%, segno che il mercato vede tensioni inflattive nel medio periodo.

A questo si aggiunge una persistente tensione sul mercato del lavoro a causa del minor afflusso di immigrati che alza il costo del lavoro e le tensioni salariali.

Fin da subito la Federal Reserve si impegnerà ad acquistare sul mercato titoli a breve scadenza inizialmente per 40 miliardi di dollari (poi progressivamente meno), e fino ad aprile. Un nuovo QE non tanto necessario per creare liquidità ma per ricostituire le riserve bancarie e gestire meglio le recenti tensioni sul mercato della liquidità overnight.

A tenere banco però sono soprattutto le tensioni con gli ormai ex alleati europei stando alle dichiarazioni di Trump. Una pericolosa escalation attorno alla questione bellica ucraina che stando al piano di pace concordato tra Russia e Usa metterebbe ai margini l’Europa e costringerebbe l’Ucraina a una sostanziale resa.

Tensioni che proseguono e che rischiano di minare il processo di ripresa in corso ben rappresentato dalla contrazione dello spread tra rendimenti americani e tedeschi ormai arrivato ai minimi degli ultimi 2 anni sotto quota 140 punti base. Elemento di mercato che fa però bene all’euro.

Sapevamo che dicembre sarebbe stato un mese tradizionalmente positivo per l’euro e la regola si sta confermando. A trascinare al rialzo la moneta unica europea non solo il taglio dei tassi americano a fronte di tassi in Europa stabili o addirittura visti in aumento da alcuni esponenti BCE nel corso del 2026, ma anche una contrazione dello spread di rendimento tra tassi decennali americani e tedeschi, indicatore a cui è sempre molto legato l’andamento di EurUsd.

Come vediamo dal grafico lo spread è ai minimi degli ultimi 2 anni e chi sembra in ritardo nell’aggiustamento di prezzo pare proprio EurUsd che dovrebbe posizionarsi a livelli superiori rispetto a quelli attuali, almeno stando a queste metriche.

Dal punto di vista tecnico non sembrano esserci grandi dubbi. EurUsd ha formalizzato una figura di testa e spalla rialzista che dovrebbe alimentare un rialzo capace di spingere il cambio fino sotto i massimi di area 1,18/1,185 nelle prossime settimane. La stagionalità, come detto, è favorevole all’euro, gli oscillatori sono ben impostati per un ulteriore allungo ed ora anche l’analisi grafica sembra supportare questo movimento.

L’imminente taglio dei tassi da parte della Federal Reserve questa settimana è circondato da diversi dubbi su quanto poi sarà seguito da nuove manovre espansive nel corso del 2026.

Nelle ultime settimane il ritorno dei dati macro dopo lo shutdown e qualche dichiarazione contrastante da parte di esponenti FED ha riacceso la speculazione attorno ad un nulla di fatto addirittura fino a maggio, mese in cui Powell abbandonerà la guida della FED.

I rendimenti a lunga scadenza non sono riusciti a scalfire la soglia del 4% e questo potrebbe essere effettivamente un viatico per una pausa da parte del FOMC.

In realtà dati macro come l’Ism servizi hanno confermato una ripresa in corso sorprendendo verso l’alto con la componente prezzi in ulteriore raffreddamento.

Opposto però l’andamento dell’ISM manifatturiero sceso ai minimi da 6 sei mesi a questa parte e deludente pure la produzione industriale. A quanto pare, i dazi non hanno riacceso l’industria americana della manifattura.

Il mercato del lavoro non sembra in tensione stando alle richieste settimanali di sussidi alla disoccupazione. I prezzi faticano però a rientrare verso l’obiettivo del 2% come confermato dal PCE uscito a +2,8% a novembre. Dato core in rialzo del 2,8%.

In Europa gli indici anticipatori Pmi hanno fornito risposte confortanti salendo ben oltre i 50 punti con l’inflazione che a sua volta in modo inatteso è risalita al 2.2%. La BCE non si muoverà a questo punto sui tassi di interesse.

L’incertezza americana, assieme al ritrovato sentiero di moderata crescita europea, riporta il denaro sull’euro che torna a puntare le resistenze su EurUsd come vedremo tra poco.

Mettiamoci la stagionalità, mettiamoci il taglio dei tassi della FED e la prospettiva di una guida più dovish nel 2026, mettiamoci la necessità di ripianare i bilanci federali tinti di rosso negli ultimi anni, ma per il dollaro ancora non sembrano intravedersi buone motivazioni per rimanere o andare lunghi.

La volatilità su scala settimanale è decisamente compressa come possiamo apprezzare dalla vicinanza dei due estremi delle bande di Bollinger, superiore ed inferiore. Sopra 1,18 oppure sotto 1,15 qualcosa di importante dovrebbe accadere e quindi meglio stare all’erta.

A giudicare dall’impostazione assunta da un oscillatore di momentum come l’SMI il movimento prossimo dovrebbe essere verso l’alto permettendo all’euro un nuovo assalto a quella zona di 1,19/1,20 ora più agevolmente raggiungibile grazie ad un sentiment più equilibrato su euro e dollaro.

Vogliamo riproporre il grafico giornaliero di EurUsd perché proprio qui si vedono chiaramente le intenzioni di mercati che hanno già forzato la down trend line di breve periodo completando una figura di testa e spalla rialzista che dovrebbe condurci almeno a 1,18 nelle prossime sedute FED permettendo.

A quel punto anche l’ipotetica figura di testa e spalla, stavolta ribassista con impatti di medio periodo, andrebbe in soffitta definitivamente e il raggiungimento di nuovi massimi sarebbe gioco facile per la moneta unica europea che a quel punto potrebbe guardare al 2026 come anno in cui piazzare un colpo fatale al dollaro americano.

La festa del Ringraziamento dovrebbe essere salva. La fine dello shutdown firmata da Donald Trump avverrà con una contestuale riapertura delle attività federali e con diversi dipendenti pubblici che potranno tornare al lavoro, ma anche con gli aiuti alimentari a tante famiglie in stato di bisogno che potranno ritornare a essere depositati sui conti correnti.

Per chi sta sui mercati saranno soprattutto i dati macroeconomici assenti da molto tempo a essere osservati con estrema attenzione. Soprattutto i dati sull’occupazione si teme daranno risposte non positive vista l’inattività di diversi servizi federali con ricadute inevitabili anche su quelli privati.

Anche la Federal Reserve si metterà al lavoro per estrapolare tutte le informazioni che servono per arrivare al prossimo FOMC preparata e prendere la decisione migliore. Che potrebbe essere quella di un taglio dei tassi salvo rigurgito dell’inflazione di novembre, ma anche un nulla di fatto come diversi esponenti della banca centrale (e lo stesso mercato che sconta una probabilità del 50% di taglio) lasciano trapelare.

Una situazione di stallo che non ha influenzato i listini azionari dove si sta però assistendo ad una rotazione settoriale evidente con il ritorno dei farmaceutici e dello stile value a discapito del growth.

Nulla di nuovo dall’Europa dove l’indice Zew tedesco non ha mostrato numeri particolarmente incoraggianti ma che non cambieranno la decisione di stabilità della BCE nel prossimo meeting di politica monetaria. Chi taglierà a dicembre dovrebbe essere invece la Bank of England che attenderà la presentazione del budget di bilancio governativo a fine novembre prima di abbassare i tassi visto la stato abbastanza fiacco dell’economia britannica.

Osservando il grafico del Dollar Index, ovvero quell’indice che sintetizza il valore spot del dollaro contro le principali valute mondiali (l’euro ha il peso maggiore seguito dallo yen), vediamo come il bel tentativo di reazione del biglietto verde è naufragato proprio sul più bello.

Il doppio minimo di giugno-settembre sembrava essere in procinto di essere formalizzato con tanto di ipotesi di rally misurabile in circa il 3-4% verso l’alto, ma niente di questo è avvenuto. Un ripiegamento quello che stiamo vedendo che fa pensare a una trappola per tori per il Dollar Index, con la resistenza di quota 100 che si dimostra ancora invalicabile. Un ritorno nella parte bassa di questo range non è improbabile a questo punto.

Non è andato oltre i primi supporti di 1.15 EurUsd e questo, in un contesto stagionalmente favorevole al dollaro, fa riflettere.

Gli oscillatori si sono resettati e attendiamo la graduale ripresa delle pubblicazioni delle esposizioni net long e short sui mercati futures per capire dove si sono posizionati speculatori e arbitraggisti. Certamente il sentiment negativo verso il dollaro è decisamente ridimensionato e questo offrirebbe carburante all’euro per salire.

Intanto un oscillatore come lo Stochastic Momentum Index sembra offrire segnali bullish che potrebbero proiettare il cambio verso quell’area di 1,18/1,19 che ha fatto da prima barriera nel precedente tentativo dell’euro.