Le notizie arrivate dal fronte dazi sembrano confermare la volontà della Casa Bianca di giungere ad accordi definitivi entro la fine dell’estate. Anche il Giappone ha deciso di aderire alle richieste dell’amministrazione americana di maggior equilibrio nell’interscambio commerciale. Con tariffe in ingresso sulle merci nipponiche del 15% e investimenti sul territorio americano nei prossimi anni per una cifra di 550 miliardi di dollari, sembrerebbe essere accontentato il desiderio di Trump di portare agli elettori un risultato in grado nella teoria di migliorare i conti con l’estero. In cambio il Giappone otterrà vantaggi nell’import di quel richiestissimo riso oggi in crisi di offerta. Volano in borsa le cause automobilistiche giapponesi.

La trattativa sembra in dirittura d’arrivo anche con l’Unione Europea con i dazi fissati nella misura del 15% e investimento europei in America per 600 miliardi di dollari, ma il viaggio di Von der Leyen in Oriente sembra indicare la volontà della UE di cominciare a guardare altrove per offrire mercati di sbocco alternativi a quelle corporate europee che soffriranno inevitabilmente da questi nuovi equilibri commerciali.

Intanto Trump continua a martellare ai fianchi l’indipendenza della Federal Reserve con attacchi ormai quasi quotidiani al Governatore Powell colpevole, a detta del tycoon, di danneggiare l’economia e gli americani non abbassando i tassi di interesse come stanno già facendo nel resto del mondo. Peccato che Trump tralasci il particolare non irrilevante che l’inflazione rimane vicina al 3%, che lo stato dell’occupazione si mantiene ben intonato, e che nonostante rendimenti ancora elevati il dollaro americano ha perso da inizio anno quasi il 15%.

Intanto la BCE ha annunciato di aver mantenuto fermi i tassi di interesse come da previsioni al 2%. Probabile che lo stop perduri per il resto del 2025.

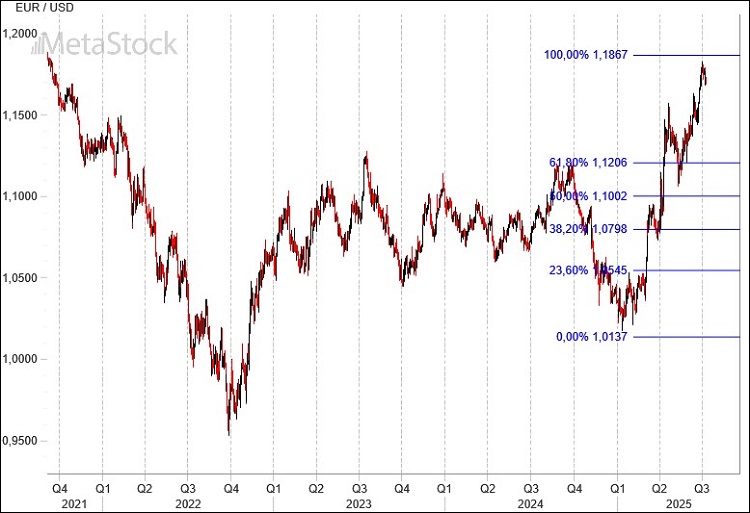

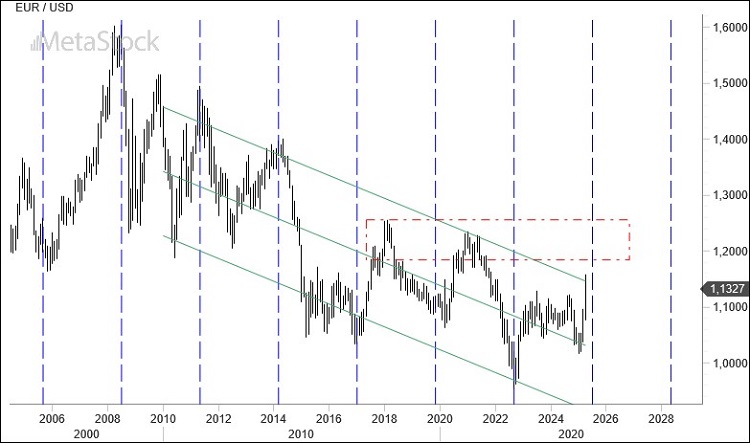

Siamo alla prova della verità per EurUsd ormai arrivato dove doveva arrivare, ovvero alle porte di 1,20. E se questo livello per una serie di motivi (neckline di un potenziale testa e spalla rialzista, identica estensione in ampiezza della prima gamba di rialzo 2022-2023 da parte della seconda gamba) è denso di significato, appare storicamente ancora più impattante quello che potrebbe succedere a EurUsd andando oltre. Se prendiamo come punto di riferimento il canale di regressione con tanto di deviazione standard che accompagnò il bear market di EurUsd fino all’inizio del secolo corrente, l’uscita da quel canalone diede la stura ad un movimento di ampia portata che capace di portare EurUsd fino a 1,60.

Senza aver obiettivi così ambiziosi, indubbiamente un break definitivo della resistenza posta in area 1,20 avrebbe come primo obiettivo intermedio 1,25, ma molto più probabilmente 1,30. Qui, infatti, la seconda gamba del rialzo risulterebbe pari a 1,618 volte la prima in una esemplare proporzione di Fibonacci.

Le bande di Bollinger, superiore ed inferiore, stanno cominciando a convergere e questo, dopo aver raggiunto un estremo, potrebbe essere una notizia confortante per il biglietto verde.

Negli ultimi due casi, infatti, una divergenza così ampia tra bande upper e lower ha dato il via ad una fase di consolidamento sfociato in una correzione vera e proprio oppure in una fase laterale. Al momento non sembra essere ragionevole pensare ad un cambio capace di scendere sotto i supporti di area 1,12/1,13 viste le previsioni sulla politica monetaria e commerciale americana bisognosa di rifinanziare corposi deficit di bilancio che non possono non transitare da una fase di dollaro debole. Ogni pull back di EurUsd sarà quindi utile per aumentare le posizioni long.

Ormai in Europa sembra che i tassi abbiano raggiunto un floor al di sotto del quale sarà difficile andare, almeno secondo il mercato che vede al massimo 25 punti base di taglio nei prossimi 12 mesi. E dire che non sono mancati gli esponenti BCE che hanno evidenziato come la bassa crescita, l’euro forte e la latitanza negli investimenti rischiano di portare il tasso di inflazione al 1%.

Ma per l’euro c’è ancora l’incognita dazi aperta. La lista di chi a partire dal primo agosto vedrà scattare sulle proprie merci i dazi è lunga e in continuo aggiornamento. Alcuni paesi noti come Giappone, Corea del Sud, Sud Africa, Canada e Brasile hanno già subito il preavviso che fra qualche giorno le merci in ingresso negli States e provenienti da quegli stati subiranno una tassazione che varia da paese a paese. Dal 25% del Giappone fino al 50% del Brasile la tagliola americana sarà importante.

Al momento solo Vietnam e UK hanno formalmente raggiunto un accordo (per la Cina siamo solo agli intenti) confermando il fallimento per ora della strategia trumpiana. Torna a salire il tasso effettivo di tariffe doganali applicate negli States stimate al 17.6%, il massimo dal 1934 e ben superiore al 2.4% di gennaio.

I riflessi sul dollaro si sono notati soprattutto alla luce di una maggiore incertezza sui tassi FED che a settembre dovrebbero scendere, a meno che la letterina sui dazi non rimetta a Powell le ali del falco anche per arginare la fuga dal dollaro.

I verbali dell’ultimo meeting FED hanno evidenziato che solo due membri erano a favore di un ribasso nei tassi già a luglio, mentre la maggioranza dei membri ritiene adeguato un approccio prudente di attese che naturalmente farà infuriare Donald Trump.

Se l’area di 1.20 sembra la candidata principale ad accogliere EurUsd nelle prossime settimane, non possiamo non annotare come il mercato si sia fermato in modo esemplare a poca distanza di 1,19, un livello di prezzo dove la gamba di rialzo partita nel 2025 da 1,01 eguaglia in ampiezza quella del periodo 2022-2023. Assieme alla valenza psicologica di 1,20 questa nota tecnica potrebbe essere utile per rafforzare l’idea di una pausa di riflessione nell’avanzamento del cambio.

EurUsd sembra ormai destinato ad andare a testare la zona di 1.20 prima di sciogliere le riserve sul suo futuro.

La mancata reazione degli ultimi giorni, a parte un marginale ritracciamento, fa pensare ancora ad una forza sottostante che potrebbe nel breve trovare il conforto solo da un sentiment eccessivamente negativo.

Analizzando il grafico su una scala trimestrale e utilizzando un indicatore come l’SMI (Stochastic Momentum Index), possiamo apprezzare l’entrata in territorio di ipercomprato pur mancando il formale segnale di inversione. Un segnale che nella storia di EurUsd ha sempre sancito la formazione di un top primario. Ma attenzione l’evento si è concretizzato sempre all’interno di un bear market.

Quando il trend invece guardava verso l’alto nel 2004 quel segnale produsse solo un periodo di appannamento per l’euro tra l’altro neanche particolarmente incisivo.

A distanza di due mesi dal Liberation Day di Trump grandi passi avanti nell’applicazione dei dazi e/o di eventuali accordi con gli altri competitor commerciali non si vedono.

La trattativa con la Cina è in stallo anche se una speranza si accende dopo l’annuncio di un nuovo incontro a Londra; stallo che al momento rimane anche verso l’Europa. Incombono decisioni di sospensione e ricorsi e l’incertezza regna sovrana dopo l’annuncio (l’ennesimo) di Trump di raddoppiare i dazi su acciaio ed alluminio.

L’evento macro più importante anche per comprendere quali strade potrebbe prendere la FED nei prossimi mesi rimane quello relativo ai dati sull’occupazione che ha confermato la creazione di quasi 140 mila posti di lavoro e disoccupazione al 4,2%. Qualche segnale di tensione si registra sugli stipendi cresciuti più del previsto.

Il dollaro subisce così nuovamente la pressione dei venditori complice anche una limatura dei rendimenti sui tratti più lunghi della curva. Verrebbe da dire che per fortuna Powell c’è visto che in assenza di un differenziale tassi così generoso il rapporto di cambio EurUsd si sarebbe già involato molto probabilmente oltre quota 1.20. A complicare il tutto per la stabilità del dollaro anche le forti tensioni che si registrano tra Trump e Musk dopo il burrascoso divorzio.

L’euro rimane in questo momento l’alternativa più credibile al dollaro e, come auspicato da Lagarde, un afflusso di capitali internazionali sulla moneta unica non sarebbe ostacolato da una BCE a quel punto anche facilitata nell’ultimo miglio sull’inflazione.

Banca centrale europea che come previsto ha tagliato i tassi al 2% sull’onda di dati di inflazione che confortano tale decisione.

Presa come modello da Trump (che si arrabbia di nuovo con Powell per la sua resistenza nel tagliare il costo del denaro), la BCE ha rivisto ulteriormente al ribasso le stime di inflazione per il 2025 adesso previste al 2%. Saremmo dunque di fronte oggi a tassi neutrali anche considerando la revisione al rialzo a +0.9% delle stime di crescita per l’anno in corso. Il futuro della politica monetaria europea adesso si fa più incerto.

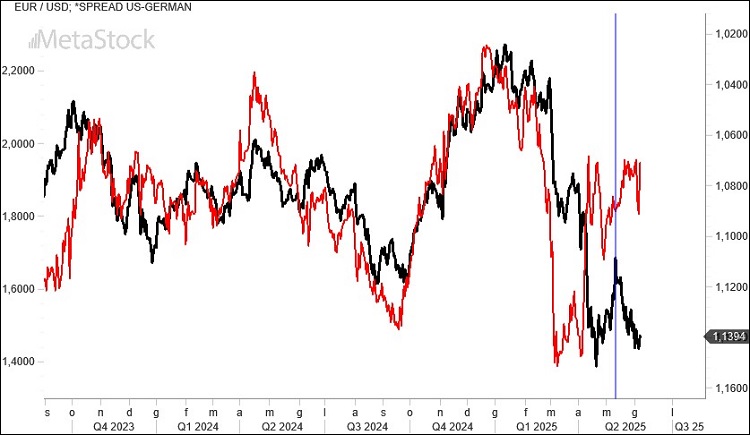

Nonostante una remunerazione crescente del dollaro rispetto a quella offerta dalla valuta europea, è stridente la divergenza con l’andamento del cambio EurUsd.

Il differenziale di tasso tra Treasury americani e Bund tedeschi si allarga, ma EurUsd (qui presentato su scala inversa) risale, ovvero il dollaro si indebolisce.

Un segnale che conferma come il mercato continui a richiedere un premio per il rischio superiore per investire in biglietti verdi oggi ritenuti più rischiosi del passato.

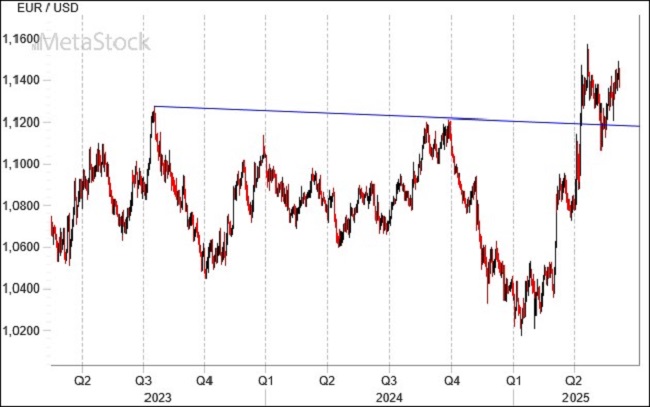

Dopo il break rialzista di aprile per EurUsd si è visto il più classico dei pullback a ridosso di quella che era una linea di resistenza ora supporto. E poi la ripartenza. Un segnale chiaro di non volontà del mercato per il momento di ritornare sui propri passi e che rafforza il valore dei supporti di area 1,12 ma al tempo stesso mette in discussione le resistenze di area 1,15.

Il cedimento di questo livello aprirebbe le porte ad un allungo fino a 1,20.

Il taglio del rating sul debito americano non ha prodotto gli stessi effetti di quasi 15 anni fa. All’epoca, nel 2011 ovvero quando S&P declassò il rating americano per la prima volta, la borsa perse il 7% mentre i rendimenti dei Treasury scesero alla ricerca del, sembra paradossale, porto sicuro.

Nulla di tutto ciò è accaduto lunedì scorso quando anche Moody’s è arrivata dopo 14 anni alla stessa conclusione ma innescando una reazione opposta, con borse indifferenti e rendimenti obbligazionari in salita.

Un’ascesa dei tassi che sembra contagiare anche paesi come il Giappone che ha visto salire i tassi trentennali sopra al 3%, il massimo degli ultimi 40 anni.

Il CBO (Congressional Budget Office) prevede nei prossimi 30 un’esplosione del rapporto tra debito e Pil in assenza di correttivi dal 98% al 155%; questo ha come conseguenza inevitabile la richiesta di un premio per il rischio più alto da parte del mercato aggravando il costo del servizio al debito. Sarà inevitabile il nuovo attacco di Trump ad un Powell che, come gran parte della FED, vuole vederci chiaro sugli effetti dei dazi su prezzi e occupazione.

Mentre il mercato si gode questa specie di limbo da dazi combinato ad un clima di attesa circa l’evoluzione del conflitto russo-ucraino, dalla FED infatti continuano ad arrivare segnali chiari sulla politica monetaria. Non si farà nulla almeno fino a settembre.

In Europa settimana chiusa con negatività dopo che Trump ha espresso la volontà di mettere nuovi dazi del 50% sull’import di merce dall’Europa se le trattative in corso non produrranno risultati. La BCE intanto rimane in attesa di dati che potranno dare la conferma circa l’opportunità di nuove manovre espansive sui tassi. Il riavvicinamento alla Gran Bretagna dopo la Brexit del 2016 è un segnale importante e di fiducia che sempre pesare sui favori che il mercato continua ad attribuire ad un euro che non sembra aver intenzione di cedere i supporti chiave di area 1,10.

Per il Dollar Index la zona di supporto poco sotto 100 ha fatto il suo lavoro anche considerando la solidità dei precedenti massimi del 2016 e del 2020. Era attesa una reazione che c’è stata anche se non siamo andati molto più in là dei minimi, segno di una debolezza strutturale del biglietto verde.

L’idea di una figura a “bandiera” che prosegue nella sua formazione rimane quindi in piedi con un dollaro che non dovrebbe andare a ritestare nel brevissimo i minimi in attesa della fine dell’estate quando potrebbero ripresentarsi pressioni in uscita dalla divisa statunitense più forti. Al momento il livello cruciale di supporto per il Dollar Index va posizionato attorno a 97, zona di transito della up trend line che sale dai minimi del 2011.

La media mobile a 50 giorni ha svolto un eccellente lavoro di contenimento rilanciando le quotazioni dell’euro. Anche i massimi del 2024 a fatica hanno contenuto la forza del biglietto verde ed ora si assiste ad un tentativo di interrompere la breve sequenza ribassista cominciata il 21 aprile.

Il fatto che la debolezza del dollaro sia arrivata in contemporanea con il taglio del rating americano e a fronte di tassi in rialzo indica una sfiducia degli investitori verso il debito americano.

Con la frase “Riteniamo che la linea attuale ci metta in una buona posizione per rispondere tempestivamente a potenziali nuovi sviluppi”, il Presidente della Federal Reserve ha rimandato a data da destinarsi qualsiasi manovra sui tassi di interesse americani confermando l’indipendenza dalla politica della banca centrale. Critiche ancora una volta feroci arrivate subito dopo l’annuncio da parte di Trump.

I tassi di interesse americano restano fermi in una forchetta fra il 4,25% e il 4,50% anche perché lo stato dell’economia non mostra evidenti segnali di deterioramento, soprattutto sul mercato del lavoro, mentre l’inflazione mostra qualche segno di rigurgito a causa dei dazi.

L’approccio cauto è piaciuto ai mercati che hanno reagito con sostanziale indifferenza mentre il dollaro si è rafforzato.

Adesso si torna quindi a guardare alle trattative tra l’amministrazione Trump e i vari Stati per sbrogliare la matassa dazi.

Dopo l’incontro con il neo premier canadese Carney, i colloqui avuti con una delegazione cinese in Svizzera sembrano portare un po’ più di sereno con Pechino. Ovviamente rimangono sul tavolo aperti i colloqui con le principali economie del mondo sviluppato ed emergente. Colloqui che saranno utili anche per fare il punto su situazioni geopolitiche vecchie (Ucraina e Medio Oriente, ma anche nuove come le tensioni tra India e Pakistan). Chiuso intanto un primo accordo con il Regno Unito anche se visti i rapporti tra i due paesi (gli States non vantano un grosso deficit verso UK) questo deal è abbastanza irrilevante.

In Europa, intanto, la Germania elegge Merz come nuovo Cancelliere per traghettare un paese in evidenti difficoltà fuori dalla crisi politica ed economica. Le prossime settimane saranno interessanti per verificare come il nuovo governo intenderà coniugare visione nazionale ed europea di fronte ai rischi geopolitici ed economici.

Intanto i dati Pmi europei certificano l’avvio di un miglioramento che potrebbe anche essere il frutto di uno spostamento di interesse dei capitali fuori dall’America. Nel mese di aprile il dato composite si è attestato sopra quota 50 punti.

EurUsd conferma il suo momento di forza ma al tempo stesso comincia a mostrare qualche eccesso rialzista che spiega perché probabilmente il mercato si sta prendendo una pausa per rifiatare.

Il cambio è entrato in una fase di ipercomprato settimanale che come dimostra la recente storia solitamente anticipa o comunque intercetta dei massimi relativi di periodo. Ci attendiamo quindi una fase di ripiegamento con i primi supporti di area 1,12 a fare da barriera contro eventuali ulteriori ribassi.

Al netto però delle fasi di possibile debolezza dell’euro nel breve periodo, rimane in questo momento in piedi l’ipotesi di un cambio più forte in prospettiva.

Un segnale in tal senso arriva dal Macd mensile che nelle ultime occasioni in cui si è presentato ha fatto da preambolo ad ulteriori allunghi della moneta unica europea nei confronti del biglietto verde. Sia nel 2020 che nel 2017 proprio il superamento della linea dello zero rappresentò un segnale di pausa nel rialzo nell’immediato, ma anche un segnale di forza e ulteriori massimi nei mesi successivi.

Dopo gli incontri con i leader europei avvenuti in occasione dei funerali di Papa Francesco, i mercati sembrano essere stati rassicurati da un atteggiamento più possibilista di Trump verso un accordo sui dazi dopo le roboanti dichiarazioni di inizio aprile che avevano sconvolto i mercati.

E in effetti avvicinamenti verso Europa, Giappone, India e la stessa Cina sembrano esserci almeno a parole.

Azionario in recupero, tassi in lieve discesa e dollaro che ha smesso di perdere, questa la sintesi finanziaria.

Economia americana che affonda invece in un trimestre di recessione a causa dell’accaparramento di scorte (e quindi di importazioni con conseguente deficit commerciale) in vista dell’entrata in vigore dei dazi. L’import è cresciuto del 41% ai massimi dai tempi del Covid.

Il Pil americano nel primo trimestre 2025 è sceso dello 0,3% contro attese di +0,4%. Quello che preoccupa gli analisti è stato però anche il balzo dell’inflazione passata da 2,6% a 3,5% contro attese di 3,1%. Le spese per consumi sono cresciute ma meno della metà del trimestre precedente (+1,8%). Almeno sul fronte dell’occupazione non si ravvisano invece segnali preoccupanti.

Ovviamente non sono mancati gli attacchi di Trump a Powell e la FED che obiettivamente si trova in una posizione molto scomoda con la stagflazione che impone ancora prudenza prima di abbassare il costo del denaro.

Trump, come detto, ha comunicato ai mercati che accordi commerciali con India, Giappone e Sud Corea sono in vista, ma anche la Cina sembra voler accettare un deal equo. Da Pechino solo timide aperture ma ovviamente sarà molto interessante vedere come evolverà nelle prossime settimane questa situazione.

In Europa permangono intanto pressioni al ribasso su crescita e per il momento anche inflazione, mettendo la BCE nella condizione di tagliare ancora i tassi grazie ad un euro lontano dalle zone pericolose. Non dovrebbero cambiare le aspettative con il dato di crescita del Pil europeo del primo trimestre superiore alle attese (+0,4%).

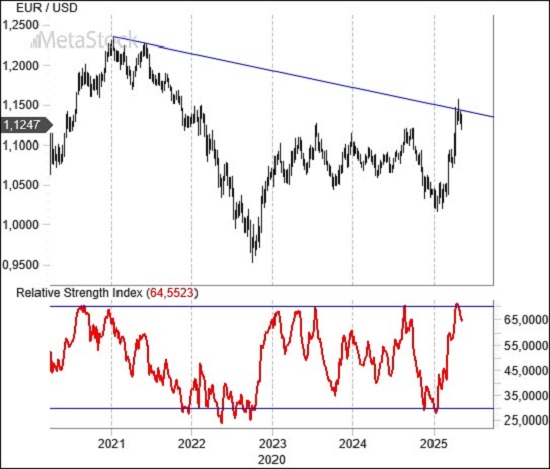

EurUsd sembra aver compiuto fino ad ora quei passi sufficienti ad etichettare l’attuale fase come correttiva all’interno di un bear market strutturale.

Allontanarsi dalla media mobile a 200 di almeno il 4% è stato infatti un requisito essenziale negli ultimi 10 anni per intercettare dei punti di massimo primario su EurUsd. Per il momento questo obiettivo è stato raggiunto anche questa volta e, aldilà delle fisiologiche prese di profitto, l’assalto a 1,14/1,15 sarà necessario per invertire la tendenza di lungo termine favorevole al dollaro.

Quello che fino a pochi giorni fa sembrava essere uno scontato minimo ciclico, in realtà si sta trasformando in altro. Ogni 34 mesi EurUsd realizza infatti un massimo o minimo ciclico di spessore e il prossimo appuntamento è fissato per fine luglio.

Vista l’attuale configurazione tecnica sembra proprio che per la valuta unica diventi più probabile intercettare un massimo di spessore che non un minimo.

Considerando la presenza della parete superiore del canale ribassista potrebbe rivelarsi quella una interessante opportunità di acquisto di dollari in chiave strategica. Scenario da confermare, ma certamente da seguire.

Trump ancora una volta protagonista con le sue dichiarazioni che, almeno questa volta, sembrano aver tranquillizzato il mercato. Per bocca del ministro del Tesoro Bessent i dazi applicati alla Cina e reciproci sono troppo alti e stanno danneggiando le due economie. Lo stesso Trump ha poi cercato di riallacciare un dialogo con i cinesi.

Dopo aver attaccato duramente il Presidente della FED Powell (definito Mr. Too Late) e viste le conseguenze su tassi, borse e dollaro, Trump ha fatto marcia indietro anche su questo fronte dichiarando che non intende licenziare il capo della FED, per il momento sopendo i timori per una perdita di indipendenza da parte della banca centrale più importante del mondo.

Chiaramente le azioni simboliche della Cina (come il rispedire gli aerei Boeing negli USA) ha consigliato maggiore prudenza nella trattativa sui dazi, trattative che sia Giappone che Tailandia hanno per il momento congelato smentendo anche la dichiarazione che avrebbe visto in stato avanzato il trade con numerosi paesi.

Al di là del rimbalzo delle borse su questa parziale schiarita rimangono i nodi aperti sull’evoluzione dei rendimenti a lunga scadenza americana, ancora elevati, e il dollaro che fatica a staccarsi dalla zona di 1,14 contro euro e 142 contro yen.

In Europa, intanto, l’incertezza sui dazi e la forza dell’euro sembrano offrire la sponda ad una politica monetaria ancora più espansiva nei prossimi mesi con il mercato che al momento prezza un costo del denaro fra 12 mesi più basso di 75-100 punti base rispetto ai livelli attuali.

I dati Pmi europei inferiori a quota 50 sia sul comparto manifatturiero che servizi confermano la necessità di misure ulteriori di easing monetario. La stessa crescita dei salari (+1.6%) appare compatibile con un rallentamento dell’inflazione.

Tecnicamente per EurUsd la sensazione è che il rialzo sia destinato ad avere un’incidenza ancora maggiore. Se osserviamo i casi di reazione dell’euro all’interno del bear market cominciato dopo la crisi del 2008 ci accorgiamo che, fatta eccezione per il 2013-2014, i massimi ciclici hanno richiesto in 40 settimane un sacrificio di almeno il 15%, ovvero 10 punti percentuali in più rispetto ai livelli di oggi.

Se così fosse il test (e superamento) di 1.20 sarebbe da mettere in preventivo nei prossimi mesi.

Il Dollar Index, dopo una sequenza rialzista in 5 onde, ha avviato una correzione che con lo sfondamento verso il basso di 99.5 è entrata nella sua seconda fase.

L’obiettivo di questa seconda gamba ribassista potrebbe essere area 95 dove viene uguagliata in ampiezza la prima gamba correttiva, ma anche dove si trova la up trend line che guida il bull market del dollaro dal 2011.

Oppure l’obiettivo finale di questo movimento potrebbe essere molto più in basso e posizionabile tra 85 e 87. Qui troviamo diversi supporti.

Dal minimo del 2018, al 61.8% di ritracciamento del bull market fino a quella proporzione di ampiezza della seconda gamba correttiva pari su quel livello a 1.618 volte la prima.

Aspettando qualche altro consistente segnale contrarian è evidente che ambo gli scenari sono aperti, certificando che il minimo per il dollaro comunque potrebbe non essere ancora stato visto.

La FED non corre in soccorso di Trump, anzi. Le dichiarazioni del Presidente della FED Powell della scorsa settimana hanno fatto emergere un clima di disaccordo abbastanza evidente con l’amministrazione che risiede alla Casa Bianca.

Powell ha detto che la politica non influenzerà in alcun modo le decisioni della banca centrale su tassi, che al momento appaiono appropriati e che richiedono ancora tempo prima di essere mossi per considerare gli effetti dei dazi su consumi e investimenti.

Al momento, ha proseguito Powell, l’economia americana prosegue su un percorso di crescita solido ma all’orizzonte ci sono diverse incertezze. È molto probabile che i dazi generino almeno un aumento temporaneo dell’inflazione secondo il Presidente di una FED, che ha mostrato anche il timore di doversi scontrare a breve con l’andamento divergente di quelli che sono i suoi obiettivi di stabilità. Ovvero l’occupazione e l’inflazione. La prima danneggiata da un rallentamento economico, la seconda dai dazi.

L’ira di Donald Trump verso Powell non si è fatta attendere con rumors che vorrebbero il tycoon desideroso di rimuovere il Presidente FED dal suo incarico.

Il mercato per il momento prezza 100 punti base di taglio nei prossimi 12 mesi ma con molta incertezza.

Trump intanto continua a gettare benzina sul fuoco con lo scontro con Pechino che rimane particolarmente acceso. Soprattutto le terre rare rischiano di essere campo di battaglia commerciale considerando che gli Stati Uniti importano dalla Cina il 70% di quelle utilizzate nelle produzioni manifatturiere.

L’Europa intanto fa tesoro delle timide aperture americane sui dazi e la missione del premier italiano Meloni alla Casa Bianca potrebbe aver fatto da ponte ad un approccio più convinto tra i diplomatici.

Per il momento l’Europa attende prima di applicare dazi reciproci con il 10% già deciso da Trump assieme al 25% su auto e metalli già in vigore negli scambi tra le due aree economiche. La BCE intanto taglia il costo del denaro al 2,25% visto il persistere di minori pressioni inflazionistiche e debole crescita.

Il dollaro americano continua a rimanere debole contro le principali valute del G10, ovvero euro e yen giapponese. Due currency che sono anche le principali in termini di peso del Dollar Index. La sintesi del valore del biglietto verde espressa dal Dollar Index ci dice infatti che siamo di fronte ad un momento decisivo. I supporti di quota 100 sono sotto pressione e il minimo del 2023 è l’ultimo baluardo prima di una rottura che avrebbe impatti notevoli in chiave strategica per chi è posizionato in questo momento lungo di dollari americani.

EurUsd torna in ipercomprato ma al tempo stesso sta cercando di forzare le importanti resistenze di area 1,13 che rappresentano circa i due terzi della correzione dai massimi del 2021 di 1,237. Una chiusura del mese di aprile sopra questa importante resistenza tecnica rappresenterebbe un segnale bullish forte che imporrebbe un cambio di atteggiamento verso il dollaro americano con la debolezza che potrebbe nei prossimi mesi interessare nuovamente l’area di 1,20.

Il giorno del giudizio è arrivato. O meglio, della liberazione. Ma anche della capitolazione a giudicare dalla reazione dei mercati. Come promesso in campagna elettorale, Trump ha sconvolto il mondo con la sua decisione di mettere dazi sulle merci in ingresso da numerosi paesi con una base del 10% (ad esempio per UK) e incrementi progressivi sulla base dei deficit commerciali degli Stati Uniti verso quei paesi. Quindi per la UE i dazi saranno del 20%, per la Cina del 34%, per altri paesi asiatici come Vietnam e Cambogia sfioreranno il 50%. Permangono in essere i dazi del 25% per Canada e Messico oltre a tutti i dazi già imposti su acciaio, alluminio e settore auto.

Il Presidente americana scatena così una guerra commerciale offrendo qualche giorno a quei paesi che vorranno andare a trattare. Nel frattempo, non mancheranno risposte pronte e ferme di controdazi da parte dei paesi coinvolti (vedi Cina) con il rischio di una inflazione globale che dopo essere stata domata rialza la testa.

Il tutto in un contesto macro che in America finora non ha deluso nel settore servizi, ma che lato manifattura batte in testa da tempo e dove il rischio stagflazione è sempre più alto. L’indice ISM è uscito in calo e sotto i 50 punti con la componente prezzi decollata ai massimi da giugno 2022. Prevedibile pensare che con i dazi andrà ancora peggio.

I tassi di interesse europei continuano intanto a limare i rendimenti verso il basso grazie ad un tasso di inflazione sceso al 2.2% a febbraio con il dato core a 2.4%.

L’inflazione da servizi si ferma al 3.4%, il punto più basso da giugno 2022.

ll mercato non sembra pienamente convinto di un taglio da parte di Francoforte nella riunione del 17 aprile, ma rimossa l’incognita dazi e visti i Pmi manifatturieri dell’Eurozona sotto 50 punti, una nuova sforbiciata appare scontata. In attesa di conoscere le mosse di ritorsione europea verso gli USA.

Il balzo di quasi il 2% di EurUsd post annuncio di Trump ha chiarito molto bene quella che è la visione del mercato di questa nuova strategia commerciale della Casa Bianca. Il dollaro si svaluterà per diversi motivi. Perché per ripianare un deficit è l’arma più veloce, perché i tassi di interesse a lungo termine scendono sulla prospettiva di tassi di crescita economica più bassi, perché i differenziali di rendimento con altri paesi si restringono.

EurUsd ritenta così l’attacco a 1,10 e questa volta sembra che il break fino a 1,12 possa essere alquanto probabile. A quel punto l’euro si misurerà con la down trend line che guida il ribasso dell’euro dal 2020. Superare questo livello aprirebbe scenari alquanto foschi per il biglietto verde.

La volatilità su EurUsd è aumentata post annuncio di Trump e questo era prevedibile. Ma da inizio marzo il cambio si sta muovendo in modo più nervoso verso l’alto con le bande di Bollinger che adesso stanno vedendo aprire i loro estremi superiore e inferiore segnalando che si rischia nelle prossime settimane un aumento ulteriore e prevedibilmente un cambio che si arrampicherà sulla upper band confermando la partenza di un nuovo trend bullish.

La riunione di marzo della Federal Reserve non ha portato nessuna decisione sui tassi di interesse rimasti invariati, ma ha allertato circa i rischi al ribasso per la crescita causati dalle misure protezionistiche che l’amministrazione Trump sta implementando.

Tagliate così dalla banca centrale tutte le stime di crescita e alzate quelle di inflazione a causa dei dazi su inflazione. Rimangono per ora ferme le previsioni di due tagli nei tassi nel 2025.

Mercati che non hanno mostrato particolari reazioni alla notizia attesa, con la debolezza del dollaro americano che già aveva anticipato gli eventi.

Non si è fatta invece attendere la risposta di Trump che ha sollecitato Powell a procedere fin da subito con i tagli per combattere il rallentamento economico ormai già messo in preventivo dalla Casa Bianca.

Powell che ha indicato come preoccupanti gli aumenti delle aspettative inflazionistiche degli operatori adesso sopra al 3%.

A questo si abbina la riduzione nelle stime di crescita del Pil 2025 dal 2,1% al 1,7% che diventerà 1,8% nel 2026 con l’inflazione che l’anno prossimo rimarrebbe seppur di poco ancora sopra il 2% obiettivo.

Powell ha poi giustificato il non taglio dei tassi con la necessaria pazienza che deve accompagnare decisioni che potrebbero essere dannose se prese troppo in fretta. La bassa disoccupazione, infatti, sconsiglia una riduzione del costo del denaro immediata.

In Europa invece l’ottimismo dopo l’approvazione del maxi piano di finanziamento per difesa e infrastrutture del neo governo tedesco di Merz, ha spinto l’euro al rialzo così come ha mantenuto i rendimenti decennali tedeschi non lontani da quella soglie del 3% che rappresenta lo spartiacque tecnico per una nuova fase di rendimenti più alti in futuro.

Il maggior indebitamento, ma anche l’annunciato piano europeo di spesa per la difesa, rendono la BCE più prudente su futuri tagli nei tassi che comunque dovrebbero esserci almeno in altre due occasioni, vista l’inflazione tiepida e sempre più allineata al 2%.

La chiusura del trimestre difficilmente vedrà un EurUsd sopra 1.113.

Una chiusura del cambio sopra questo livello formalizzerebbe un raro bullish engulfing pattern trimestrale che sarebbe una luce verde a nuovi allunghi dell’euro nei mesi a venire.

EurUsd su base trimestrale per tre volte ha visto un ipervenduto in grado di certificare un minimo di spessore. Nel 2000, nel 2015 e nel 2022.

In tutti e tre i casi il cambio dimostrò una eccellente capacità di reagire con il movimento attuale che sembra essere una continuazione del bull market cominciato nel 2022 con carte in regole per riportare il cambio sopra 1.20.

L’Rsi trimestrale purtroppo non ci offre un’analoga indicazione per definire quando un massimo primario sta per essere formalizzato, ma i livelli attuali degli oscillatori non sembrano comunque compatibili con questo scenario.

Ragionando più nel breve termine l’ipercomprato (e la resistenza di 1.10) sta favorendo una fase di alleggerimento modesto sull’euro prima di attaccare quelli che sono i livelli che potremmo definire cruciali in ottica di medio periodo, anche per chi deve coprire acquisti (o attivi finanziari) in dollari, ovvero area 1.12. Come si vede dal grafico l’Rsi sopra 70, come nell’estate 2024, suggerisce una fase di stallo/ritracciamento del rialzo con i supporti di area 1,06 che tornano utili per rimpolpare le posizioni lunghe di euro.