L’aumento dei tassi di 50 punti base sembra essere da mettere in preventivo da parte della FED nel meeting di maggio. Dopo un Powell più falco che colomba ci ha pensato il solito Bullard a rimarcare come i tassi dovranno non solo essere alzati subito di 50 punti base ma spingersi fino al 3%.

Il dollaro naturalmente ha tratto giovamento da questa view hawkins della FED con un picco 2023 di tasso di interesse previsto al 2,75% e con un 70% di probabilità di rialzo di 50 punti base a maggio.

Alcuni tratti di curva galleggiano attorno alla parità dopo una modesta inversione (ad esempio lo spread 10-5 e 10-3), ma appare ancora ben lontano da questo scenario il differenziale tra 10 anni e 3 mesi.

Se non si può ancora parlare di recessione nel 2023 si può certamente parlare di perdita consistente di potere d’acquisto da parte dei cittadini americani che quanto meno viene compensata da una valuta più forte rispetto al resto del mondo. Sicuramente rispetto all’euro.

A Francoforte non sembrano avere le idee molto chiare. Consapevoli che il tasso di inflazione attuale non è generato da domanda e da salari in aumento, al tempo stesso Lagarde sa che il rallentamento economico è in atto ma che tutte le banche centrali attorno ai confini dell’Eurozona (escluse Svezia e Svizzera) stanno alzando il costo del denaro.

Mantenere troppo a lungo un atteggiamento espansivo può diventare pericoloso anche perché l’euro potrebbe scivolare troppo in basso alimentando ulteriormente il fenomeno dell’inflazione importata.

Tipicamente il dollaro tende a non essere forte nei primi mesi post rialzo dei tassi da parte della Federal Reserve.

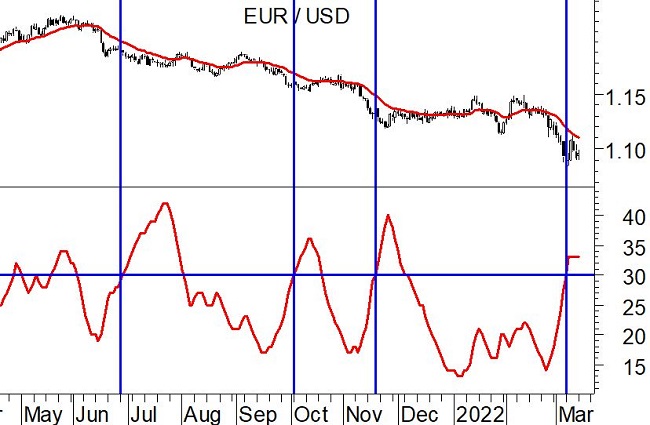

Questa situazione storica avvalora la nostra tesi di una necessaria fase di “digestione” del recente rally da parte di EurUsd. Una convergenza verso la media mobile a 200 giorni appare possibile se non addirittura probabile.

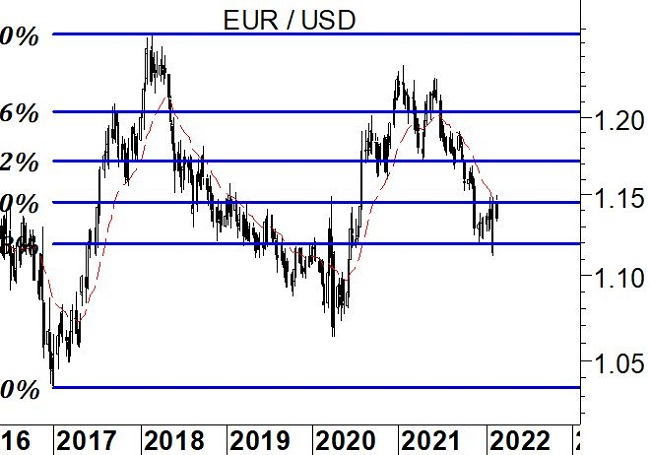

Il price oscillator, ovvero la differenza percentuale tra prezzo spot di EurUsd e media mobile a 200 giorni, ha rimbalzato dopo aver toccato un minimo statistico rilevante sotto quota -5%.

Livello toccato a fine 2016, quando un minimo primario venne formalizzato, e nel 2018 senza particolari preoccupazioni per il biglietto verde salvo appunto una convergenza verso la media mobile.

Questo rimane al momento l’obiettivo minimale di un movimento che potrebbe convergere nei prossimi mesi verso la linea di resistenza dinamica attualmente posizionata a 1,145, con un livello di discesa settimanale al momento quantificabile in circa 20 pips. Fra un mese EurUsd a 1,135 potrebbe rappresentare una buona opportunità di ingresso.

Se una fase di riflessione appare necessaria per il biglietto verde, la tendenza rialzista del dollaro non è comunque in discussione.

La tecnica di Ichimoku ci fornisce ormai da mesi un sentiero ben tracciato di dove si posizionano i livelli di supporto da tenere sotto controllo per formalizzare una eventuale inversione di tendenza. Per il Dollar Index area 96 rappresenta il livello di supporto più solido da guardare nelle prossime settimane come livello di reingresso.

L’aumento tanto atteso dei tassi in America è arrivato. Con il quarto di punto promesso da tempo, Powell ha cominciato il processo di normalizzazione del costo del denaro.Il FOMC ha previsto altri sette rialzi nel corso dell’anno corrente, tre nel 2023 e poi uno stop che probabilmente sarà necessario per far digerire all’economia il maggior livello dei tassi di interesse.

Proprio quell’economia che sembra essere per il momento passata in secondo piano. C’è un’inflazione da sconfiggere e ogni risorsa dovrà essere utilizzata per andare nella direzione di un raffreddamento dei prezzi al consumo.

La banca centrale americana si aspetta tassi attorno al 2,75% per il 2023, una serie di strette più forti di quello che sarebbe da considerare al momento un tasso di equilibrio con il rischio di inversione della curva dei rendimenti prima di allora sempre più probabile.

La lotta senza quartiere andrà fatta sull’inflazione contenendo i consumi e questo naturalmente alle borse, che pur hanno reagito positivamente, in prospettiva potrebbe non piacere.

Le previsioni di crescita sono state ridotte al 2,8% nel 2022 rispetto alla stima iniziale di 4%. Powell sa che qualche danno collaterale per arginare l’inflazione ci sarà ma al momento è un sacrificio da fare.

Il dollaro scontando da tempo questa notizia, non ha praticamente reagito, anzi ha mostrato un po’ di debolezza ritornando sopra 1.10.

L’euro sembra in questo momento molto legato alle sorti di una guerra tra Ucraina e Russia ancora lontana dalla fine, ma che sembra lasciare spazio alla diplomazia e che ha visto raffreddarsi un po’ di speculazione sul prezzo del petrolio tornato sotto i 100 dollari al barile.

Più difficoltosa la situazione in Europa. L’indice tedesco ZEW è crollato a -39 punti rispetto ai 54 di marzo, decisamente una lettura pessima che mostra tutte le preoccupazioni del motore economico d’Europa per le conseguenze della guerra. E la BCE dovrà tenerne conto.

Come abbiamo visto la scorsa settimana gli indicatori di forza del trend suggerivano una pausa di riflessione nel trend bearish che avrebbe permesso al dollaro di ricaricare la molla.

Al momento il massimo potenziale di rialzo dell’euro potrebbe essere già stato raggiunto anche se ribadiamo come una salita fino alla media mobile a 100 giorni di 1.13 rappresenterà una buona opportunità per chi è ancora fuori dal biglietto verde per entrare lungo. Le prospettive di politica monetaria, il differenziale di crescita e le tensione geopolitiche sembrano tutti fattori pro dollaro.

Chi osserva i grafici di lungo periodo non può però non essere perplesso sulla possibilità che il biglietto verde riesca ad andare tanto oltre i livelli correnti. La trend line che unisce i minimi 2016 e 2020 passa proprio dalle parti di 1.09. Un pò più sotto troviamo supporti storici che negli ultimi 10 anni non hanno mai permesso al dollaro di forzare la mano contro euro. Sarà la volta buona? Vedremo, sicuramente uno sfondamento definitivo di area 1.09/1.10 creerebbe tensione sul mercato delle valute con l’euro che a quel punto dovrebbe dimostrare di che pasta è fatto. E per il continente europeo l’inflazione salirebbe ancora più in alto creando problemi aggiuntivi.

Nelle stanze dell’Eurotower di Francoforte si aggirano dei falchi e così la BCE decide di mostrare al mercato la faccia di chi è fermamente orientato a frenare l’aumento dell’inflazione. Nel meeting di politica monetaria di marzo Madame Lagarde ha indicato un termine preciso per la fine del QE.

Nel terzo trimestre gli acquisti di titoli (e quindi la liquidità fornita al mercato) termineranno. La BCE ha rivisto le stime di crescita a causa della guerra in Ucraina. Il Pil previsto per il 2022 passa dal 4,2% al 3,7% per scendere ancora al 2,8% nel 2023.

Sui tassi di interesse rimane incertezza anche se i mercati sembrano aver preso una decisione precisa con un corposo rialzo dei rendimenti sia sulle scadenze lunghe che brevi. Un aumento del costo del denaro prima della fine dell’anno in corso non è da escludere.

L’inflazione morde in Europa come negli Stati Uniti. La variazione dei prezzi al consumo ha sfiorato a febbraio l’8%, un record che il Presidente Biden e la FED cercheranno di sconfiggere con una serie di aumenti nei tassi di interesse. Difficile che a breve si riuscirà nell’intento complice anche il boom nei prezzi di tutte le commodity causato dalla guerra tra Ucraina e Russia. Le curve dei rendimenti hanno preso subito atto della cosa con il decennale americano tornato al 2%.

Rimane comunque l’Europa il cuore del problema. Il rallentamento economico sarà inevitabile con l’impatto dei prezzi energetici e alimentari che si fa già sentire su imprese e consumatori. Gli stati del Vecchio Continente saranno poi costretti ad aumentare il budget per la difesa sui timori che la Russia possa rappresentare un pericolo non solo di eccessiva dipendenza energetica, ma anche di instabilità geopolitica.

L’euro sulla notizia di una BCE più hawkins ha messo a segno un vigoroso rimbalzo fino a 1,11 prima di ripiegare.

Da manuale il test del supporto che lega i minimi dell’euro del 2017 e del 2020. A 1,08 passava la up trend line e proprio su questo livello la moneta unica europea ha rimbalzato.

Nonostante il vistoso ipervenduto su scala settimanale non ci sono ancora sufficienti indizi per ragionare su una inversione di tendenza. Qualora il rimbalzo dovesse prendere corpo per il biglietto verde non si vedono rischi almeno fino alla tenuta della media mobile di riferimento ora in transito a 1,14.

Per misurare la forza di una tendenza l’indicatore più affidabile si è rivelato nel tempo l’ADX. Quando l’indicatore supera quota 30 allora la tendenza in corso si sta rafforzando. Per quello che riguarda EurUsd a dire il vero il superamento di 30 determina solitamente un rallentamento nella corsa. Nell’ultimo anno i tre casi precedenti quello attuale hanno anticipato la formazione di un bottom primario con rimbalzo verso la media mobile a 200 giorni.

Anche questa volta sembra andare in questa maniera e quindi la strategia da adottare è quella di attendere il test della media (ancora non arrivato) e poi entrare short in occasione del primo minimo più basso di quello precedente. Come sempre trend is your friend. Ancora una volta il livello di 1.14 rappresenta il prezzo oltre al quale stoppare un trade short.

La guerra tra Russia e Ucraina non si ferma con le sanzioni che il mondo occidentale ha deciso di applicare stanno portando velocemente il debito russo verso il default. Un collasso che coinvolgerà anche il sistema bancario dopo l’esclusione di alcune banche dai circuiti Swift. Le sanzioni eserciteranno i loro malefici effetti sull’economia russa nel medio periodo, ma intanto c’è da gestire una fiammata dei prezzi delle materie prime e il rischio di una guerra mondiale.

Il petrolio ha sfondato ampiamente i 100 dollari al barile. I prezzi di mais e frumento volano considerando che Russia e Ucraina fanno un terzo della produzione mondiale.

Il rischio più grosso lo corre l’Europa essendo un importatore netto di energia ma anche di derrate alimentari proprio dai paesi confinanti a est. Con la banca centrale europea che ha le mani legate per non strozzare l’economia, la valuta sta perdendo rapidamente valore come le borse del Vecchio Continente in caduta libera.

L’Eurozona ha esportato nel 2020 per 90 miliardi di dollari in Russia e come abbiamo letto da tante parti il 40% del gas arriva dalla Russia e il 26% del petrolio pure. I problemi economici che dovrà affrontare la parte ovest del continente sono evidenti a tutti e i mercati non sembrano mostrare grandi incertezze sulle strategie da prendere. Vendere Europa e vendere euro.

Gli Stati Uniti si trovano in una condizione diversa e per questo la FED, pur con propositi meno hawkins, interverrà sui tassi a marzo con un rialzo di 25 punti base. Stando alle curve dei rendimenti i rialzi saranno cinque in tutto nel 2022 e questo non può che andare a beneficio del biglietto verde percepito anche come porto sicuro in questi momenti di tensione. Ma cosa potrebbe succedere ai paesi emergenti più poveri in un momento in cui i prezzi delle materie prime salgono, il dollaro pure e i tassi di interesse anche?

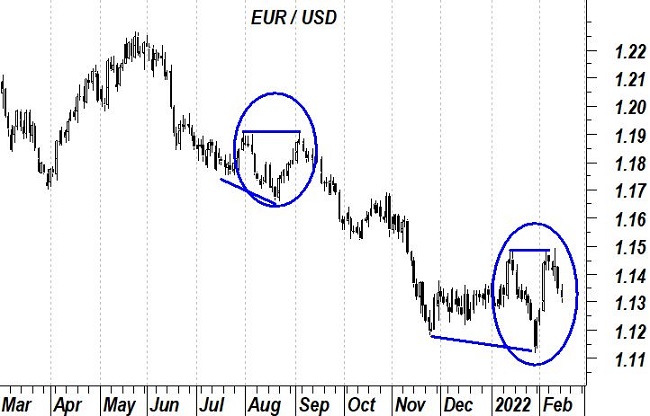

EurUsd ha sfruttato l’occasione favorevole che il mercato gli ha offerto a inizio anno per rilanciare l’azione. Con un doppio massimo a 1.15 contestuale al test della media mobile che già aveva respinto l’assalto nel 2021, il cambio ha formalizzato una figura di inversione che a questo punto potrebbe avere come obiettivo quello di area 1.06/1.07, ovvero i minimi del 2020 registrati in occasione dello scoppio della pandemia. Il cedimento di 1.10 è la conferma formale del movimento previsto per le prossime settimane.

Per il dollaro non ci sono dubbi. L’occasione che si sta presentando è incredibilmente ghiotta per piazzare una di quelle zampate che metterebbe alle spalle un bear market pluridecennale.

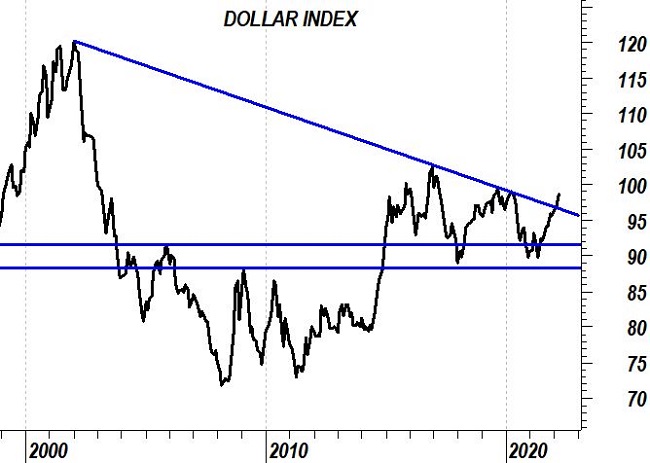

Prendendo come punto di partenza i prezzi di inizio secolo, nel corso del precedente decennio il Dollar Index ha tentato di superare in diverse occasioni quota 100, ma senza successo.

I supporti di area 90 a loro volta hanno svolto un egregio lavoro di supporto e anche nel 2021 questa zona di prezzo è servita da trampolino di lancio per puntare diretta quella down trend line che ora sta per cedere sotto i colpi dei compratori di dollaro.

L’ingresso delle forze armate russe in territorio ucraino non si sono limitate a colpire le zone storicamente autonomiste dell’Est dell’Ucraina, ma anche la capitale Kiev. L’obiettivo è l’invasione totale dell’Ucraina per allontanare il rischio di vedere missili su un territorio ricco di materie prime che facevano gola all’Europa. Niente da fare, con Putin che ha rotto gli indugi invadendo l’Ucraina. A questo punto sono aperti tutti gli scenari, ma per l’Europa il rischio è quello di un inverno che si protrarrà più a lungo con i prezzi delle materie prime a fare da pesante zavorra vista la dipendenza europea verso l’est Europa.

Solamente poche settimane fa la BCE aveva avanzato qualche timido tentativo di comunicare al mercato la sua volontà di alzare i tassi. Questa idea è stata spazzata via con l’invasione russa.

Nel caos che una guerra porta inevitabilmente dietro di sé, la riunione di emergenza della BCE non ha chiarito cosa farà la banca centrale il 10 marzo, ma il rischio di uno “short” di liquidità temporaneo di alcune banche esposte in Est Europa impone prudenza.

Evaporate in America le attese di un rialzo di 50 punti base nei Fed Funds il 16 marzo, Powell agirà ma con maggiore prudenza. Un primo ritocco e poi altri 150 punti base nei dodici mesi successivi secondo quanto stima il mercato.

Evidente come in questo contesto nel quale l’economia più impattata dalla guerra sarà quella europea e in assenza di “appeal” da tasso di interesse, l’euro rischia grosso.

La vistosa reazione dei venditori di EurUsd a ridosso della media mobile a sei mesi ha confermato come quella rottura “fake” della down trend line di lungo periodo a inizio 2021 ha rappresentato una sorta di canto del cigno della moneta europea.

Quando una rottura verso l’alto si rivela falsa, il movimento opposto può rivelarsi anche più intenso e per questo non abbiamo mai abbandonato l’idea di un EurUsd sotto 1.10. Scenario che confermiamo e che a questo punto non può nemmeno escludere di essere una fase di transito verso qualcosa di più ambizioso per il biglietto verde all’interno di uno scenario particolarmente complesso e volatile.

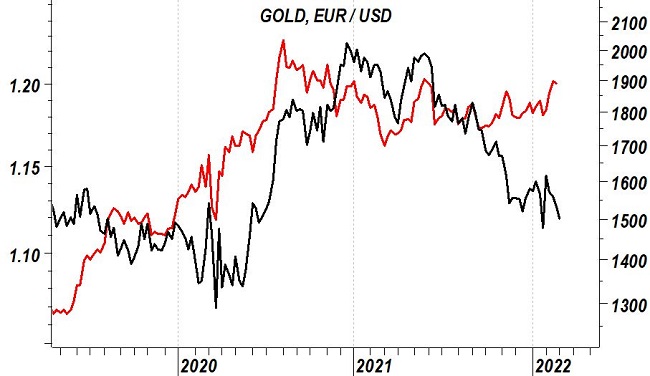

L’attuale contesto di mercato è chiaramente improntato ad una fuga dal rischio. L’ascesa del prezzo dell’oro ormai vicino a quota 2000 dollari l’oncia non ha conciso, come in passato, con una salita di EurUsd. Al contrario l’euro ha perso terreno e questo significa che la paura sta spostando flussi verso il dollaro americano dove oltretutto la remunerazione è superiore viste le attese di rialzo dei tassi di interesse. Una fase che a questo punto rischia di essere molto pericolosa per il futuro immediato dell’euro.

La pubblicazione dei verbali FED riferiti al meeting di gennaio ha confermato come un rialzo dei tassi di interesse è quanto mai opportuno. Se aggressivo come chiesto da un esponente storicamente falco della FED, Bullard, oppure più soft come gradirebbero i mercati lo vedremo.

Se l’inflazione corre i prezzi alla produzione vanno spediti. Il dato di gennaio ha presentato negli Stati Uniti un incremento del 9,7% su base annua, segno che a breve non si assisterà ad un raffreddamento dei prezzi al consumo. Il dato PCE, ovvero il deflatore del Pil tenuto sotto stretta osservazione dalla FED per monitorare l’andamento dei prezzi al consumo, è previsto per giovedì 25 febbraio con attese di incremento del 5,2% su base annua. Un numero superiore darebbe la certezza al mercato di un rialzo di 50 punti base.

Intanto ai confini Est dell’Europa la tensione scende leggermente ma si mantiene comunque elevata come confermando gli andamenti di oro e petrolio.

La Russia avrebbe deciso di far ritornare alle basi diverse truppe impegnate in esercitazioni questo mentre la diplomazia va avanti per scongiurare un conflitto che danneggerebbe tutti gli attori in gioco.

Probabile che se raffreddamento della tensione sarà questo sarà lento e contraddistinto da piccoli passi con continui rischi di rotture nelle trattative a causa di incidenti di piccola portata ma simbolici. La Russia ha l’obiettivo dichiarato di ottenere un allontanamento dell’Ucraina dalla Nato; l’Occidente l’abbandono delle velleità militari di Mosca, questo in uno status quo destinato ad accompagnarci per anni in quella che può essere considerata una nuova linea del fronte.

Sul fronte dei tassi di interesse continuano ad arrivare segnali hawkins da parte di alcuni esponenti BCE che vorrebbero non solo la fine immediata del programma PEPP (previsto per marzo), ma anche un rialzo dei tassi di interesse già a partire dall’estate. Il Bund stabilmente sopra lo zero sulle scadenze decennali conferma che un cambio di politica monetaria potrebbe essere imminente.

Se non ci sono molti dubbi circa la valenza delle resistenze di area 1.15 su EurUsd, il doppio test di questo livello potrebbe anche segnalare la volontà del mercato di tentare di forzare una resistenza tecnica che ormai coincide anche con la media mobile a 200 giorni. Da novembre la discesa del cambio si è arrestata ma quella che si sta formando sembrerebbe essere una tipica figura di testa e spalla rialzista. La linea del collo passa proprio da 1.15 e il suo superamento aprirebbe le porte ad un allungo fino a 1.19 con la definitiva inversione del trend.

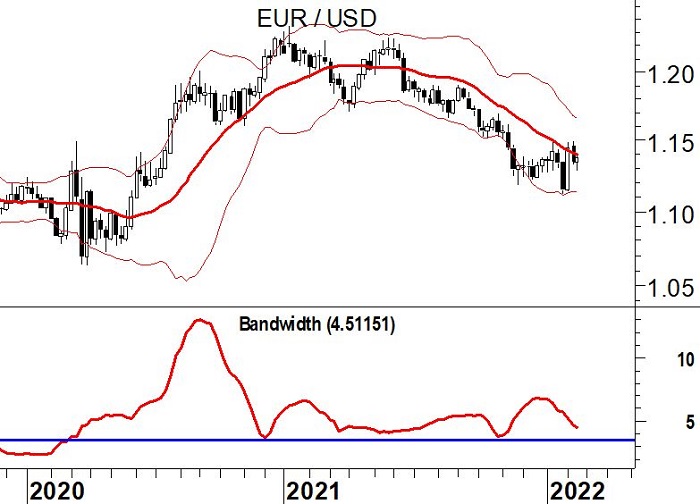

Se osservando i grafici su base giornaliera noteremmo una volatilità in aumento, in realtà studiando quelli su scala settimanale ci accorgeremmo del contrario. Le bande di Bollinger superiore ed inferiore si stanno infatti avvicinando, segno che il mercato sta di nuovo vivendo una fase di riflessione. A scatenare questo movimento il test della media mobile a 20 settimane capace di far tornare i venditori su EurUsd. Una resistenza che da metà 2021 ha sempre arginato le velleità dell’euro e che rappresenta un livello tecnico di assoluto rispetto per il futuro di EurUsd.

Il dato dell’inflazione americana di gennaio conferma la preoccupazione della FED. Il trend inflazionistico non si sta arrestando e l’emorragia di potere d’acquisto rischia di far deragliare la ripresa. Il dato di gennaio ha indicato che in America i prezzi al consumo sono saliti ben oltre le attese al 7,5%, il massimo degli ultimi 40 anni.

La FED continua a prodursi con toni hawkins in un mercato che non ha esitato ad alzare le sue pretese sul mercato delle obbligazioni. Il rendimento a 10 anni è salito sopra al 2% con i tassi reali in ulteriore contrazione. Le aspettative di rialzo per il meeting di marzo sono ormai certe per 50 punti base di ritocco con mosse aggressive fino all’estate. Altri quattro rialzi sono attualmente incorporati nelle attese di mercato per poi chiudere questo ciclo probabilmente tra il 2,25% e il 2,5%.

Come era prevedibile che EurUsd mostrasse una certa tenacia sui supporti di area 1.12 rappresentativi del 61.8% di ritracciamento di Fibonacci dell’intero bull market, lo stesso si può dire dell’importanza della resistenza che la media mobile a 6 mesi sta esercitando sul cambio. Il futuro del rialzo passa da qui. Se l’euro vuole spingersi più in alto questo livello dovrà essere violato con risolutezza. Venerdì la tensione geopolitica ha riportato il cambio sotto le resistenze.

Il comportamento del cambio sta assumendo una certa somiglianza con quello che abbiamo già visto tra luglio e agosto del 2021. Un massimo, poi un minimo più basso del precedente, infine un massimo incapace di salire sopra al primo. Se l’evoluzione delle prossime settimane sarà verso il basso le probabilità di una ripresa del bear market si faranno sempre più consistenti.

Il mondo FED non è mai stato così deciso a comunicare al mercato che si agirà sulla politica monetaria e in fretta. L’inflazione al 7% è stato uno shock per banca centrale e Casa Bianca. Le elezioni di mid terms impongono di stroncare gli aumenti dei prezzi che stanno colpendo la classe media andando a erodere il potere d’acquisto. Il rischio di rivendicazioni salariali che innescherebbe pericolose spirali di ulteriore inflazione impone misure decise. E così esponenti minori della FED con la loro retorica accompagna quasi quotidianamente un percorso che culminerà a metà marzo con un primo aumento dei tassi. Certi 25 punti base, alcuni speculano su 50. Al momento nel 2022 si stima con una probabilità del 80% addirittura cinque rialzi nei tassi.

L’inflazione nell’Eurozona è balzata a gennaio al 5,1%. Più del 5% atteso e più del 4,4% di dicembre. L’energia e i suoi prezzi è la grande responsabile come dimostra il tasso core al 2,3%.

La BCE ancora la sua politica monetaria proprio a questo mantenendo un atteggiamento prudente e tollerando un’inflazione core poco sopra il target del 2%. Il balzo in doppia cifra dei prezzi alla produzione fa pensare però ad ulteriori pressioni verso l’alto sui prezzi al consumo fino alla primavera.

Dopo il meeting BCE della settimana scorsa qualcosa è però cambiato. La corsa dei prezzi al rialzo per bocca di Madame Lagarde non è temporanea anche se attenuerà la sua pressione nella seconda parte dell’anno. Non sono esclusi adesso rialzi nei tassi nel 2022 anche superiori ai 25 punti base. Il programma pandemico Pepp terminerà a marzo e questo ha immediatamente fatto scattare delle tensioni sugli spread tra Bund tedesco e Btp italiani. I prossimi dati sull’inflazione saranno quindi decisivi ma intanto l’euro ha recuperato decisamente terreno.

L’euro è riuscito a riguadagnare qualche posizione dopo il dato shock sull’inflazione. Le attese del mercato vanno nella direzione di una maggiore proattività della BCE nei prossimi mesi nel tentativo di raffreddare i prezzi al consumo. Tecnicamente EurUsd ha formalizzato una trappola per orsi recuperando i minimi di novembre dopo averli perforati per qualche ora. La più classica delle divergenze tra Rsi e prezzi si è quindi risolta con favore per la moneta unica che trova adesso sulla sua strada due barriere importanti. La media mobile a 100 giorni che già a gennaio 2022 e settembre 2021 ha fermato il rialzo (in transito a 1,14) e poi la media mobile a 200 giorni che passa da zona 1,155). Il primo obiettivo è già stato raggiunto.

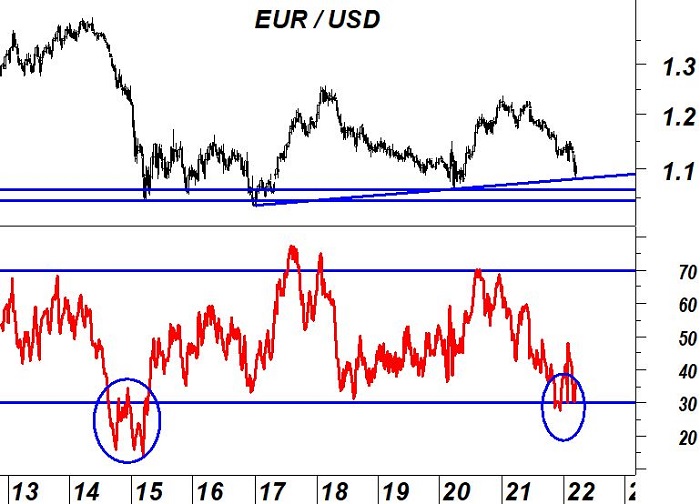

Parliamo sempre di Rsi, ma questa volta mensile. Come si può apprezzare dal grafico solamente quando questo indicatore scende nel territorio dell’ipervenduto su scala mensile allora si può ragionare su una possibile inversione di tendenza su EurUsd. In questo ciclo di ribasso dell’euro l’ipervenduto è stato per ora solo sfiorato. La prossima zampata del dollaro potrebbe essere quindi quella finale?

Powell aveva già messo le mani avanti. Sapendo che quella dell’inflazione temporanea era una teoria che avrebbe sorpreso in negativo i mercati nel momento della presa di coscienza di una temporaneità che non sarà tale, il Presidente della FED già dalla fine dell’anno scorso aveva preparato i mercati. Prima indicando marzo come la data ultima della politica di QE sul mercato obbligazionario. Poi indicando sempre in marzo il mese utile per cominciare a ragionare sui tassi di interesse. In realtà marzo sarà il mese nel quale i tassi saliranno e secondo il mercato lo faranno in almeno altre due occasioni nel corso del 2022.

Powell ha mandato chiari segnali anche davanti al Congresso. La sua missione di questo secondo mandato sarà abbattere un’inflazione capace di arrivare al 7% a fine 2021. Leggendo i dati nel dettaglio i veicoli usati sono cresciuti su base annua addirittura del 37%, il prezzo della benzina ancora di più. I consumatori cominciano a diventare insofferenti.

L’economia è prossima alla piena occupazione, la pandemia spaventa meno grazie ai vaccini, non c’è tempo da perdere. E il mercato obbligazionario se ne è reso conto con pesanti sell off soprattutto sulla parte più lunga della curva dei rendimenti.

Intanto in Europa si festeggia il ritorno del Bund tedesco al rendimento decennale zero. In concomitanza con l’insediamento del neo governatore centrale, che ovviamente ha ribadito che la Germania si aspetta, con questi tassi di inflazione, una BCE più veloce e attiva nella normalizzazione del costo del denaro, il rendimento del Bund è salito in sintonia con quello dei paesi mediterranei.

Soprattutto i BTP italiani hanno ritrovato un rendimento decennale del 1,3% sul nervosismo legato all’elezione del nuovo presidente della Repubblica. Dovesse essere Mario Draghi l’inquilino del Quirinale per i prossimi sette anni i mercati potrebbe allargare ulteriormente lo spread tra BTP e Bund, in questo caso zavorrando un euro che per il momento sembra aver ritrovato un po’ di tono.

EurUsd rimbalza così dai supporti di 1.12 e lo fa andando ad insidiare le prime resistenze più critiche in ottica di breve termine. Se il nostro riferimento dovesse essere solo la down trend line che scende dai massimi di maggio 2021, allora sarebbe in corso un vero e proprio break rialzista che saprebbe di inversione di tendenza. In realtà, per filtrare i falsi segnali, è sempre opportuno gettare uno sguardo alle bande di Ichimoku per capire se siamo di fronte ad una trappola per tori. Ed in effetti vediamo come sono proprio questi i livelli che contano. Tra 1.145 e 1.15 i compratori di dollaro sono tornati. Lasciando un’apertura di credito fino a 1.16 (anche media mobile a 200 giorni) dove si posiziona il 38.2% di ritracciamento dell’intero bear market, solo sopra questi livelli per il dollaro si chiuderà la parentesi bullish.

E’ però guardando il grafico del Dollar Index che ci rendiamo conto di quanto sia stato importante il dato di inflazione americano al 7%.

Dopo aver sfondato verso l’alto per pochi pips la parete superiore del canale rialzista, il Dollar Index ha ritracciato e minaccia ora di abbattere la trend line di supporto rialzista nonché media mobile a 100 giorni. Tutto da seguire l’andamento del dollaro nelle prossime sedute con il bull market che a sorprese viene messo a questo punto in discussione. La prima reazione dei compratori di biglietti verdi è stata molto positiva.

La FED ufficializza ciò che già il mercato sapeva, ma tramite la pubblicazione dei verbali del precedente FOMC lo fa sorprendendo in negativo. Dopo la pubblicazione delle minute il mercato è andato a prezzare quasi al 80% la probabilità di un rialzo dei tassi americani già a marzo. Un mese fa questo dato di fermava al 25%.

Ma cosa è uscito da questi verbali?

Confermata la fine del tapering per marzo ma confermata anche la volontà di aumentare i Fed Funds già a marzo. Quello che però ha colpito il mercato è la discussione in seno al FOMC dell’avvio anche della riduzione degli attivi di bilancio. In pratica non solo stop alla creazione di nuova liquidità tramite l’acquisto di titoli o in assenza di questo il semplice reinvestimento di cedole e scadenze, ma addirittura l’avvio di una fase di drenaggio della liquidità stessa. Il tutto avverrà in tempi piuttosto rapidi.

Non stupisce la reazione negativa dell’oro e delle criptovalute dopo l’annuncio. Il mandato di Powell a questo punto è chiaro. Combattere l’inflazione che sta impoverendo la classe media americana.

Male anche i bond in discesa con rendimenti che toccano quota 1,8% sui titoli decennali con relativo recupero dei tassi reali ai livelli più alti da giugno con aspettative di inflazione ferme al 2,5%. In salita anche i tassi a 2 anni ormai vicini al 1% con allargamento ulteriore del differenziale tassi verso Europa e Giappone rispettivamente a 150 e 100 punti base sulle scadenze brevi.

I dati sull’occupazione giustificano questo atteggiamento della FED. A dicembre sono stati creati quasi 200 mila posti di lavoro. Vero che il dato ha deluse le attese del mercato, ma rimane sempre un numero consistente che testimonia l’inerzia del mercato del lavoro americano.

In Europa intanto i dati di inflazione fanno registrare numeri in salita. In Germania i dati preliminari di dicembre rimangono sopra al 5% dopo il 6% di novembre. L’intera Eurozona chiuderebbe l’anno al 4,8% di variazione annuale dei prezzi al consumo con prezzi alla produzione in crescita del 23%. Il rischio è che anche nel 2022 l’inflazione rimanga sostenuta e questo costringe la BCE a prendere posizione.

Proprio per questo l’euro non perde terreno contro dollaro. Se fosse solo per il lato americano crediamo infatti che sarebbe già saltato il supporto di 1.13, ma il mercato si aspetta qualcosa a sorpresa dalla BCE e per questo rimane attendista.

L’ADX a livelli così infimi non si vedeva da marzo 2021 ed in quella occasione non si fece attendere una ripartenza della tendenza. Quale non lo sappiamo, ma quando l’indicatore di forza scende così in basso la volatilità è pronta a riprendere vigore e anche velocemente.

La stessa sentenza arriva dalle bande di Bollinger. Mai così vicine da dicembre 2020 quando EurUsd stazionava un paio di figure sotto ai livelli attuali. In quel caso la zampata ribassista arrivò poco dopo facendo scivolare in area 1.06. Occhio quindi alla lower e alla upper band. Per ora ci sono stati tentativi di perforare verso l’alto e verso il basso ma senza chiusure definitive sopra i livelli di supporto e resistenza.

Quello che possiamo dire è che chiusure di giornata sopra 1.1380 oppure sotto 1.1230 aprirebbero le porte ad una nuova tendenza. I trader sono allertati.